银行理财能力大榜公布!工行招行浦发位列综合评价前三,看看你的“御用银行”排第几

陆霏

11月16日,银行业理财登记托管中心发布《全国银行理财综合能力评价报告(2018年上半年)》(下称“报告”),报告是根据资管新规和理财细则相关要求进行修订完善考核评价体系后的首次评价结果发布。

根据修订完善后的评价体系,全市场理财业务综合能力排名前五的银行分别是工商银行、招商银行、浦发银行、农业银行和建设银行。评价结果显示出银行都在对照资管新规和理财细则要求,对理财业务进行转型。

其中,报告称,工行、招行、浦发之所以能位列冠亚季军,主要得益于工行理财业务综合能力全市场排名第一,尽管面临着《资管新规》落地的冲击,工行依然在产品募集、发行阶段呈现出较好的效果;招商银行全市场排名第二,在产品净值化转型方面遥遥领先;浦发银行全市场排名第三,虽然规模不及国有大行,但理财产品具有较高的投资收益,表明其较好的投资运作能力。

评价维度从四个调整为六个

据介绍,理财评价体系是对银行理财产品的发行设计、投资运作、风险控制等六个方面共计56项指标进行量化评价,得到银行理财综合能力的评价结果,主要包括:

创设能力:衡量银行在产品设计阶段表现出的产品类型的丰富度、产品类型与监管导向的契合度、产品设计的创新度、投资资产多样性;

发行能力:衡量银行理财产品在发行、募集资金阶段的效率和效果;

投资能力:衡量银行理财资金投资运作时的客户实现收益及亏损情况。

除上述三方面能力外,还对银行的风控能力、诚信水平、信息披露等方面进行考察,最终得出理财综合能力排名。

不过,为适应资管新规和理财细则要求,今年该评价体系也作出了适当调整,主要体现在:

1、评分维度从四个调整为六个:即从“设计能力、发行能力、投资能力、合规性”四个方面调整到“设计能力、发行能力、投资能力、风控能力、诚信水平、信息披露”六个方面。

例如,在信息披露方面,理财评价将理财产品信息披露的情况纳入考核,对于理财产品未按要求进行信息登记、 实际投向和登记的投资资产类型不符等情况予以扣分。

2、根据资管新规的指导性要求新增对应的指标,删减部分不符合资管新规导向的指标、调整部分指标算法。

例如,为引导理财产品净值化转型,评价指标中已将银行发行的净值型产品相关情况纳入考虑因素;使用公允价值计算产品浮盈浮亏,针对不同底层资产分别选取合理的市场价格、第三方估值等数据,确定理财产品的资产价值,计 算理财产品浮盈浮亏情况,真实反映银行机构理财业务投资运作能力;理财评价充分考虑了期限错配的情况,利用理财登记系统数据,计算理财产品的期限错配情况,客观反映了理财产品期限错配的严重程度;以及将第三方独立托管实现情况的相关指标纳入评价体系等。

3、依据市场调研结果,运用比较成熟的权重处理方法,重新确定各项指标的评分权重。如理财评价中纳入了大量风险相关的指标,全面考虑银行理财投资杠杆过高、委外占比过高、同业产品占比过高等风险因素。

排名结果大公布,哪些银行更强?

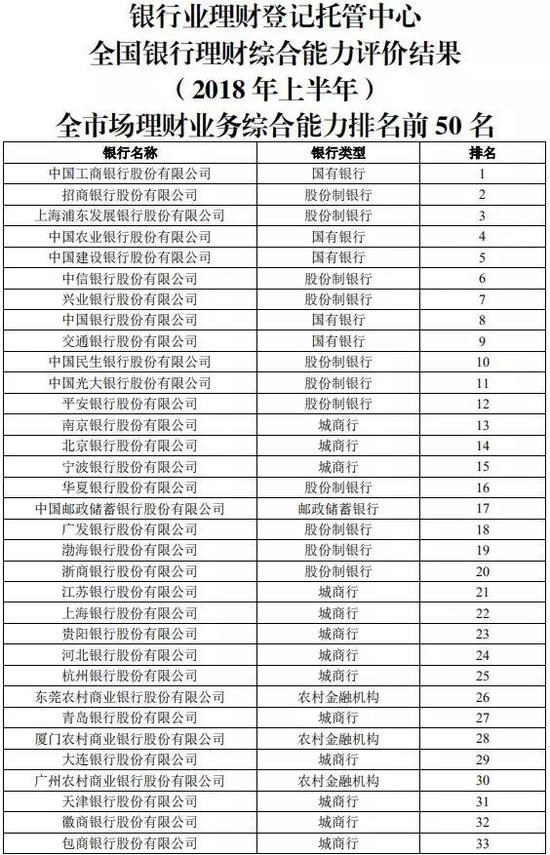

根据评价体系的调整得出的最终结果显示,2018年上半年,全市场理财业务综合能力排名前十的是工商银行、招商银行、浦发银行、农业银行、建设银行、中信银行、兴业银行、中国银行、交通银行、民生银行。

从名次分布来看,前20名中以国有银行及股份制银行为主,城市商业银行及农村金融机构集中在20名至50名之间。

报告称,国有银行由于较大的产品发行量和较高的发行成功率,在发行能力方面表现较为突出;股份制银行得益于投研团队的优势,在投资能力方面得分较高;城市商业银行虽然在发行能力方面不及全国性商业银行,但部分机构在产品创设方面显示出了自己特色。

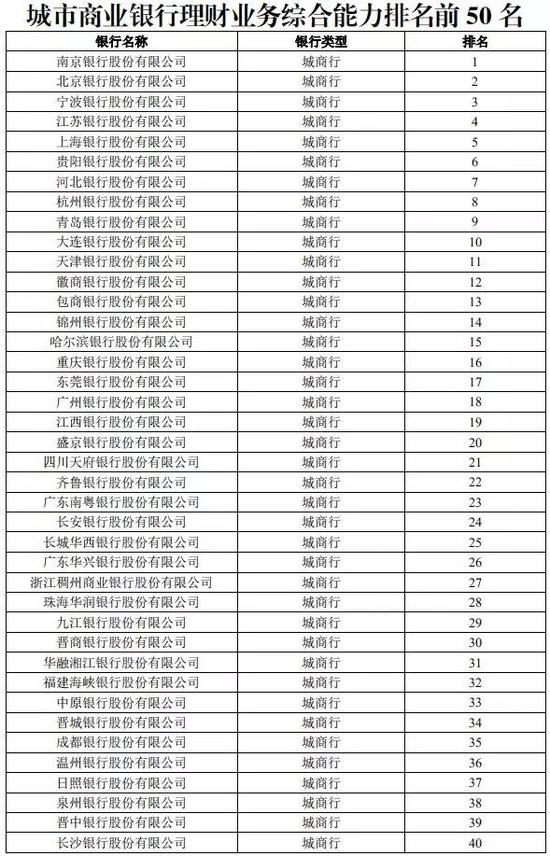

分机构类型排名看,城商行排名方面,理财业务综合能力排名前十的是南京银行、北京银行、宁波银行、江苏银行、上海银行、贵阳银行、河北银行、杭州银行、青岛银行、大连银行。从地域分布来看,城商行前50强中浙江省入围银行最多,其次是广东省。

报告称,城市商业银行理财业务综合能力排名前十的银行中,以规模较大的银行为主,所有银行理财规模均在500亿元以上,其中有7家银行理财规模在1000亿元以上。

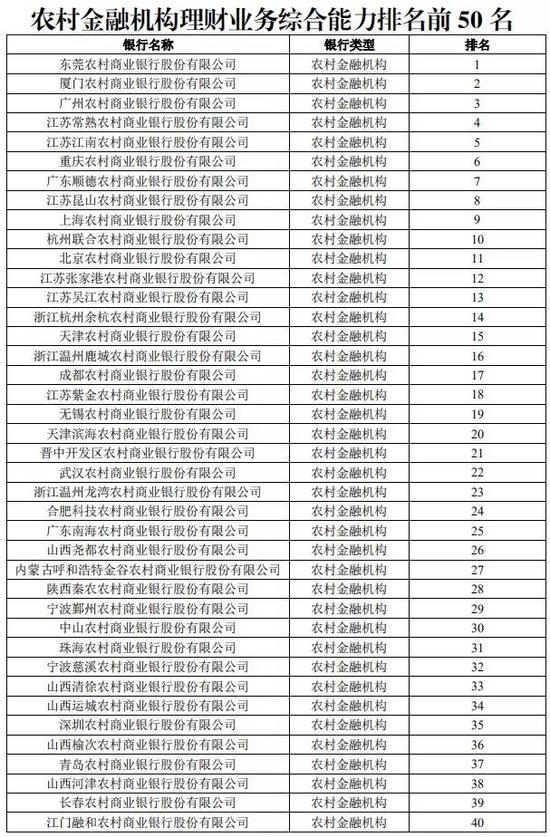

此外,在农商行排名方面,排名前十的是东莞农商行、厦门农商行、广州农商行、常熟农商行、江南农商行、重庆农商行、顺德农商行、昆山农商行、上海农商行、杭州联合银行。从地域分布来看,农商行前50强中入围银行主要集中在浙江、广东、江苏三省,入围前50强银行数与省份的经济发达程度基本呈现正相关关系。

报告称,农村金融机构理财业务综合能力排名前十的银行中,以投资能力较强的银行为主,受资管新规打破刚兑、限制通道等方面的影响,部分农村金融机构退出银行理财行业,2018年上半年开展理财业务的农村金融机构较2017年有所减少;但部分农村金融机构面临产品转型压力,在净值化转型、风险控制等方面,依然取得了较好的成绩,东莞农商行、厦门农商行、广州农商行等机构在全市场排名前列,在投资收益、风险控制等方面不逊于部分规模较大的城市商业银行。

资管新规落地后,银行理财转型五大变化

从本次评价结果来看,2018年上半年商业银行正积极探索业务转型模式。报告称,从本次评选出全市场综合能力排名前50的银行来看,各机构在产品创设、募集发行、风险控制及合规性等方面取得了较大进展,主要表现在以下几方面:

一是在产品创设方面,银行净值化转型进程明显加快,部分创新性理财产品备受投资者欢迎。在《资管新规》正式落地后,银行加快净值化转型进程,净值型产品规模及占比都有明显提升,部分银行发行开放式净值型养老理财产品,将理财与养老有效结合;部分原本没有净值型产品的机构积极研发净值型产品,在2018年上半年相关指标得分跃升至市场前列。

二是在产品募集发行方面,银行理财业务在满足投资者资金配置需求等方面发挥了积极作用,银行同业理财产品规模呈现下降趋势。截至2018年6月末,同业理财规模与占比持续下降,特别是部分城市商业银行及农村金融机构同业类产品规模下降幅度较大,相关指标有明显的改善。

三是在投资运作方面,债券等标准化资产是理财资金配置的主要资产。部分机构2018年上半年在投资标准化资产方面有较大进步,相关指标分数明显上升。

四是在风险管理方面,银行风险控制及合规水平进一步提升。2018年上半年,银行在控制违约债投资规模、委外投资规模、非标资产投资规模等监管重点关注的风险控制指标得分有明显提升。例如,2018年上半年投资违约债银行家数大幅减少;部分银行的委外投资规模及占比在2018年上半年呈现持续下降趋势。

五是在信息披露方面,银行不断加强投资者信息披露程度。依托于银行登记的数据,中国理财网增加了净值型产品的动态披露,并收到了一般个人投资者的有效反馈;银行在2018年上半年信息登记质量也有明显提升,部分机构信息披露得分较2017年提升超过20%。

责任编辑:王涵

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)