股市瞬息万变,投资难以决策?来#A股参谋部#超话聊一聊,[点击进入超话]

网红DR钻戒竟出自小作坊、信披前后“打架” 迪阿股份IPO胜算几何?

来源:时代周报 作者:黄祐芊

近年来,中国市场对钻石饰品的需求正持续稳步增长,珠宝首饰行业集中度亦同步提升。在激烈的市场竞争中,迪阿股份有限公司(以下简称“迪阿股份”)凭借“男士一生仅能定制一枚”的宣传口号迅速出圈,成功吸引广大消费者。

5月20日,迪阿股份通过上市委审议,拟在创业板上市,目前尚未提交注册申请。该公司本次IPO计划募资12.84亿元,用于渠道网络建设项目、信息化系统建设项目、钻石珠宝研发创意设计中心建设项目、补充营运资金项目等,保荐机构为中信建投证券,保荐代表人为胡方兴、方逸峰。

时代商学院研究发现,该公司自身并不从事生产,产品全部委外加工完成,但委外加工商规模甚微,其中有不少至今仍未实际缴纳注册资金,且无参保人数,生产资质有待商榷。另外,招股书中高管黄水荣的信息与事实不符,税收优惠问题也多次被深交所问询,恐存信披违规问题。

针对上述问题,5月25日,时代商学院向迪阿股份发函问询,截至发稿未收到回复。

委外加工商疑云重重,产品频现“质量门”

迪阿股份成立于2010年4月,主要从事珠宝首饰的品牌运营、定制销售和研发设计,旗下拥有“DR”品牌,销售渠道包括官方网站、小程序、天猫和京东旗舰店等,产品主要包括求婚钻戒、结婚对戒及其他饰品。

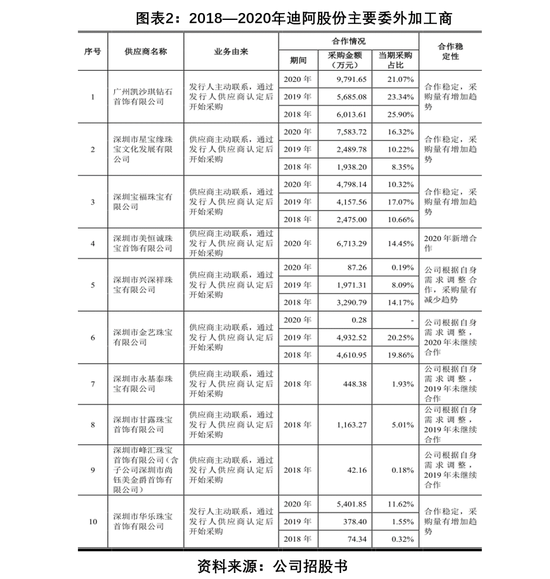

据招股书,迪阿股份自身不从事生产加工环节,主要根据消费者的实际需求进行采购并委外加工生产。报告期内,该公司向前五大委外加工商采购金额占比分别为78.93%、78.99%、73.78%,占比较高。

一般而言,企业不设置生产线而采用委外加工方式,能从一定程度减轻该公司的生产压力,因此,委外加工生产模式被广泛采用。不过,企业在选取委外加工供应商时,需重点关注该供应商的生产资质、企业规模等,以保障加工产品质量。

迪阿股份在招股书中称,在委外加工商开发过程中,该公司一般会安排实地巡厂考察,并重点评估其产线配置、产能水平等因素,委外加工商的主要选取标准包括资质条件、生产工艺、设计开发能力、货品交期、生产线控制等方面,确保能及时获得满足要求的产品。但事实是否如招股书所示?

时代商学院通过翻阅招股书以及企业工商登记资料后得到否定的答案。

2018—2020年,深圳市星宝缘珠宝文化发展有限公司(以下简称“星宝缘”)分别为迪阿股份第五、第四、第二大供应商,迪阿股份向该公司采购的金额分别为1938.2万元、2489.78万元、7583.72万元,采购占比分别为8.35%、10.22%、16.32%。工商资料显示,星宝缘的参保人数为121人,注册资本为520万元,但“实缴资本”一栏却显示为“—”,疑似尚未缴纳注册资本。

迪阿股份2020年第三大供应商——深圳市美恒诚珠宝首饰有限公司(2020年新增合作商),工商资料显示,该公司注册资本5200万元,实缴5200万元,但参保人数居然为0。

2020年,深圳市华乐珠宝首饰有限公司(以下简称“华乐珠宝”)以5401.85万元的采购金额成为迪阿股份该年度第四大供应商。2018年、2019年,迪阿股份向其采购的金额分别为74.34万元、378.4万元,分别位列迪阿股份第九、第六大供应商。2018—2020年,采购占比分别为0.32%、1.55%、11.62%,呈迅速上涨趋势。但工商资料显示,华乐珠宝注册资本为3400万元,实缴0元,参保人数为0。

可以看到,报告期内,迪阿股份主要委外加工商中,不少尚未缴纳注册资金,且参保人数为0,生产资质存疑。试问这样的生产商是如何能进迪阿股份“法眼”并委托其进行加工生产钻戒?

值得注意的是,报告期内,迪阿股份有4批次(合计5件货品)抽检产品在抽检过程未能达标,出现贵金属含量低于合同约定标准的情况;此外,在产品镶嵌物料检测中,有8批次(合计50件货品)出现镶嵌物料并非天然钻石而是合成石的情况,质量问题频频爆雷,是否与委外加工商有关?

高管信息不实,税收优惠前后不符

迪阿股份自称委外加工商选取标准严谨,还曾实地考察供应商。但工商资料披露的供应商参保人数为0,与该公司规定的加工商生产线生产人员配备要求相差甚远。此外,时代商学院还发现,迪阿股份的高管个人资料与事实存在一定差异,税收优惠金额疑被篡改,信披真实性存疑。

招股书披露,迪阿股份董事、副总经理(副总裁)、董事会秘书吉兼财务负责人黄水荣先生,曾与2004年12月至2012年2月任西陇科学(002584.SZ,曾用名:西陇化工)财务中心总经理、财务总监。

西陇科学于2011年6月2日在深交所上市,该公司于同年5月发布的IPO招股书显示,黄水荣先生为该公司财务中心总经理,财务总监为谢俊源先生。2011年,西陇科学年报显示,该公司财务总监因换届变更为杨明贵,任职日期为2011年12月13日至2014年12月12日。

对比可知,黄水荣未曾任职西陇化工财务总监一职,迪阿股份招股书的高管信披内容与事实不符。

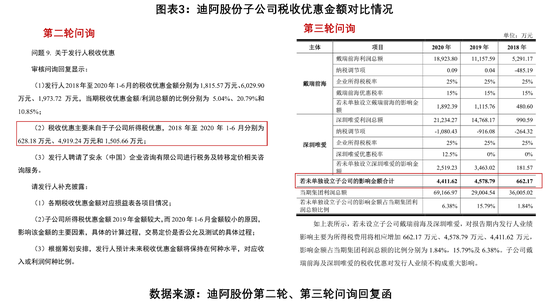

此外,深交所在三轮问询中均针对税收优惠向迪阿股份提出质疑。其中,在第二轮问询回复函中,迪阿股份提到,2018—2020年上半年,公司的税收优惠金额分别为1815.57万元、6029.9万元、1973.72万元。其中,来自子公司戴瑞前海、深圳唯爱的所得税优惠总额分别为628.18万元、4919.24万元、1505.66万元,占比较高。

但在第三轮问询回复函中,迪阿股份在模拟测算上述两家子公司2018—2020年的税收优惠对其业绩影响的时候,税收优惠金额分别为662.17万元、4578.79万元、4411.62万元,占迪阿股份利润总额的1.84%、15.79%、6.38%,其中2019年的金额与第二轮问询存在明显出入,占比相比第二轮问询(20.79%)也显著降低,疑似被人为调整,以减轻对母公司的业绩影响程度。

需要指出的是,迪阿股份本次IPO的保荐机构为中信建投,其于2019年保荐的恒安嘉新(北京)科技股份有限公司被证监会终止注册资格。恒安嘉新在官方声明中称,公司存会计基础工作薄弱和内控缺失、未按招股说明书的要求对会计差错更正事项进行披露两大问题。

可以推测,中信建投证券在指导过程中并未严格履行其应尽的责任,最终导致恒安嘉新被终止注册的悲剧。

无独有偶,今年4月6日,中信建投作为二十一世纪空间技术应用股份有限公司IPO保荐机构,对发行人商誉减值、关联交易、资产负债表日后调整事项等情况的核查不充分,未按规定对发行人转贷事项发表专业意见,内部控制有效性不足,构成违规行为,被证监会公开批评,并采取监管谈话措施。

迪阿股份本次IPO保荐机构同为中信建投证券,迪阿股份回复函中财务数据疑似被人为调整、高管个人简历内容与事实不符,其保荐机构中信建投,保荐代表人胡方兴、方逸峰是否规范操作,勤勉尽责?

总结

迪阿股份销售的钻戒均价约为1万元,属于高档消费品。然而,从该公司披露的信息中可发现,其产品均为委外加工生产,且加工商资质存在明显问题,或导致品控不过关、质量难以保障。此外,招股书、问询回复函披露的信息存在与事实不符、数据被篡改的嫌疑,其保荐代表人胡方兴、方逸峰恐未尽履责义务。

责任编辑:李思阳

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)