文/新浪财经意见领袖(微信公众号kopleader) 专栏作家麦朴思(Mark Mobius,邓普顿新兴市场团队执行主席)

我们对中国的观点并未改变,尽管市场波动,但中国股市及经济长期前景仍利好,调整并不意味着中国出现任何形式的经济或市场崩溃,以中国经济的庞大规模看,7%增长率也不容小觑,不应对放缓感到惊讶。

今年夏末,全球市场遭遇了一场动荡,主要归咎于市场担忧中国经济放缓及美国今年秋季加息将带来的潜在影响。无论是何原因,我们认为最重要的是从宏观角度看待这类市场调整,并保持冷静及寻找潜在机会。

我们无法确定本轮市场波动是否已终结,或者将继续波动。我们需要指出的是,全球各大股市已多年未出现大幅调整。巴西或俄罗斯等个别市场今年已下跌逾30%,但其他许多股市尚未出现能够被归类为熊市的跌幅。目前各市场普遍弥漫着悲观及不确定情绪,因此有些市场可能仍需要经过进一步下跌后才会企稳。然而,在过去20多年里,我们的团队见证过由于衍生工具的使用增加及政府政策变化带来强烈影响,并在互联网消息传播呈迅猛增长的情况下,导致所有市场(股市、商品及债券)普遍波动加剧的情况。

我们知道许多市场及行业的估值已偏高,因此本次市场下跌并非完全出乎我们预料。特别是中国,我们很清楚由于政府的鼓励,国内A股市场严重的投机现象已将股市推升到不可持续的高位。在结局不可避免的情况下,中国投资者对市场下跌怨声载道,而政府也在积极尝试重振市场升势。

中国央行[微博]八月底再度减息(去年11月以来第五次减息),并下调存款准备金率。在金融体系的大量资金未被投入市场的情况下,并非很多央行都能这样做;不仅因为市场已丧失信心,而且由于各种谨慎的规定,银行并未增加放贷。中国央行希望最新的这项措施能够促使金融体系将资金释放出来。

在这种环境下,我的主要观点是什么?在其他人都急于卖出的情况下,别害怕买入。但同时需要谨记的是,买入的最佳时机是在所有卖方已完成抛售的时候 — 说来容易,做起来难!

牛熊与机遇

虽然市场下跌会让投资者感到痛苦,但我们认为这是机遇期;我们将致力发掘估值低廉的股票,以待市场最终回升。

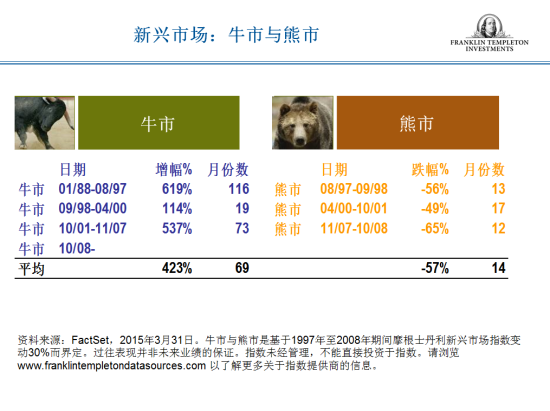

我已对新兴市场国家的股市进行研究,并发现牛市持续时间通常比熊市更长,而且按百分比计,牛市的涨幅大于熊市跌幅[1]。当然,新兴市场过去的走势未必能够反映未来的表现,但我认为投资者必须保持长线眼光,并将投资风险分摊在一段时期内 — 因为尝试捕捉市场时机通常会让人大失所望。在前景黯淡以及其他人纷纷卖出的情况下进行投资需要保持坚毅,但这种时候往往能发掘最佳的价值,前提是你需要做足功课。

尽管如此,在利用目前这种市场调整时我们都会非常谨慎,并非常细心地为投资组合选取股票。目前,我们对中国及其他多个新兴市场国家的消费主导型股票非常感兴趣,因为我们认为这是长线增长机遇所在。

我们对中国的观点并未改变

尽管近期市场波动,但我们认为中国市场及经济的长期前景仍然利好。我们并不认为近期的调整意味着中国正出现任何形式的经济或市场崩溃,而我们对中国的投资观点并未因此改变。

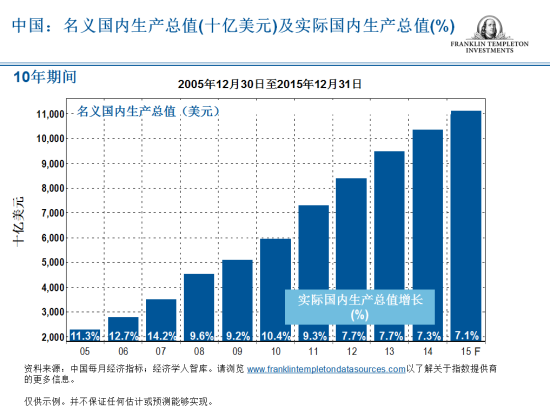

* 我认为中国的部分改革措施将会带来积极作用:

中国国内生产总值持续放缓已引起广泛关注。值得再提的是中国经济增长率或会持续放缓,但人们常常忽略的一点是,虽然中国经济的百分比增幅确实在放缓,但实际的美元金额仍在不断增长。当2010年中国经济增长率为10%时,经济增量约为8440亿美元,但在2013年增长率为7.7%时,经济增量为9,860亿美元[2]。而且我要强调的是,以中国经济的庞大规模来看,7%的增长率也不容小觑。我们不应对经济放缓感到惊讶。

我最近造访了中国一座超大型购物中心,“成都新世纪环球中心”。这座占地170万平方米的购物中心就像一座小城镇,包含写字楼、商铺、800多间酒店客房、一座溜冰场及一座拥有人造沙滩及人造太阳的水上乐园。在我的访问期间,商场客流如织,酒店客房全部订满。这使我确信近期中国零售销售数据确实仍然非常稳健。更重要的是,门票价格较高(相当于约25美元)的水上乐园仍然全场爆满,再加上购物中心内大型百货商店的生意如此兴旺,我认为这明显反映民众消费能力的旺盛。

预期美国加息在即

我们认为今年新兴市场普遍下跌的另一个原因是市场担忧美国加息,因为加息将会抑制市场流动性。虽然我们不知道美联储将于何时开始收紧政策,但市场似乎已作出反应。加息时间及加息幅度的不确定性是市场所厌恶的,因此虽然联储正式加息时可能会出现更大波动,但由于不确定性已减少,我们认为市场的忧虑将会有所缓解。

在我们看来,全球最大的两个新兴市场经济体中国及印度能比其他新兴经济体更好地应对美国加息的影响,因为两者都拥有内部增长动力,不需要太依赖于美国。我认为中国以及印度将取代美国或欧洲,成为全球经济增长的主要动力。我们目前似乎正处在这个转变过程的过渡阶段。中国是全球第二大经济体,即使我们假设其经济增长率只有5%,它也仍远高于美国或欧元区在许多年内所能够取得的增长率。

从亚洲新兴市场整体来看,我们认为该地区综合了经济快速增长、国家财政及经济基本面普遍较强等优势,将为股市投资者带来具吸引力的投资环境。亚洲新兴市场经济高速增长的预期(受中国及印度所驱动)仍是吸引我们的关键所在,我们认为如此高的增长率将轻易地超过发达市场2015年及未来的增长率[3]。此外,许多亚洲市场(包括中国、印度、印尼及韩国)已公布或已启动重大改革措施,虽然具体细节各异,但普遍旨在扫除阻碍经济增长的障碍,鼓励企业家精神以及将效率不足的行业暴露在市场约束之下。大部分国家也在寻求摆脱出口及投资密集型增长模式,以加强消费需求的主导作用。

“成功投资并非易事”

最后需要强调的是,我们是注重基本面及采取自下而上选股策略的投资者,我们投资组合的国家及板块组成是我们选股流程的副产品。当然,我们并非无懈可击,而且我们的步调可能会与看重短期消息及结果的主流媒体不一致。能源板块的情况就是这样一个例子。去年以来原油价格快速下跌令许多基金经理及分析师感到意外,而许多投资者已撤出对能源类企业的投资。我们认为,能源价格波动性将持续存在,但长期需求增长形势维持不变。尽管最近几年商品价格普遍下跌,但我们继续投资于该板块并专注于我们认为能够经受价格下跌考验的低成本生产商。此外,当中许多企业的估值具吸引力,并拥有稳定的基本面,能够在下跌期间保持更稳健的表现。

有时候,投资者可能会很难经受住不确定性的考验。但正如约翰-邓普顿爵士(Sir John Templeton)所说:“成功投资并非易事。它需要我们具备开放思维、不断研究及作出关键的判断。”

Copyright © 2015。富兰克林邓普顿投资。版权所有。

本文之发行人为富兰克林邓普顿投资(亚洲)有限公司。本文只提供一般性数据,其内容显示本行在刊登日期之见解。文内所提及的证券只作参考用途,并非购买、出售或持有任何证券的建议。

投资组合不一定在任何时期内持有所述股票。本文的意见可因应情况修改而不作另行通知。本行对文中所载之推测不会作任何保证或承诺。本行亦不会就阁下使用本文或本文之任何数据、推测或意见而引致阁下的直接或间接损失负责。本文并未为香港证监会[微博]所审阅。

[1] 资料来源:FactSet,2015年3月31日。牛市与熊市是基于1997年至2008年期间摩根士丹利新兴市场指数变动30%而界定。过往表现并非未来业绩的保证。指数未经管理,不能直接投资于指数。请浏览www.franklintempletondatasources.com 以了解更多关于指数提供商的信息。

[2] 资料来源:中国每月经济指标;经济学人智库(EIU)。

[3] 并不保证任何估计或预测能够实现。

(本文作者介绍:邓普顿新兴市场团队执行主席,40余年环球市场投资经验,全面负责邓普顿新兴市场的研究和投资管理。)

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。