文/新浪财经意见领袖专栏机构 新三板府

今天这一篇由洪泰基金合伙人盛希泰撰写的文章,引起热议。有人反驳,有人持中立态度,有人接受。府爷只能说:不能苟同。

简单分层将把新三板推进“停尸房”?府爷不赞同

简单分层将把新三板推进“停尸房”?府爷不赞同 纵观整篇文章,其实宣扬的都是这样一个观点:

分层不能解决流动性,反倒会让基础层的企业成为“垃圾”。

府爷尊重盛希泰先生的想法,但也想借着这篇文章说说自己的看法:

分层并不会把“新三板”推进停尸房,且利大于弊。

硬伤:“逻辑不通” 数据错误!

这是府爷在看完盛先生的文章之后,最先浮现在脑海的4个字。

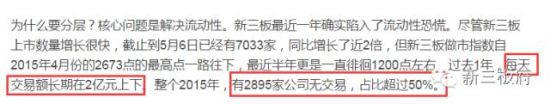

先看看文中所列数据。经常关注新三板盘后信息的投资人就知道,过去的1年里,新三板每天交易额虽然不高,但并不至于成交额每天2亿元上下。

府爷截取了股转系统的官方数据。

自2015年3、4月份的火热行情之后,除了2015年8、9、10月和2016年2月,新三板每月的成交金额实际都在100亿之上。

按每个月22个交易日计算,也就是说新三板每日成交额最低也就是4亿左右,剩余的8个月平均皆在5亿元以上。

府爷不禁想问,这每天交易额长期在2亿元上下的数据是从何而来呢?

其次,整个2015年有2895家公司无交易,占比超过50%。

关于新三板“僵尸股”的事情,熟悉新三板相关制度的人都知道。公司股份制改制未满一年,是没有可流通股份的。

1月20日,股转系统也曾表示,此类公司达1627家,占“无交易挂牌公司”的比例为56.2%。由此可见,盛先生采用的这个数据也过于偏颇了。

除了“数据不严谨”这种“硬伤”外,盛先生文中的某些观点,府爷实在也不敢苟同。

分层后时代的“威胁”:创新层催生造假之风

“巨大的利益驱使下,或者说迫在眉睫的流动性两极化威胁下,造假就可能蔓延。”

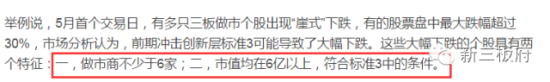

为了证实这一观点,盛先生列举了企业为冲击创新层,“寻找”做市商的例子。

且在他看来,“一旦人为操作进入创新层,勉强达到的条件势必很快会丧失,往往发生断崖式下跌。这正如退潮后,那些被暴露的裸泳者。”

诚然,目前可能会有企业为了进入创新层而采取一些手段,但这也是企业为了追求更高的标准,怎么能迁怒于分层制呢?

基础层成垃圾?

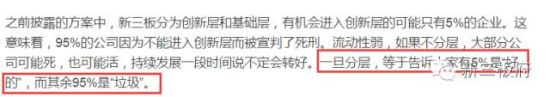

其实在盛先生的观点里,分层制最大的弊端在于:筛选出了5%的好企业,剩下的95%就是垃圾、就会死。

这是“危言耸听”,还是“盛世箴言”?

他们这么看分层

在府爷的朋友圈,新三板研究专家程晓明对于分层表达了自己的观点:

1.分层是好事

2.分层,很多人说是要把挂牌公司分成三六九等,我的看法是,与其说是把企业分为好坏,倒不如说是给企业一个让市场分为好坏的机会

3.进创新层,不是拿到北大录取通知,而是走进高考考场

4.希望以后这样设计,要不要进创新层,由企业自己定,如果你觉得你挺牛,准备好了,就来创新层,但最终能不能留在创新层,由市场,由投资者决定,不行的,将被直接摘牌退市

总之,进创新层,不是来分奖金,而是接受考验

5.分层时代,也是退市制度的开始,年退市率5%以上

6.创新层,才是真正的新三板,交易活跃,创新层公司占总挂牌公司10%以下

南山投资执行董事、新三板二级市场职业投资人周运南则在自己的微信公号里表示:“现在不是讨论分层制推出是否合适的问题,而是应当尽早推出的问题。因为只有先分层,无论分层是否足够完美,才能给市场一个方向,一个信号,一个标准。”

周运南表示,先分层,对创新层企业进行高要求严监管,通过严监管对创新层企业进行规范引导,并做好投资者教育的工作,然后再出台配套政策,如此良性循环,新三板流动性的死结就逐步解开,新三板也就走向康庄大道了。

卓富资本机构业务部总经理姜先生向府爷表示,新三板分层的核心意义在于,它是中国注册制的试验田,甚至替代战兴板,它可以让中国的多种资本力量可以涌入这个市场,包括公募基金、险资,为竞价交易搭建了很好的平台。同时,也承担了中国资本市场改革的试验田的任务。

"并且这个平台垒起了护栏,这个平台里面可以推出连续竞价交易,甚至预期推出可上可下的制度(你既然可以从创新层到基础层,可以从基础层到创新层,或者类似的交易机制)。或者从根本上来说,整个基础层就是为了创新层做一个铺垫与准备。"姜先生说。

一位不愿具名的券商分析师向府爷表示,的确有些公司会慢慢地被边缘化,但基础层好的公司还是会被重视的。

“对一些流动性要求高的公司,一些投资者可能会比较喜欢,这样的就是创新层企业;但是追求利润空间的投资者,可能会选择一些有分层预期的公司。像我就比较看好有分层预期的公司。”该分析师直言。

而且基础层还是存在值得“沙里淘金”的企业的。作为一个职业的二级市场投资者,周运南就表示,在第一次分层后,他并不一定会把主要精力和财力放在创新层企业上,反而会把更多的精力和资金放在这次的基础层中去淘金。

周运南也认为,基础层里有很多优秀的有潜力的公司,他们可能会创造比创新层企业更高速的增长和更漂亮的业绩,自然也会给投资者带来更丰厚的回报。

再退一步讲,基础层即使是一个展示层,最起码也有规范效应。“最起码别人并购它或者说互相的整合并购,有一个规范性。而且这里面还有个价值洼地之所在,势必的基础层估值会偏低,无论是并购还是对于投资者来说,其实也是一个很好的切入点。”前述PE人士说。

分层会改善流动性吗?

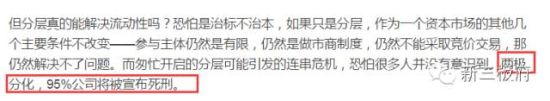

“但分层真的能解决流动性吗?恐怕是治标不治本……参与主体仍然是有限,仍然是做市商制度,仍然不能采取竞价交易,那仍然解决不了问题。”

在盛先生看来,分层不能解决流动性困境,反倒还是要从降低投资者门槛、推出竞价交易和允许公募基金入市三个角度来解决问题。

“分层不能解决所有的问题,但至少迈出了解决问题的第一步,而且是最关键、最基础性的一步,目前可能并不会立即提升新三板的流动性,但会对未来的流动性起到推动作用。”周运南如是说。

而对于盛先生提出的解决办法,姜先生向府爷表示,面对7000多家不久后会上万家的企业,在没有连续竞价、及涨跌幅限制并且协议转让和做市转让并存的新三板,让个人投资者门槛降低至50万,让投资者在二级市场上选择一个标的,就意味着和机构去同场竞技,但作为个人散户,他的投研能力,如何去跟机构博弈。在没有竞价交易的新三板,毕竟就是一个接盘与反接盘的序列、竞技场。

“并且在三板的二级市场,出现了很多一二级市场倒挂的情况,也就是定增价格是高于二级市场的价格,也就是说如果有好的投资标的,个人投资者如何去拿到这个股票,也是一个很费解的问题。”

“一个个人投资者面对7000多家企业,他如果不做具体的企业的研判,他很容易被机构分分钟玩死,而大量连韭菜都算不上的散户们,就会成为炮灰。”姜先生说。

这种观点颇受认可。在府爷的朋友圈里,有人表示:“我反对降低门槛,新三板的二级市场投资者,要有做一级市场的基金管理人素养与调研,才能玩,这是我的观点”。

他还表示,分层是会让百分之80-90%的企业,成交量更趋枯竭,那就做成‘创新层’和‘展示板’,这样也不是不好。要不然一起创新层可能会被基础层拖累死!激活创新层,‘展示板’也有规范性,还有并购池,广告效应等优点。

新三板的一名资深记者则评论称:“我认为盛希泰这篇貌似专业的文章,实则危言耸听,逻辑无法自洽。既然认为分层操之过急,难道降到50万门槛和竞价就不是操之过急?可了解过去年三板做市指数暴涨暴跌行情以及同为50万门槛的期指市场投资者结构?”

该人士还表示,95%基础层企业因分层失去流动性一定会死?其实没分层的时候就是80%流动性集中在4%的股票上。三板就是个PE拍卖粉单市场,就是顶层设计揠苗助长的市场,这个现实基础都不承认,夸夸其谈有何助益?

“供需关系决定主板逻辑,但这在新三板上不会存在。所以是作者自设矛盾,自问自答,莫名其妙。”他说道。

(本文作者介绍:新三板府是百筹金融旗下集资讯、研究、投融资三位一体的新三板资本服务平台,专注新三板资本市场,每日推送新三板行情、新三板动态、新三板投资、新三板基金等有料、有价值、有深度的原创专栏文章!)

责任编辑:任倩倩 SF018

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。