文/新浪财经意见领袖(微信公众号kopleader)专栏作家 王鸿嫔

若特朗普当选,短期来看极有可能会对金融市场造成极大的波动,打压风险资产的价格,避险资产的债券、黄金以及包括瑞郎/日元等避险货币将会持续受到市场青睐。长期来看,全球金融市场的不确定性及不可预测性将会上升。

美国大选前后如何资产配置

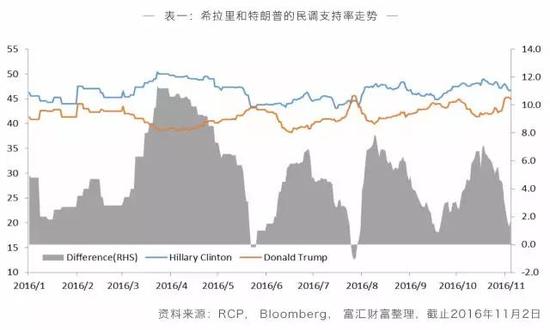

美国大选前后如何资产配置万众瞩目的2016年美国大选将于明天(11月8日)正式启动,希拉里与特朗普的角力也将进入最终阶段,原本在三轮大选电视辩论后民调优势明显的希拉里因FBI重启“邮件门”调查而使得其民调优势急缩,从10月18日最高点7.1%的支持率优势到最新的支持率2.4%(47.7%-45.3%)领先优势,甚至还在部分民调中被特朗普反超,选情一时变得异常胶着。这次是真的黑天鹅,还是纸老虎?

表1

表1这一次美国大选令市场特别紧张?——特朗普的不可预测性。

选情非常胶着触动着这全球金融市场的脉搏。但相比往届大选,希拉里目前2.4%的民调优势却仍然非常可观。四年前的此时,奥巴马和罗姆尼在民调上可谓难分伯仲(47.4% -47.4%)。

市场不喜欢不确定性及不可预测性,而这一次美国大选市场格外恐慌,更多是因为特立独行的特朗普本身所具备的不确定性。如果说希拉里当选意味着对美国现行政策的延续,那特朗普如果当选则无疑意味着对现状的颠覆。

虽然早在2012 年美国总统选举时特朗普就曾获得共和党的提名,但相比经验老练深厚的政客希拉里,特朗普还是显得缺乏从政经验,屡屡发表激进言论且多次前后矛盾,着实让人捉摸不透。

总体而言,特朗普主张减税、贸易保护主义、反对环保的立场。从政治角度而言,特朗普上台后存在采取极端政治措施的可能性,会对全球经济形成一定的威胁,特别是特朗普所主张的贸易保护主义会对增加全球主要贸易国之间的贸易摩擦,极有可能成为全球经济的反作用力。不仅如此人们甚至担忧民粹主义倾向的特朗普如果当选,将会与英国脱欧产生强烈的共振效应,造成民粹主义在全球范围内的发酵,后果不堪设想。

相较之下,希拉里的政治主张显得温和的多。她主张加强政府干预、增加税收和政府开支、增加民众教育机会与采自由贸易,其政治主张基本延续民主党的传统,对美国经济被解读为利大于弊。在金融监管方面,希拉里主张加强对金融机构的监管,支持拆分大型金融机构。但她已经从华尔街获得巨额竞选捐款,所以最终主张落实的严厉程度耐人寻味。

尽管从民调来看希拉里仍然是更被看好的总统候选人,但RCP数据显示,希拉里在选举人团票尚未过半,若摇摆州无法确实掌握,特朗普仍可奋力一搏,目前总统民调结果如下页表。

表2

表2希拉里赢面大,但众议院仍在共和党手中,未来施政困难重重

从国会的选情来看,目前希拉里所处的民主党对特朗普所处的共和党并无优势。

参议院控制权变数仍存。

目前参议院席位仍有7个是较为不确定的席位,但共和党只在其中2席的竞争中领先,其余5席则更有可能由民主党获得。而目前民主党仍需4席才能在参议院取得多数优势,但要在7席中取得4席也并非易事。

众议院方面,大概率事件是共和党仍会保持多数优势从而掌控众议院,而且共和党很有可能因为特朗普的暴走表现而丢掉二十多个席位。

由此看来,若最终民主党如愿在参议院的席位增加,但众议院仍在共和党掌握下,或者更坏的情况是共和党掌控参众两院,那即便民主党总统候选人希拉里最终赢得大选,共和党也能有效阻碍总统的施政,两党恶斗无法完全排除,选后美国政治经济仍存在变量。

表3

表3大选效应之于金融市场

股市方面:

近期资金持续流出美国,一方面是美联储加息预期升温引发的避险情绪,另一方面则是对总统大选不确定性的担忧。

如果希拉里当选,在政策延续性和可预见性相对更高的情况下,有利企业恢复信心,增加投资,预期企业盈利有上涨机会。而作为纽约州前参议员,希拉里和华尔街的渊源颇深,其当选长期来看股市的表现会相对更稳定一些。

如果特朗普当选,那么在政策和经济不确定性更高的情况下,短期来看,企业投资意愿可能降低,股市的信心也会受到打击,资金的撤离速度会加快,可能导致股市的快速下跌, 长期来看股市的不确定性相对较高。

美国债市和美元汇率方面:

二个市场对美国大选的反应较不明显。美国国债收益率九月底以来持续回升,收益率曲线变陡,通胀预期的上升和美联储加息预期是主要原因,目前美国国债市场定价已经基本反映12月份加息的预期,随着11月3日美联储宣布维持利率不变,12月加息几乎已经是确定性事件,受11月大选结果影响的几率降低;而美元汇率指数前段时间展现强势表现,但在 FBI 再度调查希拉里“邮件门”事件后连续下挫,侧面上显示市场认为希拉里当选在短期内更有利于美元。但我们预期希拉里或特朗普的当选很有可能影响美联储在2017年的加息路径,进而对美国国债收益率走势及美元汇率产生影响。

如果希拉里当选,那么政策延续性使得经济平稳过渡,市场可能进一步提高对美联储2017年加息的预期,避险资金持有之国债可能因此遭到卖出,国债收益率上行机率大,但利好美元汇率。

如果特朗普当选,政策和经济的不稳定性增加,所以尽管特朗普宣称反对过多地使用量化宽松货币政策,但美联储出于避免火上浇油的考虑,选择加息的可能性会降低,利好国债,国债收益率下行,但美元表现可能会相对疲弱。

国际油价方面:

新任总统的经济政策一方面会通过对美元汇率的影响间接影响油价走势,另一方面则直接透过能源和环保政策影响国际油价。

如果希拉里入主白宫,我们很可能会看到奥巴马的气候政策延续下来,支持美国环境保护局对能源的管制,支持沙特等产油国减产,这些将对石油价格产生正面的影响。

特朗普当选总统就会截然不同,他认为化石能源才是王道。可能设法撤销奥巴马政府对能源行业的限制,支持美国产油业,这将不利国际产油国间的合作,油价极有可能受到抑制。

总论

希拉里当选短期来看更有利民主党政策的延续,经济和金融市场稳定,且首任女性美国总统相信会有不同的气象,也可为长期受到忽视的美国女性争取更大的平等与福利,对美国来说,可能是相对较稳定的未来,但金融市场除了短线因不确定性去除的反弹外,应不至有太多的改变。

若特朗普当选,短期来看极有可能会对金融市场造成极大的波动,打压风险资产的价格,避险资产的债券、黄金以及包括瑞郎/日元等避险货币将会持续受到市场青睐。长期来看,全球金融市场的不确定性及不可预测性将会上升,但在美国选举制度已相对健全的情况下,美国国会仍能对总统权利产生制衡,政治人物造成的不确定性伤害也将缓慢降低。

但此段不确定性所需的时间,将可能造成全球经济复苏的步调减缓,而全球经济强权的分布可能重新洗牌。不论如何,此次美国大选将同时带给全球金融市场风险与机会。至于何人会当选?连我们内部的猜测都是5/5开。

(本文作者介绍:现任上海富汇财富投资管理有限公司总裁。逾25年金融从业经验,历任上投摩根基金管理有限公司总经理,摩根资产管理董事总经理、台湾摩根富林明证券投资顾问公司总经理;毕业于台湾清华大学经济系。)

责任编辑:贾韵航 SF174

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。