文/新浪财经意见领袖(微信公众号kopleader)专栏作家 陈广垒

从2012年开始,为了提高保险公司的市场竞争能力和经营业绩,保险监管机构不断放松对保险资金运用的管制,保险资金运用渠道开始真正实现从单纯投资向资产管理的转变。

——基于中邮人寿的案例分析

中邮人寿保险股份有限公司(以下简称“中邮人寿”)是由中国邮政集团公司(以下简称“中邮集团”)于2009年9月发起设立的国有全国性人身保险公司,目前注册资本金为65亿元。其中,中邮集团股权比例为50.92%。依托股东优势,截止2015年12月31日,中邮人寿在全国18省(区、市)开展业务,保费和资产规模得到快速增长,但也一度面临着偿付能力压力大、退保和赔付支出增长过快以及资产配置有待完善等突出问题。

本文旨在通过对作为“银保系”中邮人寿五年来经营管理活动分析,讨论中小寿险公司如何在实现规模增长同时,强化偿付能力约束、完善资产配置结构和提升公司价值。

一、保费和资产规模的快速扩张和两极化的资产配置

(一)保险业务收入快速增长

1、保费收入在历经开业后的高速增长后趋于下降

在经历2014年以来的保费增长回调后,中邮人寿的保险业务收入总体上依然是快速增长的,其中2011-2015年保险业务收入年均和年复合增长率分别为88.6%和32.52%,均远高于保险业和寿险业增长水平(见图1)。但是,2013-2015年,中邮人寿的保费增长无论是年均还是复合增长均落后于寿险行业水平。这或许是高速扩张引起的偿付能力(增资)压力直接迫使中邮人寿减缓激进扩张速度。

注释:

1、寿险业和全行业数据为“原保费收入”,是指按照《企业会计准则(2006)》由保险公司确认的原保险合同保费收入;

2、为便于比较,寿险业务数据不含健康险和人身意外伤害险;

3、本文所列所有寿险公司财务数据均为合并财务报表数据,另有说明除外。

数据来源:

1、寿险业和全行业数据来自中国保险监督管理委员会(CIRC)“统计数据”下各年度“经营情况表”;

2、中邮人寿数据来自中国保险行业协会“信息披露”下各年度报告中“利润表”所列“保险业务收入”。

3、本文全部数据除列明有特殊来源外,均来自中国保险行业协会“信息披露”栏中的年度信息披露、资金运用关联交易信息披露、重大关联交易信息披露和偿付能力信息披露等(下同)。

与保费增长的轨迹相一致,中邮人寿的资产规模增长也是在经历高速发展后开始下降。例如,2011-2015年,中邮人寿资产总额年均和复合增长率分别为128.84%和58.27%,而全行业年均和复合增长率分别仅为19.67%和19.70%。

2、产品集中度很高

2010-2015年,中邮人寿的产品集中度一直很高,主要体现在下列三个方面:(1)前五大保险产品占比平均为99.67%;(2)前五大保险产品保费收入100%来源于银保代理渠道;(3)银保趸交产品比例逐年下降,但依然很高。从年度报告披露情况下,前五大产品中银保趸交占比平均为86.07%。不可否认,中邮人寿在改变过度依赖分红险和降低银保趸交产品方面取得一定成就。例如,中邮人寿前五大产品中,分红险产品所占比例从2010年的99.93%降到2015年的22.31%,年金型产品所占比例则迅速上升。

3、退保和赔付支出过高

在保费高速增长同时,中邮人寿的退保和赔付支出远高于行业平均水平。这与中邮人寿的产品结构是密切相关的。对于高现金价值产品(无论是分红险还是年金型产品),所提供的投资功能与银行理财产品、信托或者证券资产管理产品并无差异,投资收益率才是决定性因素。这就必然决定保险公司销售的理财型产品的投资收益率是决定其相对市场竞争力的根本性要素,但这也决定着其内在不稳定性。

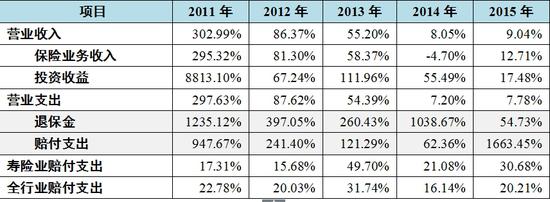

2011-2015年,中邮人寿退保金年均和复合增长率分别为597.2%和321.51%;赔付支出年均和复合增长率分别为607.03%和283.49%,远高于寿险业和全行业增长水平。更重要的是,无论是退保和还是赔付支出,均远高于保险业务收入增长率。2011-2015年,寿险业和全行业赔付支出的年复合增长率分别为26.63%和21.86%。

当退保增长率远高于保费增长率时,可能导致两个主要后果:(1)为保证流动性而被动甚至不惜代价地增加保费,这既可能体现为手续费及佣金支出增长率的过快增长(即“以费用换保费”或者“以资本换保费”),也体现为对客户(保单购买者)实际支付利率的提高,且这二者均导致资本消耗大幅提升。例如,2010-2015年中邮人寿手续费及佣金支出复合增长率为55.07%;(2)退保和赔付支出的不确定性会导致可投资保险资金的减少,进而影响投资收益和净利润,以及偿付能力充足率。

表1 2011-2015年中邮人寿退保和赔付支出与寿险业及全行业比较

4、保险产品价值相对较低

与个险和银保期缴产品相比,银保趸交产品价值微乎其微。无论银保趸交产品是万能险、分红险还是年金产品,这种高现金价值产品的内含价值低且资本占用过大。

从年度报告披露情况看,考虑到未披露内含价值信息,2010-2015年,中邮人寿前五大产品中折合的新单标准保费收入占保险业务收入的比例约10%,但在扣除银保趸交后徘徊在5%,尽管近六年来持续上升(见表2)。结合前五大保险产品占比,以及银保期缴在全部银保产品所占比例过小,充分表明中邮人寿的内含价值相应也较低。

(二)资产配置结构呈现两极化特征

资产负债管理是管理流动性风险和市场风险(利率风险和汇率风险)的重要手段。相对于其他保险公司,中邮人寿在经历保费收入和资产总额高速增长后,不但总体上增长率下行,而且资产配置结构也呈现出两极化特征(见表2):

1、没有以获取市场波动性收益的交易性金融资产,含交易性证券和以公允价值计量且其变动计入当期损益的金融资产(含指定)。

2、没有对未上市公司股权投资,或者按照权益法核算的长期股权投资(如能够施加重大影响、合营或者控制的(非)金融子公司)。

3、保单贷款比例长期不足0.6%,且年度间增长率波动过大。

4、以获取固定收益资产配置(定期存款和债券)占比一直最大,且高于行业均值,显示出投资风格一开始极为保守,但也逐渐激进。例如,持有至到期投资所占比例从2010年的45.23%迅速降低到2015年的8.45%。

5、可供出售金融资产所占比例迅速攀升。中邮人寿从2011年开始才配置可供出售金融资产,且所占比例从零攀升到45.07%。这为其2014和2015年借助资本市场快速实现盈利打下坚实基础,并有利于平滑年度间经营成果的波动。

表2 2010-2015年中邮人寿资产配置结构

二、对中邮人寿发展战略的分析和评价

(一)协同效应分析

中邮人寿商业模式的重要特征是借助母公司及其一致行动人的渠道优势(包括销售渠道和投资渠道),实现协同效应的最大化。结合中邮人寿年度报告和中国邮政储蓄银行(01658,HK)(以下简称“邮储银行”)的上市文件,可以清晰地看到存在两方面的协同效应:

1、销售协同

中邮人寿销售模式是以邮政资源充分整合为基础对传统销售方式进行创新。邮储银行上市文件“关联交易”披露显示,邮储银行利用全国网络代理销售邮政集团及/或其关联人的保险产品并收取手续费,且属于日常性业务。结合中邮人寿手续费支出比例和关联交易等披露,银保渠道代理是最重要甚至唯一的销售渠道(见表3)。

表3 2011-2015年中邮人寿向邮储银行支付的手续费及佣金占比

除银行渠道外,中邮人寿还通过与展业所在省(自治权、市)密切保险业务合作,并纳入考核。例如,根据《中国邮政集团公司关于加强市县中邮保险局考核工作的指导意见》(中国邮政(2015)69号),北京、辽宁、四川和天津等省、市分别与中邮人寿签订《委托管理协议》,并相应地制定各区县中邮保险局及人员考核办法。总之,经营(渠道)协同效应的发挥也是中邮人寿相对于其他非“银保系”寿险公司最大的竞争优势,不但能为邮储银行提供可观的中间业务收入,而且能获得稳定、可靠的销售渠道,并具有相对成本优势。

2、投资协同

从2012年开始,为了提高保险公司的市场竞争能力和经营业绩,保险监管机构不断放松对保险资金运用的管制,保险资金运用渠道开始真正实现从单纯投资向资产管理的转变。

从中邮人寿关联交易信息披露情况看,投资协同主要表现在其与中邮创业基金管理股份有限公司(以下简称“中邮基金”)协同上,即前者出资认购发行的货币市场基金或(和)指数、债券型证券投资基金等。这也能做大中邮基金的资产管理规模,并提供收益。

除披露的销售和投资协同外,中邮人寿还可以在下列四个方面实现与邮政集团及其关联方(如邮储银行和中邮证券有限公司)等潜在协同:(1)存款服务,如以“同业存放”方式向邮储银行提供存款服务;(2)投资和资产管理;(3)证券发行及承销;(4)中间业务,如托管和房屋租赁等。

(二)经营模式分析

1、经营成果与资本市场直接相关,且波动性很大

纵观中邮人寿的发展历史,在经营模式上具有较为典型的以规模为导向的“负债倒逼”经营模式。伴随着保费和资产规模的快速扩张,中邮人寿资产配置结构也经历极端保守向“两极化”转变过程。在2012年以前,中邮人寿资产配置结构中“存款”和“持有至到期投资”合计占比约80%以上(见表2)。这必然导致中邮人寿的投资收益率和净利润十分低下,但也有效地避开2011和2012年低迷资本市场带来的冲击(见图3、表4)。受益于2014年和2015年资本市场好转,中邮人寿经营成果大幅提高,但依然出现未弥补亏损。

图3 2010-2015年中邮人寿经营成果变动趋势

2、投资收益率有待提高

资产结构直接决定投资收益率。从财务投资收益率看,2012-2015年中邮人寿逐年下降,从28名下降至66名(寿险业共76家公司);从综合投资收益率看,2013年以来基本处于后1/3名次。与同类型的中小寿险公司相比,中邮人寿的投资收益率也是相对较低的。

表4 2012-2015年中邮人寿投资收益率比较

注释:

1、财务投资收益率不含可供出售金融资产的变动损益;

2、中小寿险公司是指成立时间相近、业务规模和结构相似的公司,包括工银安盛、建信人寿、中邮人寿、百年人寿、光大永明、农银人寿、阳光人寿、合众人寿、英大人寿、英大人寿。

中邮人寿的投资收益结历经从过度依赖利息到利息与股票市场资本利得并举的过程。但是,对资本利得的高度依赖将不得不使其经营成果受到股票市场波动的直接影响。

3、偿付能力压力巨大

产品结构不合理、投资收益率低下和持续亏损必然产生两个后果:一是迫使中邮人寿不断增资,注册资本金从成立时的5亿元增长到2015年的65亿元;二是偿付能力持续吃紧。

2011-2015年,中邮人寿偿付能力压力与保费高速增长高度负相关(见表5)。2010年和2011年,保险业务收入分别增长295.32%和81.30%,导致中邮人寿偿付能力充足率从2009年的246330%快速下滑至101%(考虑增资15亿元因素后);在2013年和2014年连续增资20亿元和25亿元后,以及2014年后资本市场好转,才使得中邮人寿偿付能力充足率达到330%以上。

表5 2009-2015年中邮人寿偿付能力充足率变动趋势

单位:万元

注释:1、投入资本是指注册资本和增资溢价部分。

(三)中邮人寿近年来转变发展模式的探索

从2014年开始,中邮人寿开始转变发展模式,这主要体现在四个方面:(1)保险业务收入增幅不断下降,其中2014年一度为负增长;(2)对银保渠道分红险的依赖程度不断降低,银保期缴和年金型产品的比例不断上升,且增幅不断加大;(3)银保趸交产品占比不断下降,目前不足75%;(4)资产配置结构逐渐优化,尽管可供出售金融资产比例增长过快且比例相对较高。

中邮人寿保险产品的转型与其他“银保系”寿险公司是一致的。例如,建信人寿、工银安盛和交银康联等也正在积极寻求产品转型。

(本文作者介绍:北京金融街投资(集团)有限公司总经济师)

责任编辑:蔡越坤

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。