文/新浪港股专栏作家 黄少明

未来一年美国的通胀仍将基本平稳,较高的通胀预期难以持续,通胀整体上升仍需要时间积累。目前,美国金融市场大幅下跌,并引起全球股市波动,引起目前股市大跌主要是前期市场情绪累积的爆发,而通胀预期升高未必能够持久。

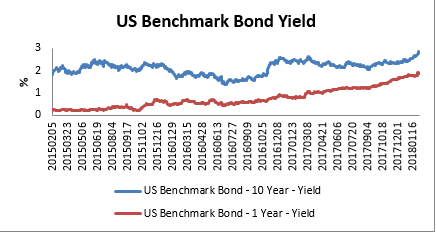

近十年来,美国的经济复苏并没有带来通货膨胀率的相应上涨, 在上篇文章(“破解美国低通胀之谜” 2018年第3号文章)我们分析了导致这种长期低通胀的原因。1月31日的FOMC会议,美联储公布了对未来的经济预期:经济活动将保持温和复苏,劳动力市场将依旧强劲以及通胀预计将上升。上周四,十年期美债基准收益率突然上升7个基点至2.84%,仿佛离3%只有一步之遥。长期债券收益率上升仿佛已经体现出市场对未来美国通胀升高的预期。但事实真的如此吗?我们在此做进一步的分析。

一、厂商缺乏提价能力 价格上涨乏力成为趋势

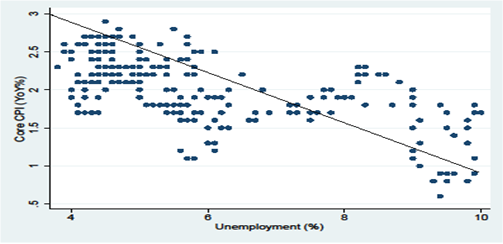

在全球化的兴起及网络通讯技术普及的影响下,产品、服务的定价机制已与二十年前大相径庭。 消费者能够借助网络电商等资源接触到更多国外进口产品。消费者的选择面越大,厂商所面临的市场竞争便越激烈;市场结构也变得复杂,厂商的议价能力明显大打折扣。所以,我们看到即使经济好转,失业率下降,厂商仍没有能力提高价格。 将失业率及通胀率进行散点分析,我们可以看到当经济好转、失业率偏低时,通胀率却集中在较低水平(见图一)。

图一:失业率、通胀率散点分布图

来源:Factset, HTI Macro Research

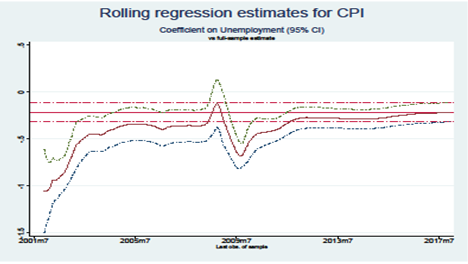

来源:Factset, HTI Macro Research而且,这种变化是趋势性的,并不会随着经济的好转而改变。我们将自2001年到2017年间各个时期的通胀率同经济复苏指标(失业率等)进行滚动窗口回归(Rolling Window Regression),发现其回归系数在过去的17年中,特别是在2010年以后,呈现显著上升的趋势, 两者系数也越来越趋近于正值(见图二)。 这就验证了我们的推断,经济复苏向价格传导失效这一现象是经济系统性的长期性变化,是具有趋势性的。而导致这一趋势变化背后的根源是全球化及技术进步,所以这种趋势几乎是不可逆的。

图二:通胀率同失业率长期关系变化趋势

来源:Factset, HTI Macro Research

来源:Factset, HTI Macro Research二、低通胀环境催生工资粘性 复苏太过温和通胀支撑有限

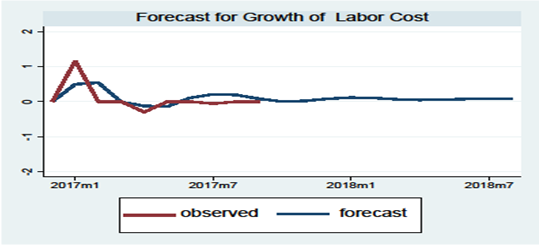

因为厂商提价乏力,即使经济回暖,反映在工资水平上便是波澜不惊。厂商在终端由于竞争激烈,缺少定价能力造成工资上涨缓慢;另外整体低通胀环境更使得工资上涨粘性增加。通过模型分析发现,除了2017年初工资水平有明显上升之外(实际工资涨幅甚至突破模型预期值),去年后三季度健康的经济指标并未传递到工资水平,实际工资的上涨水平比预期值还要平坦。而且,未来的2018年上半年,工资水平都将维持低速上涨的态势(见图三)。 所以,这也验证了短期之内美国经济环境不支持工资的显著上升,工资上涨的粘性反映到消费与投资上,进一步降低了未来通货膨胀率。

图三:美国劳动力成本增长预测

来源:Factset, HTI Macro Research

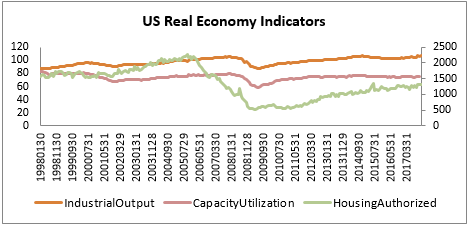

来源:Factset, HTI Macro Research美国经济回暖的程度对通胀率提震有多大作用呢?我们选取几个反映美国实体经济的硬性指标来观察。工业产出量在2012-2013年时已经达到金融危机前的水平,但2015年之后其实际增长边际速度较之以前有所下降。 再看产值利用率(实际产出与生产能力的比值),2017年底时美国的产值利用率维持在75.6%左右,比较接近于危机前2004年的平均水平,但距离危机前即2007年时的79%的水平仍有一段差距。 更明显的指标是房屋建造许可量,房屋建造许可率自危机后缓慢上升,但目前只接近90年代中后期的水平。这些指标向我们传递了一个讯息:美国经济复苏是相当温和的,由于增长过于温和以至于起不到刺激物价及工资上涨效果,所以经济基本面复苏对通胀的支撑作用是有限的。

图四:美国复苏的若干经济指标

来源:Factset, HTI Macro Research

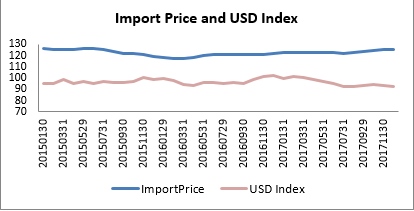

来源:Factset, HTI Macro Research图五: 进口价格水平及美元指数

来源:Factset, HTI Macro Research

来源:Factset, HTI Macro Research三、弱势美元有助提升通胀 但传导具有时滞性

再看外部因素,美元指数自2008年危机时的谷底70.8点一直上升至去年初103.8的高位,足足升了九年。 强势美元使得进口货物、服务变得相对便宜,形成了所谓的输入型通缩。这一外部因素也是导致美国低通胀的一个重要原因,我们将加入美元汇率因子的通胀模型同没有加入的进行对比(见图六、图七),发现前者更好地模拟现实中的通胀走势,这说明强势美元引起的输入性低价因素确实影响了美国通胀水平。 而2017年初美元开启了弱周期模式,我们预计未来肯定将会对通胀率起到提振的作用。但是,汇率传导具有时滞性,一般认为从汇率波动传导至价格需要6-24月的时间,明显地反应在物价上需要再多等一年左右。但不可否认的是,弱美元周期的开启将是支撑未来美国通胀的重要因素。

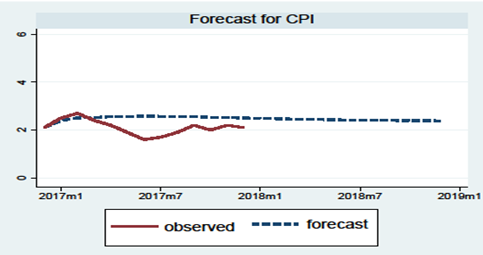

图六:美国通胀率模型预测值:未考虑进口价格因素

来源: HTI Macro Research

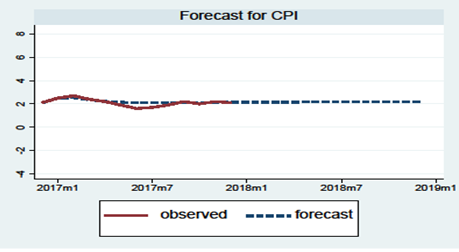

来源: HTI Macro Research图七:美国通胀率模型预测值:考虑进口价格因素

来源: HTI Macro Research

来源: HTI Macro Research图八:短期通胀率模型预测值

来源: HTI Macro Research

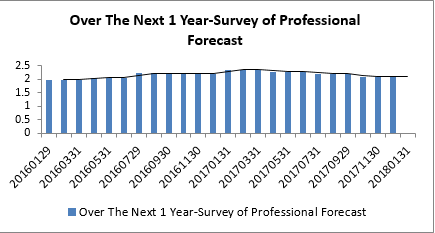

来源: HTI Macro Research图九:美国专业机构对未来一年通胀率的预测(平均值)

来源:Factset, HTI Macro Research

来源:Factset, HTI Macro Research 来源:Factset, HTI Macro Research

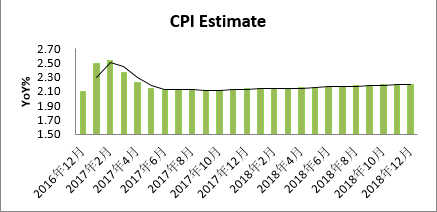

来源:Factset, HTI Macro Research四、预测2018年美国通胀依旧温和

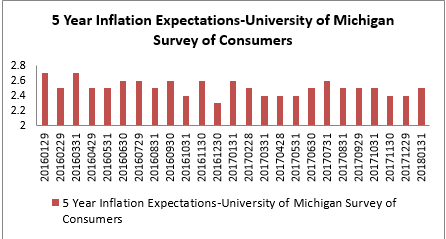

那未来美国通胀将如何变动呢?我们通过构造通货膨胀模型预测未来一年美国通货膨胀率将稍稍上升,基本保持平坦,由年初的2.1%慢慢微幅上涨到年底时的2.2%(见表一)。预测整体2018年通胀率已经达到美国所设定的2%的目标值,这也为美联储在未来一年继续推进其货币正常化措施减轻了疑虑。同时,我们收集了美国专业机构所预测的未来一年的通胀值(平均值),通过对比发现,我们对2018上半年的通胀率预期要低于其预测值, 而下半年我们预测的通胀率将较高。出现这一趋势的原因在于短期内影响价格上涨的因素还没有明显的释放:工资上升粘性依旧,经济复苏未能有效提升厂商的定价能力,弱美元所带来的进口价格上升需要时间慢慢发酵。长期来看,随着美国产能利用率进一步释放及弱美元趋势导致输入性价格上升,有望逐步推高长期通货膨胀率,但上涨的幅度依然有限。University of Michigan在2017年对未来5年的通货膨胀率所做的调查统计,发现市场对5年后的通货膨胀预期仍维持在2.4-2.5%左右。

图十:Michigan大学对未来五年通胀率的预期调查

来源:Factset, HTI Macro Research

来源:Factset, HTI Macro Research图十一:美国基准债券收益率(10年期及1年期)

来源:Factset, HTI Macro Research

来源:Factset, HTI Macro Research综上,我们认为短期内制约价格上涨的因素依然存在,通胀率显著升高的几率不大。但长期随着经济复苏逐步积累、美元弱周期所带来的输入性通胀的释放,将会逐渐提升低迷的通胀。近期随着美国劳动力市场走强,市场对通涨预期升高,以10年期为代表的美国国债收益率出现上升实不足为怪,而短期债券收益率上升仍然有限(见图十一)。根据我们的研究,未来一年美国的通胀仍将基本平稳,较高的通胀预期难以持续,通胀整体上升仍需要时间积累。目前,美国金融市场大幅下跌,并引起全球股市波动,引起目前股市大跌主要是前期市场情绪累积的爆发,而通胀预期升高未必能够持久。

(本文作者介绍:黄少明博士现任海通国际宏观研究部董事总经理,曾任海通国际战略发展部主管兼首席研究员、中银香港高级经济研究员。研究领域包括中国经济、货币理论和国际资本流动。香港中国金融协会副主席,中国国际金融学会理事,华中科技大学、湖北大学客座教授。)

责任编辑:白仲平

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。