文/新浪港股(微信公众号xlgg-sina)专栏作家 张忆东

现在权益投资的基本面不是什么经济的新周期,而应当重视龙头企业的盈利新周期。在中国经济转型新阶段,关键要寻找最优质的核心资产。

投资要点

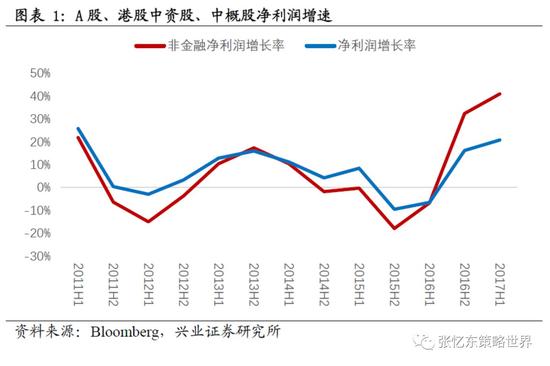

2017年中报中国上市企业彻底扭转了2009年以来经济下台阶净利润增速随之大幅下滑的局面。A股、香港上市中资企业、中概股合计2017年中期净利润同比增长21%,非金融企业净利润同比增长更是高达41%。

经济转型新阶段,上市公司盈利的新驱动力

——供给结构调整,增强了企业利润的向上弹性。1)供给增长的产业结构发生了巨变,非周期性行业扩张,而周期性行业收缩。从2011年开始,周期性行业的总资产增速持续下降。2)行业竞争结构也发生巨变,非上市企业供给的调整更加剧烈。关闭违规产能、加强环保要求、行政限产进一步抬高了行业的供给曲线,经济总需求企稳带来企业利润的剧烈修复。3)资产扩张的克制和竞争格局的改善,降低了企业的财务风险,也降低了银行体系的风险。

——消费升级,改变传统消费行业竞争格局,龙头公司受益。1)本轮复苏社会消费品零售总额增速并无明显提升,但是传统消费上市公司增长提速,背后的逻辑是消费升级特别是三四线城市消费升级,龙头公司更受益。2)案例:白酒收入增长最快的是高端和此高端的,然后是地方龙头,而其他公司收入增长接近于0;乳制品三四线城市销售增速、高端产品销售增速高于全行业,伊利市场份额提升;汽车行业自主品牌增速高于全行业。

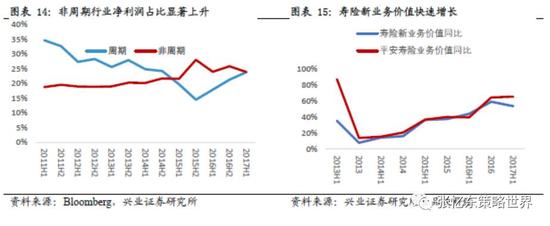

——新兴消费需求继续爆发,推动新旧增长动能转换。1)2017年上半年互联网软件与服务净利润同比增长70%、消费者服务同比增长37%、寿险上市公司新业务价值同比增长53%。2)2011年中国三地上市非金融企业中,周期性行业的利润几乎是非周期性行业的两倍,2017年上半年二者利润已经持平,非周期性行业的影响力显著上升。

——行业结构变化,龙头企业赢家通吃。经济总量扩张缓慢而结构变化剧烈,龙头更有优势:非周期性行业龙头收入增速高于整体,家电、零售、酿酒龙头优势明显;周期性行业中钢铁、建材、铝、纸、工业机械龙头增速高于整体。

中国上市公司盈利新周期确立

——类比美国80年代,当前中国正处于经济转型、孕育伟大企业的时代。中国企业盈利面临的主要矛盾是上述经济和行业发生的结构性变化,而非宏观经济周期波动的大起大伏。与历史相比,当前ROE仍处于较低水平,资产周转率低是主要原因,未来龙头企业带动行业效率提升,ROE改善空间非常大。

报告全文

中国上市企业盈利增速反转

中国上市企业盈利扭转下滑趋势

2017年中报中国上市企业彻底扭转了2009年以来经济下台阶净利润增速随之大幅下滑的局面。无论是A股、香港上市中资企业、还是中概股,中报净利润都呈现快速增长。由于部分行业龙头在海外上市,我们将三地上市的所有中国企业放在一起观察,2017年中期净利润同比增长21%,非金融企业净利润同比增长更是高达41%。

“结构的变化”是盈利上行的核心驱动力

盈利恢复上行仅仅是因为经济复苏GDP增速从6.7%回升至6.9%吗?如果经济复苏告一段落,GDP增速从6.9%再回到6.7%,盈利又将随之下行吗?

从2016年下半年提出“港股开启牛市”时,我们就反复强调“港股牛市的基本面基础是转型新阶段,GDP增长处于L型“一横”的低位徘徊,不需要什么经济新周期,凭借结构优化、赢家通吃,核心资产的盈利就可以提升”。

2017年中报非常明确的验证了“核心资产盈利新周期”这一论断。在需求回暖的因素之外,我们看到“结构的变化”才是盈利上行的核心驱动力。“结构的变化”体现在:1)供给结构调整,增强了企业向上的利润弹性;2)消费升级,改变传统行业竞争格局,龙头更受益;3);新兴消费继续爆发,推动新旧增长动能转换;4)总量扩张缓慢而结构变化剧烈的过程中,龙头企业凭借竞争优势赢家通吃。

经济转型新阶段,上市公司盈利的新驱动力

供给结构调整,增强了企业向上的利润弹性

我们用总资产的增速来衡量供给的增长。如果只是简单的从总量数据上看,2017年中期中国上市非金融企业营业收入同比增长了22%,总资产同比增长了15%,过去几年总资产增速都维持在15%的水平,总资产的增长并不慢。

但是仔细拆分结构以后就会发现,供给增长的产业结构发生了巨大变化,非周期性行业扩张,而周期性行业收缩。从2011年开始周期性行业的总资产增速持续下降,即使2017年上半年收入和利润都大幅反弹,周期性行业的资产增速也并无起色。2013年以后,非周期性行业资产增长明显加快,并超过了周期性行业。

细分数据更清晰的显示了周期性行业供给端的收缩。1)从行业看,煤炭、钢铁、建材等总资产增速都处于历史底部。2)从固定资产的增速看, A股工业行业固定资产增速同比仅增长5%,处于历史低点,在建工程继续处于负增长的状态。

行业竞争结构也发生巨变。上述还仅仅是代表了行业内优秀企业的上市公司的数据,而行业内其他企业供给的调整更加剧烈。同时,政府关闭违规产能、加强环保要求、行政限产等手段抬高了行业的供给曲线,也提高了产品价格弹性。周期性行业供给侧的调整使得经济总需求企稳带来企业利润的剧烈修复。

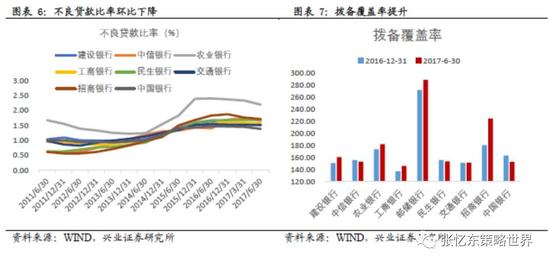

资产扩张的克制和竞争格局的改善,降低了企业的财务风险,也降低了银行体系的风险。2017年上半年资产质量控制较好的银行的资产质量开始改善,不良贷款比率环比下降,拨备覆盖率有不同程度提升。未来拨备的陆续释放,将推动优质银行的利润回升。

消费升级,改变传统消费行业竞争格局,龙头公司受益

本轮经济复苏以来,社会消费品零售总额增速一直在10%-11%之间波动,并无明显提升。但是传统消费行业上市公司的收入和利润却加速增长,非日常消费品收入增速从2015年下半年6%回升至2017年上半年20%。

背后的逻辑是,消费升级特别是三四线城市及农村的消费升级,带来了需求的结构性爆发,拥有品牌优势、渠道优势的龙头公司更加受益。这一趋势在众多传统消费行业体现的非常明显。

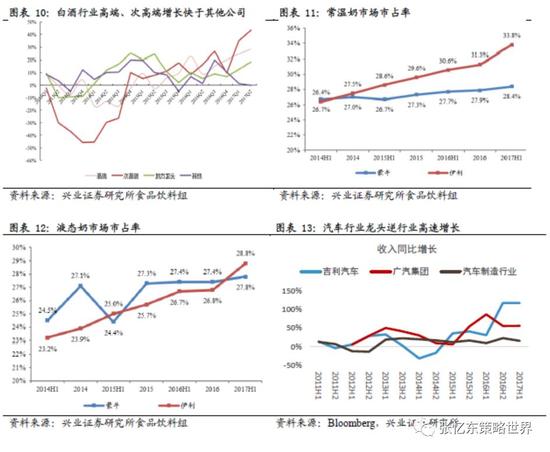

比如酒行业,2017年中报收入同比增长20%,利润同比增长25%,然而行业内部分化却非常大。品牌力强的次高端、高端酒最快,然后是有地域影响力、渠道能力强的地方龙头,其他公司收入增长接近于0。在同一公司内部,高端酒的销量也高于其他产品。原因就在于消费升级是本轮行业复苏的主要驱动力,大众消费对品质需求提升,推动了高端品牌的销售和品牌集中度提升。以茅台为例,2012年以后茅台公务消费结构占比30%,2016年这一比例降为1%。根据兴业证券食品研究员调研,安徽省白酒的主流消费价格从80元左右迅速向120元左右跨越。

乳制品行业同样可以看到消费升级的影响。1)三四线城市乳品消费需求上升,尼尔森零研数据显示,三四线城乡液态类乳品零售额比上年同期增长近 9%,成为拉动乳品消费规模增长的新引擎;伊利、蒙牛在乡县的乳制品销售增速高于公司整体。2)消费者对品质的要求提升,高端产品增速显著高于行业平均。3)强大的品牌力和渠道控制力使得龙头的增长快于其他,市场份额进一步提升,比如伊利股份的常温奶市场份额从2014年上半年26.4%提升至2017年上半年33.8%。

汽车行业自主品牌崛起的基础是三四线城市消费升级,2017年上半年乘用车销量仅同比增长1.6%,吉利汽车、广汽集团收入却分别同比增长了118%、56%,带动了上市公司收入同比增长了15%,远超过行业数据。

新兴消费需求继续爆发,推动新旧增长动能转换

传统需求内部结构变化的同时,快速崛起的新兴消费需求也正在推动上市公司盈利增长的动能转换。

2017年上半年互联网软件与服务同比增长70%,其中,腾讯同比增长64%,阿里巴巴同比增长72%;

消费者服务同比增长37%,其中教育服务同比增长23%,龙头好未来同比增长高达71%,博彩业也在大众消费的支撑下复苏净利润同比增长25%。

寿险上市公司新业务价值同比增长了53%,其中平安作为全球第一大市值的保险公司仍在加速增长,新业务价值同比增长了65%。

这些快速成长的行业和公司是中国企业盈利增长不可忽视的力量。2011年中国三地上市非金融企业中,周期性行业的利润几乎是非周期性行业的两倍,而到2017年上半年,二者的利润已经持平,非周期性行业的影响力显著上升。

行业结构变化,龙头企业赢家通吃

在上述的逻辑中,我们已经展示了经济总量扩张缓慢而结构变化剧烈的特征,龙头企业更有优势。结构的巨变对企业的成本、资金、品牌、渠道、技术等提出了更高的要求,而并非如同以往总量快速增长时只要上产能、摊大饼就能赚钱。比如,周期性行业处于供给曲线最下端的企业凭借成本优势可以攫取超额利润,而环保要求、限产等将逼迫资金实力较弱的中小企业出清;传统消费行业升级对企业的品牌力、渠道能力、效率等也提出了更高的要求;即使在新兴的行业,龙头企业也可以凭借技术、平台等壁垒获得高于行业的增长。

我们以指数成分股(沪深300、恒生指数、中概股指数)作为龙头企业的代表,与整体的收入增速进行对比,可以看到:

——非周期性行业龙头企业的收入增速明显高于整体,其中,家电、零售、酿酒等行业龙头企业和整体的差距最大。

——周期性行业的剧烈波动掩盖了龙头优势,但是在部分原材料行业如钢铁、建筑材料、铝、纸、工业机械等,我们依然可以看到龙头企业的增速明显超过了整体。

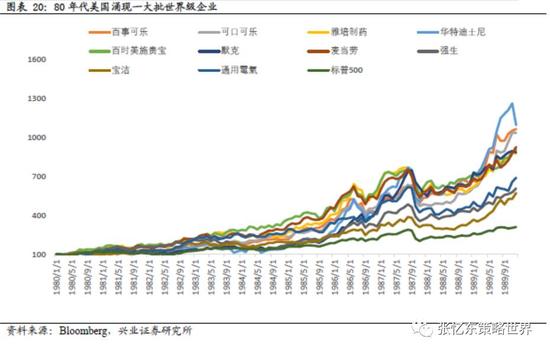

中国上市公司盈利新周期确立

类比美国80年代,当前中国是经济不温不火,孕育伟大企业的时代。80年代初在美联储强力紧缩下美国经济走出滞胀,同时GDP也下了台阶,由60年代的年均4.3%降到80年代3.3%;经济结构继续由制造业向服务业转型;货币政策偏紧,财政政策着力于经济结构调整。伴随经济结构和行业结构的调整,一大批世界级企业涌现,如可口可乐、宝洁、GE、沃尔玛、迪士尼等等。这些企业凭借模式创新、技术优势、品牌优势等取得了远远超过当时经济增速的增长,和远胜于整体指数的回报。

中国企业盈利面临的主要矛盾是上述经济和行业发生的结构性变化,而非宏观经济周期波动的大起大伏。即使经济在低位震荡反复,从小的复苏又走向小的衰退,上市企业整体的利润增速由于基数的原因也许会有所反复,但是都不会影响龙头企业的盈利能力和成长主线。

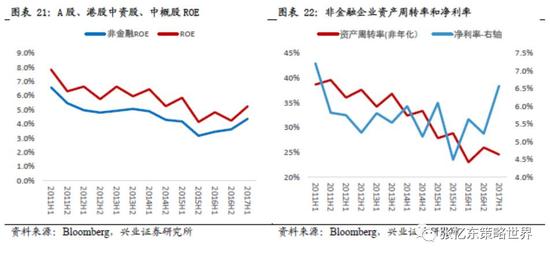

与历史相比,当前ROE仍处于较低水平,2017年上半年非金融企业ROE4.4%(非年化),才回升到2015年上半年盈利能力挖坑前的水平。净利率已经恢复到了高位,资产周转率仍却处于非常低的水平。未来随着产业结构优化,龙头企业赢家通吃带动行业效率提升,ROE改善空间非常大。

现在权益投资的基本面不是什么经济的新周期,而应当重视龙头企业的盈利新周期。在中国经济转型新阶段,关键要寻找最优质的核心资产,其业绩优于行业及经济增速,核心竞争力不断提升,价值将持续被重估。

(本文作者介绍:兴业证券研究所副所长、全球首席策略分析师,复旦大学经济学院专业学位兼职导师。)

责任编辑:张海营

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。