文/新浪财经意见领袖(微信公众号kopleader)专栏作家 李湛

当前在多举措稳增长、纾解股权质押风险和支持民营企业融资的情况下,权益市场整体下跌空间不大,多重因素压制A股市场表现下2019年股市震荡行情为主。随着可转债供给提速,可转债市场缺乏流动性和估值高企的情况有望好转,转债配置价值凸显。

一、2018年可转债市场回顾

(一)行情回顾

(1)股市全年大幅下挫,转债抗跌性凸显

今年的股票市场全年大幅下挫。今年股市走势主要可分为三个阶段。第一阶段为今年2月至7月初。这一阶段受2月美国股市大幅调整、中美贸易战爆发以及中国经济下行压力不断显现的影响,权益市场整体大幅下挫,6月末上证综指较年初高点下跌近20%。第二个阶段为7月中下旬至10月上旬。这一阶段在前期经济下行压力逐步显现、权益市场大幅下挫、债市违约率不断攀升的情况下,监管层通过窗口指导银行增配信用债、定调更加积极的财政政策和调整MPA考核参数的方式进行逆周期调节。然而这一阶段的政策效果并不显著,多项经济与金融数据不及预期,权益市场在经过短暂的反弹之后继续走低,国庆之后上证综指创2014年11月以来新低。第三阶段为10月中下旬至今。这一阶段在A股市场大幅下挫屡创新低、多项经济数据显示经济下行压力进一步加大的情况下。监管层采取了多举措稳增长、纾解股权质押风险、支持民营企业融资,在政策的持续推进下,A股市场走势企稳。

转债指数小幅下跌,可转债抗跌性凸显。今年6月末中证转债指数较年初高点跌幅为12%,而同期上证综指较年初高点跌幅近20%,7月以来随着多项稳增长和支持民营企业融资政策的持续推进,转债指数出现回升,截至11月末转债指数与年初基本持平,可转债相较股票市场而言表现出明显的抗跌性。权益市场大幅下挫之下转债指数仅小幅微跌存在三方面的原因,一是转债指数中银行等大盘股权重更为集中,市场下跌之下银行股具备明显的抗跌性。二是转债下跌到一定幅度时,跌入债性,转债债性托底下转债对个股的下跌不再敏感。三是下修案例增多抬高个券转股价值,个券价格反弹。

(2)个券表现分化,板块轮动明显

今年以来转债整体跌幅有限,个券表现分化。今年以来截至11月30日有可比行情数据的98只上市转债中,32只上涨,66只下跌。其中,转债的涨跌幅主要集中在5%~-10%的区间,占比达78%,与此同时,正股的涨跌幅主要集中在-15%以下,占比超64%,其中跌幅超30%的正股有28只,转债的涨跌幅相对正股而言普遍较小。个券方面,分化较为明显。今年涨幅最大的康泰转债从今年3月上市到11月末涨幅达31%,主要是受其正股价格在今年上半年大幅上涨,7月最高股价超过转债上市首日股价100%的影响,11月末康泰转债转股溢价率仅有0.75%,表现出了极强的股性。今年跌幅最大的是林洋转债,较年初跌幅达20%,林洋转债正股林洋能源同期跌幅超50%,相较正股而言转债的抗跌性明显,11月末林洋转债纯债溢价率仅8.35%,当个股下跌到一定程度时,转债债性托底效应凸显,转债对个股的下跌不再敏感。

今年转债行情的板块轮动较为明显。一季度,转债市场整体小幅上涨,其中计算机行业表现最好,宝信转债和万信转债涨幅均超30%。二季度受权益市场下跌的影响,转债市场整体走低,但在权益市场医药生物板块涨势良好的带动下,医药生物行业的可转债涨幅较大,其中康泰转债价格一度超200元。三季度转债指数小幅收涨,银行转债表现强势,宁行转债、江银转债,常熟转债均实现了较大涨幅。进入四季度以来,稳增长政策密集出台,A股市场走势企稳,转债市场整体上涨,隆基转债、林洋转债等前期超跌的转债获得了较大的涨幅。

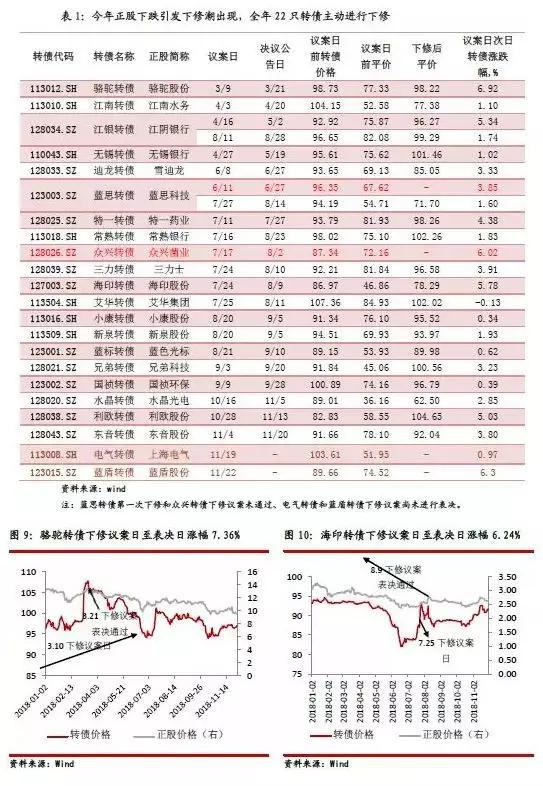

(3)股价下跌引发下修潮,阶段性行情出现

今年以来,权益市场大幅下跌,在正股纷纷跌破回售价的情况下,多只转债主动下修转股价。截至11月末,已有22只转债主动进行下修,其中19只转债已完成下修。今年的转债下修主要集中在下半年,其中江阴银行发行的江银转债年内两次进行下修。

股价下跌触发的下修往往会催生出转债的阶段性行情。转债的下修权掌握在发行人手中,对于发行方而言,发行人通过下修转股价可以促进持有人转股。对于投资者而言,权益市场下跌触发下修将提高转换比例,转股价值得以提升,下修公告后转债价格大概率上涨。今年共有22只转债主动进行下修,其中19只转债顺利完成下修(江银转债两次下修),除艾华转债外,其余21只转债在提出下修议案后的一个交易日内均有不同程度的涨幅,平均涨幅达3.01%。其中,骆驼转债、江银转债、众兴转债、海印转债、利欧转债下修议案提出后一个交易日涨幅均超5%。骆驼转债自议案日至表决日累计上涨7.38%,海印转债自议案日至表决日累计上涨6.24%。

(二)一级市场

(1)可转债一级市场供给提速

我国首只可转债早在1998年就已诞生,但此前供给一直相对有限,标的具有较强的稀缺性。一是与监管对可转债发行的要求较为严格有关,二是发行人自身的发行意愿不足。2014年四季度自2015年二季度,牛市的到来使得转债投资者纷纷进行转股,可转债市场规模快速下降,存量可转债规模一度不及200亿,陷入了无债可投的境地。

2017年证监会再融资新规的颁布促使可转债发行显著扩容。2017年以来,证监会颁布的再融资新规对定增等再融资方式进行了更为严格的限制,同时简化了可转债的发行审批流程。2017年4季度以来,上市公司发行可转债明显提速,仅2017年12月就有22只可转债成功发行,可转债市场规模自2015年以来首次突破千亿。2018年1-11月累计有71只转债发行,发行规模694亿元,预案发行规模超4000亿元,12月前半个月就有34只转债预案发行。

(2)熊市下可转债发行难度提升,上市首日破发比例提高

受权益市场大幅下跌的影响,今年的可转债发行难度提升。一是网上申购中签率明显提高,网下申购重启。自2017年证监会发布《证券发行与承销管理办法》允许网上投资者信用申购可转债以来,网上申购成为转债发行的主要方式。2017年4季度可转债投资者网上申购热情度极高,平均中签率仅有0.06%,且大部分转债仅通过网上申购的方式就已完成发行。而进入2018年以来,由于二级市场的持续低迷,投资者网上申购转债的热情度下降,1-11月平均中签率达0.34%,3季度的中签率更是高达0.64%。受网上申购热情度降低的影响,部分转债开始恢复网下发行,自8月以来恢复网下发行的转债占比达65%。二是出现大比例弃购,包销比例上升。今年8-9月发行的曙光转债、蓝盾转债及岭南转债接连出现了20%左右的大比例弃购。受发行压力增大的影响,今年转债一级发行的包销比例上升,1-11月可转债的平均包销比例为6.89%,较去年4季度2.92%的包销比例显著上升。

参与转债打新通常能够在转债上市首日获得比较好的收益,但今年受权益市场持续低迷的影响,下半年转债上市即破发的比例提高。今年1-4月上市的29只转债上市首日平均涨跌幅为6.24%,上涨转债的比例达76%,宁行转债、太阳转债、道氏转债、大族转债、康泰转债及星源转债的上市首日涨跌幅超10%,参与转债打新的赚钱效应明显。此后,受权益市场持续低迷的影响,转债上市首日下跌比例提高。今年5-11月上市的34只转债上市首日平均涨跌幅为-0.55%,上涨转债的比例仅有32%,其中8月上市转债平均涨跌幅为-3.48%,12只转债中有11只下跌。

(三)机构参与情况

(1)今年可转债市场交易活跃度不高,金融行业转债受关注

今年可转债市场的交易活跃度不高。今年1季度是可转债日均成交量的高点,可转债平均日成交额为28亿,个券日均成交额为7292万元。其中,东财转债,常熟转债和无锡转债等银行、证券金融机构的日均成交额过亿。1季度以后,受权益市场低迷的影响,转债市场的交易活跃度下降。4-11月可转债日均成交额不足15亿元,9月、10月可转债的日均成交额都仅有10亿,个券日均成交额下降至3089万元,不足1季度的一半。

金融机构发行的转债交易活跃度较高。今年1-11月银行及非银金融的个券日均成交额分别排在全部可转债发行行业的第一位和第三位。日均成交额排名前十的个券中,张家港行发行的张行转债、光大银行发行的光大转债、宁波银行发行的宁行转债分别排在第1位、第3位和第4位,国泰君安证券发行的国君转债排在第9位。

(2)保险和基金为可转债的主要机构投资者,社保配置比例增大

受到股东配售的影响,一般法人为可转债的最主要持有人,此外,保险和基金为可转债的主要机构投资者。上交所11月的统计数据显示,可转债的主要持有人结构中,基金和保险的持仓占比分别为18%和11%,在机构投资者中占比居前。

今年以来,社保资金对可转债的配置力度加大。2017年12月末社保资金持有可转债的占比仅有3.05%,持有规模21亿元,截至2018年11月末持有占比增长至7.20%,持有规模增长至71亿元。配置型资金对可转债的配置力度增强。

二、2019年可转债市场展望

(一)多重因素压制A股市场表现,但整体下跌空间不大

今年以来,A股市场大幅下挫,截至11月末上证综指较年初跌幅达22.70%,创业板指较年初跌幅达24.15%,当前A股市场仍存在多重因素的压制,难现大幅反弹。一是经济下行压力持续加大,企业盈利状况承压。自5月以来制造业PMI指数持续走低,中小企业PMI降至荣枯线下,显示供需双方活跃度均减弱。3季度GDP回落至6.5%的低位,社会消费品零售总额同比增速持续回落,规模以上工业增加值和工业企业利润增速均呈现加速回落的态势。微观企业方面,A股上市公司前三季度盈利增速下滑。二是货币政策传导不畅,企业再融资收紧,信用风险事项频发。受金融严监管政策持续推进的影响,今年以来表外融资规模持续收缩,1-11月以信托贷款、委托贷款、未贴现银行承兑汇票为代表的表外融资规模累计减少2.76万亿元,致使社融增速持续走低。企业再融资不畅引发的资金链断裂事项频发,1-11月累计有38家信用债发行主体首现债务违约。受此影响,市场的风险偏好显著降低,虽然今年以来央行四次实施定向降准,但信贷规模的增长项仍主要在票据融资和短期借款,11月以前AA及以下评级主体的信用债净融资额持续为负。金融严监管持续叠加经济下行压力加大下市场风险偏好低,宽信用难以在短期内显现。三是中美贸易摩擦给经济带来的扰动因素持续存在。中美贸易摩擦具有长期性,今年受中美贸易摩擦的影响,11月出口增速大幅放缓。当前中美贸易虽然出现了阶段性缓和,但给经济带来的隐忧仍存。

稳增长政策密集推进,股市下跌空间有限。受此前A股市场大幅下跌的影响,当前A股估值处于历史低位。进入10月以来,各项稳定经济增长、纾解股权质押融资风险和支持民营企业融资的政策密集出台,A股市场走势企稳,A股整体下跌空间不大。一是在多举措纾解股权质押风险后,11月沪深两市有超过200家企业发布股权解质押公告,企业的股权质押风险有所缓解。二是市场的风险偏好得以提高,债券市场的再融资功能得以修复。10月以来,信用债市场的发行额和净融资都出现了大幅回升,11月主体评级AA及以下的信用债净融资额今年以来首度为正,企业再融资状况有所好转。三是基建托底效应显现,固定资产投资增速回升。9-11月,固定资产投资增速连续三月回升。四是减税降费政策的实施有助于减轻企业负担,改善企业盈利状况。五是中央经济工作会议再次强调稳增长、减税、激发微观主体活力和调动地方政府的积极性,政策对经济的支持力度将进一步加强。在稳增长和支持民营企业融资政策的持续推进下,企业信用状况边际改善,盈利状况有望好转,股市整体的下跌空间不大。

(二)可转债市场扩容,抓住结构性行情和主题投资机会

可转债市场扩容,转债市场投资价值提升。此前可转债的供给相对有限,标的的稀缺性导致市场流动性不足,存量债券估值较高,成为制约投资者参与的最主要因素。自2017年底以来,可转债的供给显著增大,上市交易的可转债突破百只。当前预案发行的可转债超4000亿,随着股市的企稳,后续可转债的供给有望进一步提速,市场扩容下可转债投资价值凸显。一是转债市场规模的不断扩大会吸引资金流入,改善市场流动性。二是新增可转债入市会冲击存量债券的估值,转债估值调整有助于投资者把握介入时机。三是可转债市场扩容下,投资标的日渐丰富,可择券范围和时机增多。

结构性行情为主旋律,抓住主题投资机会。明年权益市场整体下跌空间不大,上涨幅度有赖于政策持续推进下经济复苏的情况,市场大概率维持震荡格局,以结构性行情为主。叠加可转债供给提速的情况下,个券加速分化,抓住结构性行情和主题投资机会仍是2019年可转债投资主旋律。结构性行情方面,关注与经济周期关联度较小的行业,如军工、农林牧渔、电子。主题投资方面,随着5G预商用在即,5G概念标的具备较大的投资价值,可适度关注。

(三)把握正股业绩+转债估值逻辑,关注低价券的反弹机会

今年受权益市场大幅下挫的影响,可转债估值被动大幅提高且表现出明显的分化。截至2018年11月末105只公募可转债的平均转股溢价率为32.60%,较年初的16.97%增长近一倍。转债间估值存在明显的分化,105只公募可转债中转股溢价率超30%的可转债有45只,其中辉丰转债、洪涛转债、电气转债、横塑转债和顺昌转债的转股溢价率超100%;7只转债的转股溢价率为负,如三力转债、德尔转债等。今年10月下旬以来,随着稳增长、纾解股权质押风险和支持民营企业融资等政策的持续推进,低价券出现了一波普涨。低价券的上涨主因是正股的反弹,可分为两类,一类是正股基本面明显改善,如林洋转债和隆基转债。受光伏行业走出底部区间的影响,林洋转债11月正股价格反弹15.17%,正股反弹带动下,转债价格上涨7%;隆基转债11月正股价格反弹37.27%,正股反弹的带动下,转债价格上涨8.24%。第二类是估值处相对低位的个券,如德尔转债、广电转债。这类转债的估值处在低位,权益市场整体反弹的带动下,转债出现了明显的反弹。德尔转债11月正股涨幅17.5%,转债价格上涨7.16%;广电转债11月正股涨幅36.78%,转债价格上涨8.14%。

把握正股业绩+转债估值的逻辑,关注绝对价格低及估值低的个券。在稳增长和支持民企融资政策的持续推进下,权益市场逐渐企稳,宽货币有望向宽信用逐步转化,市场风险偏好得以修复。基本面修复逐渐修复、盈利状况良好的正股具备反弹空间,对应可转债绝对价格低或估值低的情况下,后续具备一定的上涨空间,可择优配置。一是关注政策纠偏下行业触底回升的低价转债,如光伏行业转债,券商行业转债。二是关注前期超跌,估值处相对低位的可转债。

(四)条款博弈:寻找下修反弹机会

参与下修条款博弈,能够获得较高的超额收益。今年有22只转债主动进行下修,其中19只顺利完成下修,除艾华转债以外下修转债均在下修预案公布的次日出现了不同幅度的上涨,平均涨幅达3.01%,博弈下修条款的收益较为可观。转债进行下修的动力一是进入回售期或即将进入回售期的转债通过下修来避免回售压力,二是股东配售比例较高时出于止损的目的进行下修,三是银行转债基于促转股补充资本金的需求进行下修,四是基于减轻财务费用压力的需求。当前的市场状况下,已有45家转债触发修正条款,预计仍将会有较多的转债进行下修。

由于下修转债均在预案日次日有不错的涨幅,因此博弈下修的最佳时点是提前布局。对于转债是否会主动进行下修的判断主要在大股东的转债持仓情况、转债面临的回售压力以及偿债压力。转债转股后对股本的摊薄往往会对下修形成一定的制约,影响下修议案能否顺利通过或下修幅度的大小,博弈转债下修有一定的难度,建议适度参与。

(五)可转债权重行业展望

(1)银行业:稳定性较高,但整体上涨空间有限

受定向降准下银行负债端压力缓解、成本趋降,表内信贷规模的扩张抵消去杠杆引起的资产规模收缩的影响,商业银行资产增速企稳,净息差回升,2018年商业银行整体经营绩效好于预期。在今年权益市场整体大幅下挫的情况下,7月在稳增长政策陆续推进和金融严监管的边际放松之下,银行转债率先反弹,带动转债指数反弹。

预计2019年银行业基本面整体保持稳定,但压力有所增大,叠加供给冲击,银行转债整体空间有限。2019年预期资金面继续维持宽松的情况下,资金价格的下降将逐渐由银行的负债端传导到资产端,净息差继续回升的态势难以延续。此外,由于今年下半年以来经济下行压力显著加大,企业盈利短期内难现根本性好转,企业信用风险逐渐暴露,叠加表外资产回表的监管要求之下银行不良资产难掩,2019年银行股整体难现超额收益。在可转债供给方面,此前由于标的的稀缺性,银行转债估值高企。当前可转债供给显著提速的情况下,规模较大的交通银行、浦发银行等银行转债已预案发行,此类转债上市将对可转债市场的流动性以及银行转债的估值产生一定的冲击。银行转债整体延续超额收益的概率较小,考虑银行整体盈利性较好且银行股具备一定的抗跌性,银行转债带估值调整后可作为一个稳定性品种进行配置,重点关注自身资产负债定价能力较强的标的。

(2)券商:估值底部,股权质押风险缓解后具备反弹空间

受权益市场行情持续低迷的影响,券商盈利整体下滑,上半年券商股走势整体低迷。今年权益市场的大幅下挫导致整个A股市场成交持续缩量,券商业绩显著回落。此外,股市的下跌催生出股权质押风险,给券商盈利带来了进一步的压力。受此影响,上半年券商股整体走弱,行业整体估值回落至历史底部,券商转债也跟随正股走弱。自今年10月以来,多项稳增长、纾解股票质押风险和支持民营企业融资的政策密集出台,券商股迎来一波反弹,国君转债、长证转债也跟随正股走势开始出现反弹。

后续在政策的对冲下,券商压力有所缓解,券商转债具备一定的配置价值。一是在多举措纾解股票质押融资之后,11月沪深两市有超过200家企业发布股权解质押公告,企业的股权质押风险有所缓解,券商的计提减值压力减轻;二是稳增长和支持民营企业融资政策的持续推进下,市场风险偏好得以修复,股市有望逐步企稳;三是CRMW等融资工具的推出之后,债券市场融资有所回暖,券商业务预计可迎来扩容。四是科创板注册制的推出,催生新的业务机会。政策对冲下,明年券商的业绩有望触底反弹。但当前券商转债的整体估值偏高,弹性相对有限,后续可关注行业龙头的基本面改善状况。

(3)光伏:政策纠偏下修复性行情可期

今年权益市场光伏板块整体大幅下跌,光伏转债走势低迷。在201法案制裁以及国内531新政的影响下,国内光伏产业发展受到剧烈冲击,光伏需求整体承压。2018年前三季度光伏发电新增装机3454万千瓦,同比下滑约18%。受此影响,光伏板块整体表现惨淡,申万光伏设备指数较年初最大跌幅达49%,其中隆基转债较年初最大跌幅达22%,对应正股隆基股份较年初最大跌幅55%;林洋转债较年初最大跌幅达25%,对应正股林洋能源较年初最大跌幅62%.

政策纠偏下,光伏行业修复性行情可期。11月2日,国家能源局召开太阳能发电“十三五”规划中期评估成果座谈会时提出光伏行业补贴将会持续,同时十三五规划调整将大幅提高光伏建设的目标,市场对光伏行业的预期有所稳定,光伏板块整体迎来一波修复性行情。预计在光伏政策回归理性之下,行业的需求将企稳回升,叠加海外需求强劲、行业降本增效成效显著,光伏板块有望持续修复性行情。可关注补贴政策落地情况,择机介入当前绝对价格处于低位的光伏行业转债。

三、2019年可转债投资策略

可转债市场扩容凸显配置价值,抓住结构性行情和主题投资机会。当前在多举措稳增长、纾解股权质押风险和支持民营企业融资的情况下,权益市场整体下跌空间不大,多重因素压制A股市场表现下2019年股市震荡行情为主。随着可转债供给提速,可转债市场缺乏流动性和估值高企的情况有望得到好转,转债配置价值凸显。抓住权益市场的结构性行情和主体投资机会,进行可转债配置是2019年可转债投资的主旋律。

把握正股业绩+转债估值的逻辑,关注低价券反弹,适度进行条款博弈。受权益市场大幅下跌的影响,今年可转债估值整体被动大幅提高,随着权益市场逐渐企稳,基本面修复、盈利状况良好的正股具备反弹空间,对应可转债绝对价格低或估值低的情况下,后续具备一定的上涨空间,可把握正股业绩+转债估值的逻辑,择优进行配置。此外,今年进行下修的个券都获得了较高的超额收益,在当前大量个券触发修正条款的情况下,可适度博弈下修。

银行转债整体难现超额收益,关注底部反弹的券商和光伏行业。行业方面,资金价格的下降将逐渐由银行的负债端传导到资产端,银行业净息差继续回升的态势难以延续,叠加经济下行压力不断加大,企业信用风险逐渐暴露,银行不良资产难掩,2019年银行股整体难现超额收益,盈利性和抗跌性较好的银行转债可待估值调整后作为稳定性品种进行适度配置。可适度关注估值低位且股权质押风险缓解的券商转债以及政策纠偏下底部回升的光伏转债。

(本文作者介绍:中山证券研究所首席经济学家、研究所所长)

责任编辑:杨希

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。