文/新浪财经意见领袖(微信公众号kopleader)专栏作家 罗思义

2017年美国经济增速将较2016年1.5%的极端低迷水平出现一定程度的好转,但美国中长期经济仍将陷入缓慢增长模式——年均增长率仅略高于2%。

美国中长期经济将缓慢增长

美国中长期经济将缓慢增长自特朗普当选以来,中国对美外交政策一直表现得游刃有余。一方面,它寻求中美经济共赢新模式;另一方面,在应对特朗普与蔡英文通电话,特朗普政府班底成员如彼得•纳瓦罗(Peter Navarro)等众所周知的强硬反华派,以及朝核问题时强硬又不失灵活。早前中国国家主席习近平与特朗普的会面是成功的。中国的应对显然已收到成效——美国拟借终结一个中国政策讹诈中国的企图破产;纳瓦罗或班农等反华派要么边缘化,要么被炒鱿鱼;给中国贴上“汇率操纵国”标签等不合理的政策被置之一边。这些为特朗普访华达成中美双赢结果奠定了基础。

在此背景下,准确分析美国中短期和长期经济前景就很有必要。这对中国面临的国际经济形势给出准确的意见,以及评估何谓影响美国谈判立场的最重要经济因素,都非常重要。在此之前,先就美国最新经济数据进行分析:

从短期来看,由于纯粹的统计效应, 2017-2018年美国经济增速将较2016年1.5%的极端低迷水平出现一定程度的好转。2017年第三季度美国GDP同比增长2.3%,也印证了这一点;

从中长期来看,美国仍将陷入缓慢增长模式——年均增长率将维持在2%以上。下文将会分析美国不会实现3%的GDP增长目标的原因;

美国减税方案可能提高美国短期经济增速,但美国中长期经济可能仍将缓慢增长,除非美国实施将令美国贸易赤字扩大的借入大规模外债的政策,而这与美国降低贸易赤字的目标直接相抵触。

下文将根据美国最新经济数据对这些要点,进行更详尽的分析。

美国短期增长率

世界上最可预测的,可能是美国中长期增速,这使得分析美国中长期增长前景相对简单——美国中长期增速的这种稳定体现了美国经济的主要结构特征。为反映这一点,表1为大家呈现分别按照5、7、10、20年移动平均线计算的美国GDP年均增长率( 2.2%、 2.1%、1.4%、2.2%)比较。仅按照10年移动平均线计算的美国GDP年均增长率与其他三种算法计算的相差甚远,这是由于受到2008年国际金融危机的巨大影响所带来的统计效应。由此可以算出,美国中长期增速略高于2%。

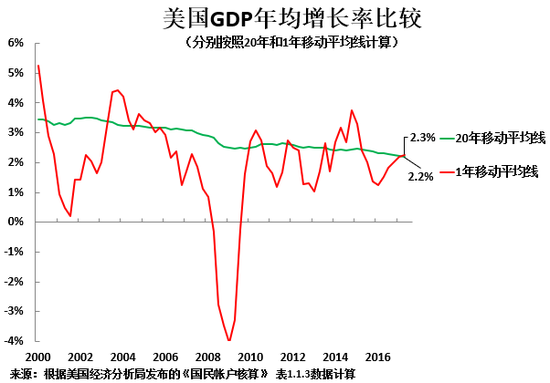

图1呈现的美国短期经济表现。正如上文所述,2016年美国经济表现不佳,全年GDP同比仅增长 1.5%,分季度来看,第二季度GDP更是严重放缓,同比仅增长1.2%。由于2016年美国经济增速远低于其长期平均增长率,出于纯粹的统计效应,预计2017年美国经济会有所加速,一定程度上高于其长期平均增长率,但不足以扭转长期趋势。最新数据也印证了这一点,美国GDP同比增长率从2016年第二季度的1.2%升至2017年第三季度的2.3%(见图1)。

2017年美国短期增速提高,并不意味着美国中长期经济增速实质上有所提升——它只不过是在美国2016年经济极度低迷的基础上有所复苏而已。只有当美国经济增速持续高于2.2%左右,那才代表美国中长期经济真正出现复苏。图1清楚地显示,迄今为止还没有证据证明这一点。

美国中长期增长率

本节谈谈影响美国经济增长的决定性因素。为便于大家对此有直观的认识,表2为大家呈现美国实际GDP年增长率与各GDP构成要素占美国GDP比重之间的相关性。

表2清楚地表明,除库存积累外,没有哪种GDP构成要素与美国经济增长之间存在如此高的相关性——而库存积累显然是一个被动因素,只是反映美国经济增长加速和减速。就短期(一年以内)而言,除库存外,GDP构成要素与美国GDP增长之间相关性最强的是净固定投资占美国GDP比重,但其与美国GDP增长之间的相关性仅为0.25——相关性较弱。概括来说,就短期趋势而言,经济周期、国际贸易、甚至天气等等诸多因素,都能显著影响美国经济增长。

但就中长期趋势而言,GDP构成要素与美国GDP增长之间的相关性非常高(表2中正相关性最强的以灰色阴影呈现)。特别是,净固定投资(总投资-资本折旧)占美国GDP比重与美国GDP增长之间存在极强的正相关性。就五年时间而言,其与美国GDP增长之间的相关性超过0.54;就七年时间而言,其与美国GDP增长之间的相关性极强,为0.72。

基于增长核算法的基本面分析清楚地表明,较高水平的净固定投资与较高的美国经济增长率之间,有着直接的因果关系。但就当前对美国经济前景的分析而言,没有必要论述这一点。 净固定投资与美国GDP中长期增长率之间存在极强的相关性意味着,只要净固定投资占美国GDP比重得不到提高,美国中长期GDP增长就不可能实现加速。因此,要分析美国中长期经济前景,就应分析美国净固定投资趋势,而这个问题与美国减税方案所产生的影响密切相关。

美国经济结构特征与短期经济增长率之间相关性不强,但与中长期经济增长率之间存在极强的相关性的事实,也清楚地体现了影响美国经济增长的决定性因素。美国经济结构的主要特征,特别是净固定投资,对美国中长期经济增长至关重要。许多短期因素同样重要。虽然净固定投资与美国经济增长之间存在极强的相关性,但由于众多因素决定美国短期增长,导致根据美国经济结构的主要特征预测美国短期经济增长很难,预测美国中长期经济增长则相对比较容易。

美国减税方案出台的背景

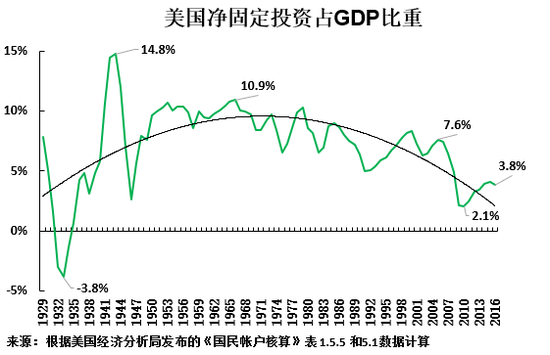

鉴于美国GDP增长与美国经济构成要素之间相关性最强的是美国净固定投资,图3为大家呈现自大萧条和二战以来的美国净固定投资长期趋势。这清楚地表明:

·1929年大萧条初期,美国净固定投资为负,即美国折旧所用的资本大于增加的资本。1933年美国净固定投资占GDP比重降至-3.8%.,这导致1929年后美国经济陷入严重衰退。

·二战期间,美国净固定投资急剧上升,1943年其占GDP比重为14.8% ,达到史无前例的高度——这帮助美国经济在二战期间迅猛发展,拙著《 一盘大棋? ——中国新命运解析》对此有详细的分析。二战结束数十年后,经过一段时间的短期调整,美国净固定投资占GDP比重直到20世纪70年代之前才维持在一个较高的水平——20世纪60年代中期达到峰值,为11.0%。这个阶段与二战后美国经济直到20世纪70年代保持长期繁荣息息相关。

·从20世纪80年代起,美国净固定投资开始大幅下降,2009年其占GDP比重降至2.1%,创下新低。国际金融危机后,美国净固定投资出现一定程度的复苏,2016年其占GDP比重升至3.8%,远远低于以前的水平。正如图4所示,鉴于净固定投资与美国GDP增长之间存在极强的相关性,低迷的净固定投资导致美国经济增长极为缓慢——按照20年移动平均线计算,美国GDP年均增长率降至 2.2%。

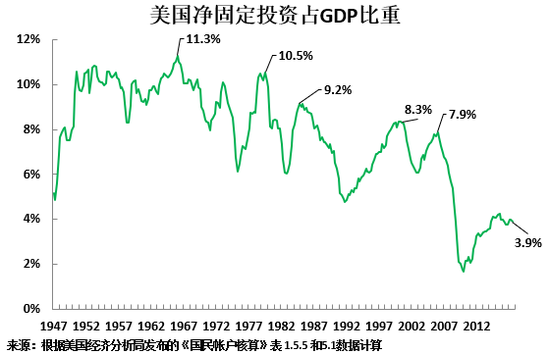

为更详细地反映美国近来趋势,图3为大家呈现自1950年以来的美国净固定投资占GDP比重数据。根据最新数据,可以看到,截至2017年第三季度,美国净固定投资占GDP比重仅恢复至 3.9%,远低于国际金融危机前7.9%的经济周期峰值水平,仅比二战后峰值水平(1966年美国净固定投资占GDP比重达到11.3%)的三分之一略高一点。

图3

图3美国长期经济一直呈放缓趋势

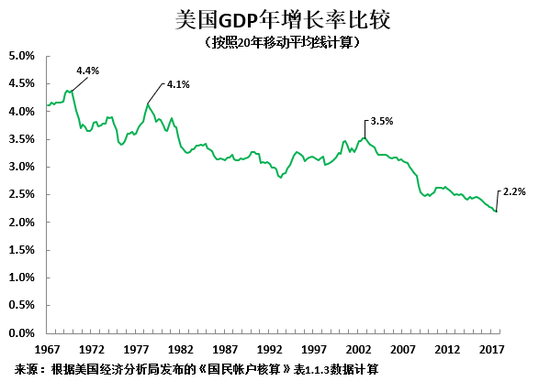

正如图4所示,鉴于净固定投资与美国GDP增长之间的相关性极强,美国净固定投资大幅下滑必然导致美国长期经济增长率下大幅下降。图4清楚地表明,美国长期经济一直呈放缓趋势:美国GDP年均增长率从1969年的4.4%,降至1978年的4.1%,2003年的 3.5%,2017年第三季度的 2.2%。

图4

图4减税方案对美国净固定投资的影响

美国减税方案必然与美国净固定投资占GDP比重水平相互影响,因此对美国经济增长的影响最大。其原因是,固定投资必然需要储蓄融资,而美国储蓄只有两种来源::

· 美国国内储蓄(企业储蓄+家庭储蓄+政府储蓄);

· 美国借入外国储蓄/资本。

美国减税方案目前与美国政府提议削减政府支出的计划相抵触。因为它将导致美国预算赤字增加。相应地,这会导致美国政府储蓄减少,或者确切地说这会增加美国政府负储蓄。因此,这会降低美国国内总储蓄。其它一切保持不变,美国政府储蓄减少,必然意味着美国净固定投资减少,以及美国中长期增长率放缓,除非以下其中一个或者两个条件得到满足:

· 提高美国私人储蓄;

·增加外债。

下文将对这两方面的趋势进行分析。

美国国内储蓄一直呈下降趋势

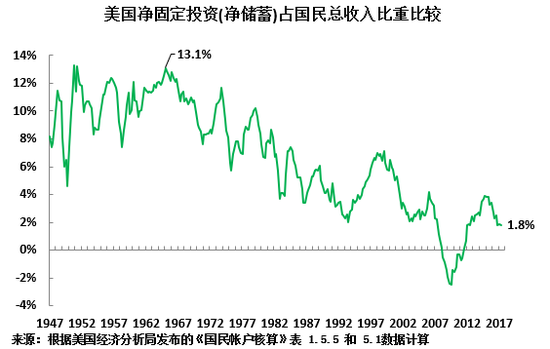

正如图5所示,美国净固定投资,即美国净储蓄,呈极端下降趋势。根据最新数据,2017年第二季度美国净固定投资占国民总收入(GNI))比重降至1.8%。美国净储蓄未能恢复到其金融危机前水平,而且自2015年第二季度以来一直呈下降趋势。

图5

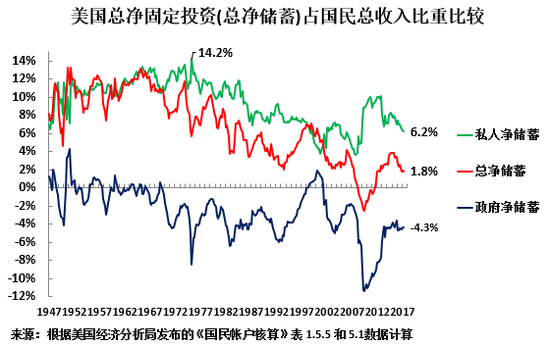

图5从图6可以看出美国国内净储蓄呈长期下降趋势的原因。

· 美国私人储蓄,即企业储蓄+家庭储蓄,一直呈下降趋势,占GNI 比重从20世纪70年代中期的14.2%降至2017年第二季度的6.2% ;

·美国预算赤字呈上升趋势,甚至在国际金融危机后的峰值基础上有所增加。最新数据显示,美国预算赤字占GNI比重仍为-4.3%。

因此,美国私人储蓄处于较低水平,很大程度上是受庞大的政府预算赤字——政府负储蓄所拖累。不同步削减政府支出进行减税,必然将导致美国预算赤字增加,进而将给美国国内储蓄率带来进一步的下行压力。

由于净固定投资必然需要等额的储蓄融资,美国国内储蓄减少必然导致美国净固定投资下降,除非能通过增加外国储蓄/资本的利用得到弥补。因此,要完成对美国净固定投资与经济增长前景的分析,就必须考虑到美国借入外债的可能性。

图6

图6美国净固定投资融资对外债的依赖性越来越大

图7清楚地表明,由于美国净固定投资呈下降趋势,美国净固定投资融资对外债的依赖性越来越大。

直到20世纪80年代,美国经济要么通过其自身投资进行融资,即美国国内储蓄至少与美国国内固定投资相匹配;要么通过出口所获得的资本顺差融资。但从里根执政起,美国国内储蓄大大落后于净固定投资,导致美国不得不借入大规模外债。正如图7所示,里根时期美国外债占GNI比重达到 3.3%;从克林顿时期和小布什时期到国际金融危机前,美国外债占GNI比重为6.2%,达到峰值——后者(美国高额外债)是导致国际金融危机的一个重要因素。

但国际金融危机的冲击,导致美国外债大幅下降,2013年其占GNI 比重降至1.9%。自那时起,美国外债出现一定程度的扩张。最新数据显示,美国外债占GNI 比重升至2.7%,但仍低于里根、克林顿和小布什时期的外债水平。

从理论上来讲,美国要促进经济增长,就需要通过提高外债水平提振净固定投资,从而在不增加美国国内储蓄的情况下提高美国投资融资。但问题是,这必然直接违背美国政府削减国际收支逆差/贸易逆差的目标。从统计学上看,这一矛盾是不可避免的,因为任何国家的资本流入或流出,必然与该国的资本项目余额相等,但符号相反。因此,如果美国开始借入大规模外债,为国内投资融资,美国经常项目赤字必然会扩大。

美国借入外债的制约因素

里根、克林顿和小布什等美国前总统都对美国贸易逆差/国际收支逆差大幅增加有所准备,视之为美国外债增加的必然结果。但这意味着美国国内产品被其他国家产品所取代,由此衍生出臭名昭著的美国“铁锈地带”(工业大规模衰退的地区) 问题。美国现任总统特朗普已承诺扭转这一趋势。但从统计学角度来看,美国同时实施借入大规模外债和削减美国贸易逆差/国际收支逆差的政策,是不可能取得成功的。

此外,自国际金融危机和国际大宗商品价格下跌导致全球陷入增长缓慢以来,美国能借入外债的国家数量大幅减少。特别是美国此前借入外债的主要来源之一——中东石油出口国,被迫从大规模资本输出国,沦为资本进口国。

2016年美国国际收支逆差达到4810亿美元,足以说明这个问题 。中东石油出口国形势从2013年国际收支顺差为3340亿美元,变为2016年国际收支逆差为1250亿美元。中东石油出口国财政形势恶化,导致世界上只有三个拥有大规模国际收支顺差的国家,有潜力为美国需要的大规模外债提供资金。这三国分别是:

·2016年国际收支顺差达到2890亿美元的德国;

·2016年国际收支顺差达到1960亿美元的中国;

·2016年国际收支顺差达到1880亿美元的日本。

这三个国家中,日本基本上隶属于美国,完全有可能听从美国指示或者被迫借款给美国。但国际收支顺差仅为1880亿美元的日本,不足以满足国际收支逆差达到4810亿美元的美国的融资需求 。德国和中国均为经济强国。中国不是美国附庸,其不会像日本,即使违背中国的国家利益,也会被迫借款给美国。德国受到美国的压力则大于中国,因为德国依赖于美国的军事保护。德国强大的经济地位源于其经济成就:二十一世纪德国人均GDP增长率高于美国。因此,德国不会简单地听从美国经济指令,正如德国总理默克尔公开批评美国经济政策所示。

总而言之,美国通过实施增加外债为固定投资融资的政策,在国内外均面临巨大的障碍:

·美国外债大幅增加将导致其国际收支逆差/贸易逆差扩大,而这与美国政府削减国际收支逆差/贸易逆差的政策相抵触;

· 鉴于日本经济相对衰落,因此其自身没有能力满足美国外债融资缺口的需求,加上中东石油出口国的国际地位急剧恶化,美国要借入大规模外债基本上依赖于德国或中国,或者中德两国。但这两国均不非美国附庸。因此,在不违背他们经济利益的情况下,或者美国不单方面提出要求的情况下,他们可能愿意与美国达成双赢协议。

当然,应随时密切关注美国外债趋势的确切数据,毕竟国际局势充满变数。但减税将降低美国国内储蓄,这将从政治和外交政策层面给美国提高外债增加难度。这些条件意味着,美国提高净固定投资很难,净固定投资与美国经济增长之间的极强相关性意味着,美国中长期经济增长率从当前2.2%的年均增长率大幅提高的条件,尚不存在。

值得注意的是,国际货币基金组织(IMF)预测,未来五年美国GDP年均增长率将放缓至1.9%。本文提供的数据表明,IMF的预测可能有些悲观,但IMF的预测显然与上文所分析的美国经济由于结构原因将陷入缓慢增长的事实相吻合。

图7

图7结论:美国短期经济增长会有所好转,但中长期经济增速将继续维持在略高于2%的水平

综上所述,根据美国经济构成要素分析,美国短期与中长期经济形势显而易见:

·正如本文开头提到的一样,2016年美国经济增长表现低迷,同比仅增长1.5%。 2017-2018年美国短期经济很有可能由于经济周期性波动的统计效应,出现一定程度的改善;

· 分析显示,美国短期经济增长率并非由哪个单个GDP构成要素决定。换言之,美国短期经济增长率是由众多因素决定。因此,单单依靠短期减税是不可能提高美国经济增长率的。从中长期角度看,单单减税而不同步削减美国政府支出,将导致美国国内储蓄下降。因此, 在其他情况相同的情况下,美国中长期增长率将有所下降。

· 弥补因单单减税而不同步削减政府支出导致美国国内储蓄减少,维持美国净固定投资融资水平的唯一办法,是提高美国外债、扩大美国贸易逆差/国际收支逆差。但这将引发政治问题,因为这将违背美国政府所做的削减贸易逆差的承诺,也需要与中国和德国达成外交政策协议。

鉴于净固定投资与美国经济增长之间存在极强的相关性,美国经济政策没有办法避免这种形势,也没有办法提高美国中长期经济增长率。就评估美国经济前景看,2017-2018年美国短期经济增长会有所好转,但由于经济结构原因,美国中长期经济增速将继续维持在略高于2%的水平。

(本文作者介绍:前英国伦敦经济与商业政策署署长,现为中国人民大学重阳金融研究院高级研究员。 )

责任编辑:贾韵航 SF174

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。