文/新浪财经意见领袖(微信公众号kopleader)专栏作家 盛松成 龙玉

当前我国外汇储备充足,为我国对外投资创造了有利条件。对外投资也有利于更高效地配置国民财富。此外,随着人民币国际地位提高,我国对外汇储备的依赖性和维持较大规模外汇储备的必要性都会下降。

中国外储余额足以满足预防性需求

中国外储余额足以满足预防性需求“新常态”下,我国经济发展呈现出新的特征。从内部看,经济增速换挡、内需逐步释放。中国拥有广阔的国内市场空间、为数众多的人口,地域差异较大,释放内需为未来中国经济增长提供了新的投资机会。

从外部看,我国正从贸易大国向对外投资大国转变。中国企业“走出去”、“一带一路”倡议的实施和对外投资的进程有所加快,国内居民亦有着对国外资产配置的切实需求。随着经济和汇率企稳,我国又将迎来人民币国际化和资本项目开放的新的历史机遇。

当前我国外汇储备充足,为我国对外投资创造了有利条件。对外投资也有利于更高效地配置国民财富。此外,随着人民币国际地位提高,我国对外汇储备的依赖性和维持较大规模外汇储备的必要性都会下降。我国持有的外汇储备规模也应与经济发展所处的阶段相适应。

一、从贸易大国向对外投资大国的转变

我国曾经是外资净流入的国家,而目前我国对外直接投资已经超过同期吸引外资规模,逐步进入对外输出资本的新阶段,从贸易大国向对外投资大国转变。

第一,作为全球贸易大国,中国已经是货物贸易最大出口国和第二大进口国,占世界贸易的份额很难再提高。2015年中国货物出口占全球的13.8%,较2000年提高了10个百分点左右,比外汇储备排名第二的日本高10个百分点。中国经常账户差额与GDP之比为2.1%,较日本高1.3个百分点;我国国际贸易与GDP之比为22.3%,比日本高3.4个百分点。

第二,随着经济增速换挡,投资回报率有所下降,我国对外资的吸引力难以再达到以往的水平。1990-2007年,我国FDI与GDP之比从0.97%上升到4.4%;而2008年国际金融危机以来,FDI相对于GDP的规模总体趋于下降。2015年,FDI与GDP之比回落至2.27%。

中国从对外贸易大国向对外投资大国的逐步转变,是很多发达经济体曾经走过的道路。对外投资也与一个国家所处的经济阶段密切相关。以2010年美元不变价计算,1978年,我国人均GDP仅308美元,属于最贫穷的国家之一,无从谈及对外投资。

中国在改革开放后经历了高速增长, 20多年来的绝大多数年份中,我国国际收支平衡表的贸易项和投资项呈现“双顺差”的局面。在外汇储备不断增加的同时,外汇储备管理的压力也比较大。相关理论研究表明 ,随着经济持续发展和企业优势积累,人均GDP在4750美元以上的国家对外净投资一般为正值。2015年,我国人均GDP已超过6000美元,同年,我国对外投资流量达1456.7亿美元,超过吸引外资规模。2014年下半年至2016年末,我国对外直接投资流量累计高达4670亿美元左右,是同期金融账户累计净流量的3.5倍。

此外,中国的对外金融资产主要集中在政府部门,以外汇储备为主,而非政府部门的财富主要以国内资产为主,确实有增加海外资产配置的需求。从对外资产的结构来看,截至2016年末,外汇储备占我国对外资产的近一半(47.9%);相比之下,日本居民部门则持有80%以上的对外净资产。因而我国居民部门有较大的海外资产配置需求。2016年,通过QDII、RQDII和港股通等对外证券投资净增加近1000亿美元,比2015年多增约30%;存贷款和贸易信贷等资产净增加3000亿美元左右,同比多增约1.5倍。G20国家私人部门持有对外资产与GDP之比平均达到124%,以此为参照,则中国居民逐步增加对外资产仍有较大空间。截至2015年末,我国私人部门持有的对外资产与GDP之比仅为25.9% 。

二、人民币国际化的基础和前景依然向好

第一,我国经济实力已跻身世界前列,综合国力是国家信用最好的背书。截至2015年,中国经济总量占全球的15%,为世界第二大经济体,对世界经济的贡献率达33.2%,当前经济增速仍然远高于世界平均水平。并且,我国的经济改革还将释放更多潜力,无论对内还是对外,都具备很有价值的投资机会。从内部看,中国拥有广阔的国内市场、为数众多的人口,地域差异较大,释放内需为未来中国经济提供了新的增长点;从外部看,中国企业“走出去”、“一带一路”倡议实施和对外投资的进程有所加快。

第二,人民币已成为国际储备货币之一。今年一季度末,国际货币基金组织(IMF)首次披露了人民币外汇储备持有情况。在IMF的官方外汇储备货币构成(COFER)季度调查中被单独列出的币种往往被公认为储备货币。截至2016年末,各国持有的外汇储备中,人民币储备约合845.1亿美元。根据IMF于2014-2015年度开展的调查,持有人民币资产的国家数量较2011-2012年度有所上升,与持有瑞士法郎作为储备资产的国家数量相当。

第三,人民币汇率形成机制正逐步向更加市场化的方向发展。2017年中央经济工作会议和《政府工作报告》都强调要增强汇率弹性、坚持汇率市场化改革方向。打破人民币单边预期,实现汇率双向波动,在一定程度上增加了我国经济应对外部冲击的弹性,有利于保持人民币在全球货币体系中的稳定地位。根据国际清算银行(BIS)最新公布的三年度调查,人民币在全球外汇市场的交易量有所增加。截至2016年4月,人民币日均成交量从三年以前的1200亿美元,升至2020亿美元,在全球外汇交易中的占比提高至4%,较先前的2%提高了2个百分点。

第四,随着资本项目开放逐步推进,近年来我国债券市场对外开放度不断提高,人民币跨境使用的主体正在由传统工商企业向境外主权机构、境外个人等各类主体拓展。

三、我国外汇储备充足

我国外汇储备在经历了改革开放之初的艰难积累期后,从20世纪90年代起开始迅速增长。2001年,我国加入世贸组织,当年外汇储备超过2000亿美元。在我国成为“世界工厂”的过程中,外汇储备大量增加。2006年,中国超越日本成为外汇储备第一大国,当年货物和服务净出口对GDP的贡献率高达15.1%,外汇储备达到10663.4亿美元。

国际金融危机爆发后,在外需疲弱的情况下,中国经济依然保持较高速度的增长,2009-2014年GDP增速的均值达8.8%。2009年4月中国外汇储备首次突破2万亿美元,2011年3月超过3万亿美元,并于2014年6月达到3.99万亿美元的历史峰值,较五年前(2009年)翻了一番。自2014年下半年起,我国外汇储备规模开始下降。2015年,我国外汇储备减少了5126.56亿美元。2016年下半年以来,我国外汇储备连续数月下降,2017年2月,我国外汇储备结束了长达7个月的连续下降。2017年3月末,外汇储备余额恢复至30090.9亿美元,环比继续增加39.6亿美元。

我国的外汇储备规模,无论是曾经的快速增长,还是近年来的下降,都是与我国经济发展阶段相适应的正常现象。由于外汇储备本质上是国家信用的背书,不断积累外汇储备可以满足进口和稳定金融市场的需要,而随着人民币国际化程度提高,我国对外汇储备的依赖性还可能进一步下降。

从外汇储备的绝对规模和国际上通常的标准来看,我国外汇储备都是充足的。

1、我国外汇储备规模世界第一

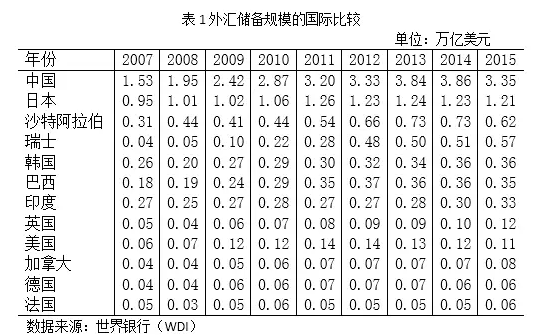

从外汇储备的规模看,截至2015年底,排名前五的国家分别是中国、日本、沙特阿拉伯、瑞士和韩国。作为外汇储备规模最大的国家,我国外汇储备余额约占全球的30%,分别是排名第二位的日本和第三位的沙特阿拉伯的2.8倍和5.4倍,是印度、巴西的近十倍。而作为目前全球经济体量最大的国家,美国的外汇储备规模则刚刚超过1000亿美元。

我国长期稳定的经常项目顺差仍然是外汇储备增长的基础。2016年,我国经常账户顺差2429亿美元,其中,货物贸易顺差4852亿美元,服务贸易逆差2423亿美元。此外,不断增加的对外投资所带来的投资回报在日后也将成为国际收支顺差的新来源。2015年我国对外直接投资流量跃居全球第二,创下了1456.7亿美元的历史新高,占全球流量份额的9.9%,同比增长18.3%,金额仅次于美国(2999.6亿美元),首次位列世界第二(第三位是日本的1286.5亿美元)。2016年,我国对外直接投资净增加2112亿美元,较上年多增12%。

2、外储余额足以满足我国的预防性需求

进口支付能力(Import Cover)和短期外债偿还能力(外汇储备/短期外债余额)是度量外汇储备充足性的两个经典指标。进口支付能力指标对于资本账户开放度不高的国家来说较为适用。短期外债偿还能力对于应对危机十分重要,适用于新兴市场国家。

从进口支付能力来看,截至2016年底,我国外汇储备可以支持22.8个月的进口,远高于国际警戒标准(3-4个月)。从短期外债偿还能力来看,截至2016年底,我国外汇储备是短期外债(本外币)的3.2倍,而国际警戒标准为不低于1倍。

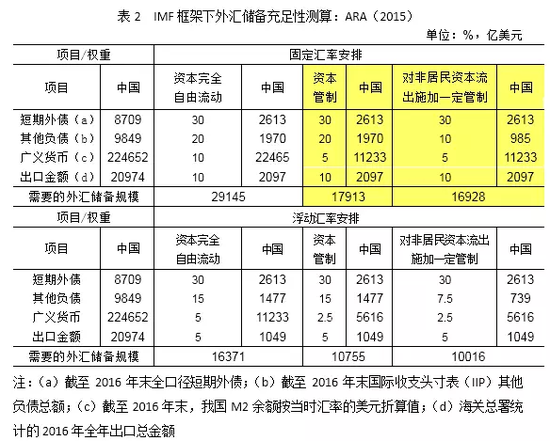

国际货币基金组织(IMF)也给出了评估外汇储备充足性的分析框架,在这一框架下,外汇储备的充足性标准要视不同经济体的具体情况而定,合意的外汇储备规模与一国的经济金融结构有关。对于新兴市场国家而言,综合考虑出口额、短期外债、其他负债和广义货币,并赋予上述四项不同的权重(可根据资本账户开放程度和汇率安排等对权重进行一定调整),来衡量外汇储备的充足性,以应对出口收入下降、债务展期风险和资本外逃等风险。

表2的测算结果给出了不同情形下,我国所需要保有外汇储备的合理规模,这一结果可以作为我国外汇储备充足性的情景分析。综合考虑我国当前的经济状况和金融安排,我国外储合意规模大约在1.6万亿—1.8万亿美元左右,换言之,我国当前外汇储备相当于IMF标准的170.0%-177.8%。此外,未来人民币汇率弹性将进一步提高。在浮动汇率安排下,我国所需要保持的外汇储备规模还将进一步下降。

外汇储备的合理规模至今依然是一个充满争议的话题。因为除了满足预防性的需求之外,也需要考虑持有外汇储备成本。Jeanne 和Rancière(2006)将持有外汇储备的益处、机会成本以及风险厌恶程度等因素进行综合考虑,试图确定合理的外储水平。初步的研究结果表明,对于大部分新兴市场国家,最优的外汇储备规模大约需要覆盖短期外债的80%-100%与一国的经常账户赤字的总和,或需要满足基于IMF框架的合意外储规模(ARA EM metric)的75%-150%。根据这一标准,则我国所拥有的外汇储备完全能满足需要。

四、妥善管理和运用外储,促进我国对外投资

妥善运用和管理外汇储备、合理配置对外资产,是事关国民福利的大事。由于保持流动性的需要,持有外汇储备的收益不可能很高。据有关部门统计,我国的对外资产收益率只有3%左右,而对外负债的收益率有6%左右 。超过需要的外汇储备还面临较大的汇率风险。因此,维持过高的外储规模不利于国民财富的增加,应考虑将外汇储备用于支持我国的对外投资,并重新审视我国外汇储备规模的合理性。

随着人民币越来越多地用于国际支付 ,加之我国已开始实行意愿结售汇,我国的贸易顺差越来越多地表现为由居民部门持有的对外资产。此外,我国的外汇储备也将用于支持我国企业进行海外投资与并购。外汇储备用于成立如亚投行、丝路基金等多边金融机构和基金,也会使外储余额下降。当然,这部分资产仍然属于中国政府的“弹药库”,或者称为“影子外储”。

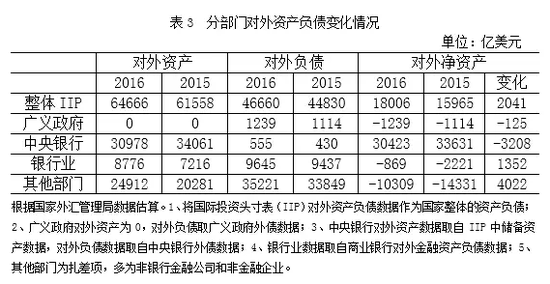

尽管外汇储备积累有所放缓,我国的对外资产却在向更有效率的配置方式转变。正如樊纲所言,“外汇储备下降并不意味着美元流出了中国,而是留在了商业银行的账户上,这意味着,中国官方的外汇储备减少了,但中国的商业银行可以用这些美元去投资高收益的债券等其他金融资产。”这一配置方式的转变也有利于改善我国对外资产负债错配严重的问题,使居民部门的资产负债表更加健康。

过去两年来,我国银行业和非金融企业部门经历了资产负债表的调整,短期外债余额大幅下降。从表3可以看出,外汇储备规模下降的同时,我国居民部门的对外净资产是增加的,且增加的规模大于外汇储备下降的规模。

最后,关于外汇储备的合意规模,参考国际上通常的标准,支持3-4个月的进口仅需要我们当前外汇储备量的不到五分之一,即不到6000亿美元;从满足短期外债偿还需求的角度,截至2016年底,我国短期外债余额8709亿美元,需要的外汇储备亦不到10000亿美元;根据IMF评估外汇储备合适水平的框架,对短期外债、其他负债、广义货币和出口规模加权计算,我国合适的外汇储备下限应不低于1.6万亿美元。因此,我们当前持有的外汇储备远远多于需要。当然,考虑到我国的国情、产业结构,我国在世界经济金融体系中的地位,以及人民币国际化的进程,我国的外汇储备应该高于这一国际标准,但也不是越多越好。

总之,需要重新审视我国外汇储备规模的合理性,更科学地持有对外资产,更高效地配置国民财富。

(本文作者介绍:中国人民银行参事、中欧国际工商学院兼职教授。)

责任编辑:郑洋洋

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。