文/新浪财经意见领袖专栏(微信公众号kopleader)专栏作家 黄志龙

在此全球范围内国际制造业投资的争夺战中,中国企业部门的税收负担究竟如何?我们的财政收支和债务状况能否支持跟进实施相应的减税政策呢?

中国如何应对特朗普投资争夺战

中国如何应对特朗普投资争夺战近期,国内曹德旺、宗庆后等颇具影响力的企业家不断呼吁降低中国企业部门税收负担,引起了社会各界的广泛关注。而在不久之前,台湾制造业巨头富士康、日本科技企业软银集团大规模加码对美投资,其背后动因无疑是特朗普大规模对实体经济和企业部门减税让利。

事实上,特朗普大张旗鼓的减税计划,已经使得英国政府提前批准了进一步下调企业所得税的政策,承诺英国企业所得税将降到G20国家中最低水平。在此全球范围内国际制造业投资的争夺战中,中国企业部门的税收负担究竟如何?我们的财政收支和债务状况能否支持跟进实施相应的减税政策呢?

我国有必要降低企业部门税收负担的三点原因

当前,企业部门税负高企是我国民间投资持续低迷的关键因素之一,也是我国投资回报率不断下降的重要原因。因此,在经济新常态下,大规模对企业部门减税让利显得尤为必要。

首先,我国宏观税负显著高于我国经济发展阶段的合理水平。关于我国宏观税负水平,各种分析见仁见智。在此,笔者以IMF统一标准计算(即一国的广义财政收入包括了一般公共预算收入、除国有土地使用权出让收入之外的政府性基金收入、国有资本经营收入、社会保险基金收入),2015年我国广义财政收入占GDP比重(即宏观税负)为34.3%,而2013年发达国家俱乐部——经济合作与发展组织国家(OECD)平均的宏观税负为34.16%。

与此同时,现任财政部长肖捷2011年的一篇学术文章《走出宏观税负的误区》的基本结论指出,“随着公共产品和服务需求处于快速上升阶段,宏观税负水平也应随着经济发展相应提升”。 由此可见,当前我国的整体宏观税负,显著高于当前我国经济发展阶段的合理水平。

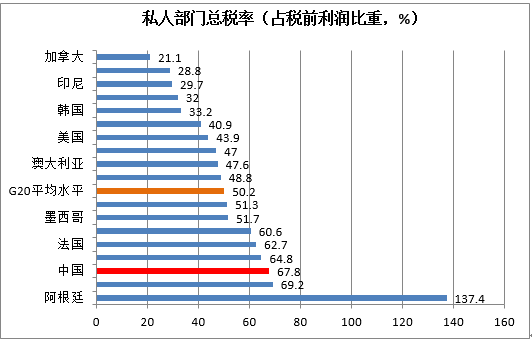

其次,私人部门总税率高企是影响我国营商环境的重要负面因素。虽然国内一些学者对世界银行《2017年世界营商环境报告》关于中国私人部门税负估算并不认可,但必须承认,该报告估算的私人部门税负水平,仍大体反映了各国横向比较的真实税负。根据该报告,2015年中国私人部门总税负(占税前利润比重)为67.8%,在G20国家中仅低于阿根廷、巴西,而这两个拉美国家长期处于高利率、高税负和资本外流的经济疲软之中。

中国私人部门的总税率,显著高于中国制造业G20国家中主要竞争对手印度、墨西哥、印尼等国家私人部门总税率。同时,中国劳动密集型产业主要转移目的地如马来西亚、越南、孟加拉、泰国等东南亚国家的私人部门总税率均在40%以下,大幅低于中国私人部门总税负。私人部门总税率偏高已经成为影响我国营商环境的重要负面因素。

数据来源:苏宁金融研究院根据世界银行统计数据整理

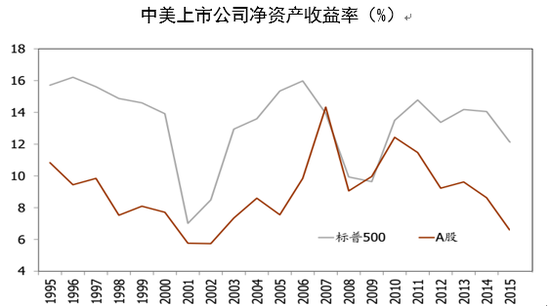

数据来源:苏宁金融研究院根据世界银行统计数据整理最后,企业部门高税负是我国投资回报率持续下降的关键因素之一。近年来,中国的投资回报率大幅下降,特别是企业盈利能力快速恶化,既有周期性原因,也有经济新常态的中长期结构性因素,但企业部门的高税负影响不容忽视。从中美上市公司的净资产收益率变化来看,2011年以来我国A股上市公司净资产收益率从12.3%持续下降至2015年6.2%左右,接近腰斩。与此同时,尽管标准普尔500上市公司净资产收益率也经历了下降,但始终保持在12%以上,显著高于历史平均水平(参见下图)。因此,特朗普针对企业部门的减税政策实施,将进一步扩大中美上市公司净资产收益率的差距。

数据来源:CEIC, 苏宁金融研究院整理

数据来源:CEIC, 苏宁金融研究院整理我国财政和债务状况具备降低企业税负的基础条件

为了保持中国营商环境对国内外企业的投资吸引力,一旦特朗普执政后减税政策付诸实施,中国可考虑积极跟进减税政策。在笔者看来,基于当前的财政和债务状况,中国有条件实行较大规模让利于企业部门的减税政策。

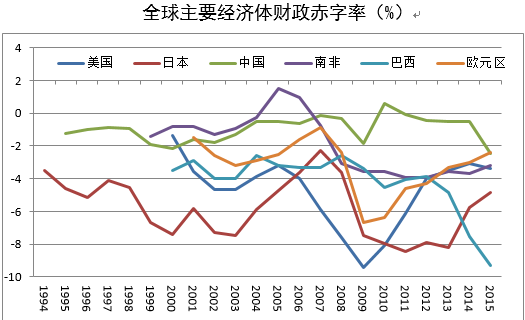

第一,从财政状况来看,当前中国的财政状况十分稳健。根据IMF的统一标准,中国财政赤字率一直在3%以下,处于绝对安全范围内,且中国财政赤字率波动趋势一直十分平稳。相反,美国、日本、巴西、南非等与中国具有可比性的国家,其赤字率都长期高于3%。具体来说,2001-2015年,美国年均财政赤字率为4.77%,日本为6.17%,巴西为4.18%,整个欧元区赤字率为3.22%,均显著超出3%的警戒线。其中,美国财政赤字率2009年一度高达9.5%,欧元区在2009-2010年连续保持6.2%高位,日本赤字率长期保持在5%-10%,巴西赤字率大致在4%-10%区间范围内,南非赤字率在2008年以后则一直高于3%水平。由此可见,相较于其他国家,当前中国的财政状况十分稳健。

数据来源:IMF、苏宁金融研究院

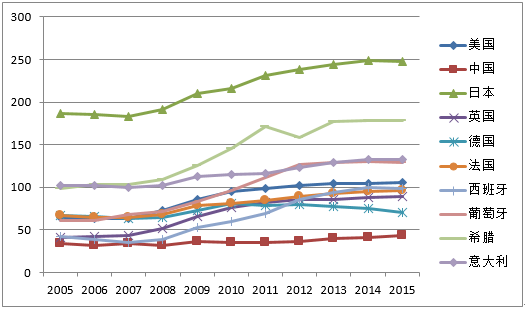

数据来源:IMF、苏宁金融研究院第二,从政府的债务存量来看,加杠杆的空间相对较大。自2008年金融危机以来,在私人部门大幅去杠杆的同时,主要发达经济体都经历了政府部门杠杆率大幅上升的进程。2007-2015年期间,美国政府债务负担率(政府债务余额占GDP比重)由64%上升至106%,日本由183%快速上升至250%,英国由44%上升至89%,法国由64%上升至97%,希腊、意大利、葡萄牙、西班牙等国政府债务负担都快速突破了100%。即使是财政状况最为稳健的德国,其政府债务负担也于2010年一度突破了80%。由此可见,大多数国家的政府债务水平,近十年来长期处于60%警戒线之上。与之相反,中国政府债务负担率不仅低于60%,在G20主要国家中也长期处于最低水平之列,政府加杠杆的空间相对较大。

数据来源:IMF、苏宁金融研究院

数据来源:IMF、苏宁金融研究院第三,中国政府部门持有大规模的沉淀资金是减税的有力保障。日益高企的政府沉淀资金,主体是财政存款和机关团体存款两部分。与发达国家实行“高税负、高福利”政策相比,中国是在较低福利水平上实行较高税负,政府收入并没有及时以支出的形式返还实体经济,而是以财政存款和机关团体存款等形式大量沉淀为政府存款,造成资金使用效率不高。截止2016年10月,我国政府部门在银行的沉淀资金(政府存款)达到创纪录的28.73万亿元。其中,机关团体存款规模为23.76万亿元,为我国2015年GDP的35%,财政存款4.97万亿元,接近2015年全国财政收入的1/3。这些政府部门的沉淀资金是下一步我国实行减税政策的有力保障。

第四,各级政府持有巨额国有资产具有较强的盈利能力。截止2016年10月末,全国国有企业总资产高达130.56万亿元,其中,中央和地方国有企业分别为68.54万亿元和62.02万亿元,同期全国国有企业利润总额为1.92万亿元。而在2015年,我国中央和地方财政决算中,中央国有资本经营收入决算数仅为690.76亿元,占2015年中央国有企业总利润16148.9亿元的比例仅为4.3%,地方国有资本经营收入决算数同样不及地方国有企业利润的10%。由此可见,我国国有企业利润上缴比例明显偏低,企业和居民难以分享国有企业的收益。巨额的国有企业及其较强的盈利能力,是实施大规模减税政策重要的财力基础。

综上所述,随着特朗普减税大招引领的新一轮减税潮的可能到来,全球争夺实体企业投资将日益激烈。在劳动力成本、环境成本、能源成本、土地成本不断攀升或持续高位的背景下,我国决策部门近年来已经通过营改增等税制改革,间接地减轻企业部门税负,从刚刚结束的中央经济工作会议精神来看,更加积极有效的财政政策将成为供给侧改革的主要政策工具,而降低企业成本、振兴实体经济和更加积极有效的财政政策都指向了降低企业税费负担,这些举措都将有利于改善中国经济的营商环境,提升中国实体经济的国际竞争力。

(本文作者介绍:苏宁金融研究院宏观经济研究中心中心主任、高级研究员。)

责任编辑:郑洋洋

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。