文/新浪财经意见领袖(微信公众号kopleader)专栏作家 梁红

我们预计,理财和资管新规的实施将在短期内压制银行总资产、银行对非银金融机构债权、银行同业资产以及社会融资总量的增长。同时,随着杠杆下降,理财产品预期收益率可能会继续下降。

理财产品预期收益率或继续下降

理财产品预期收益率或继续下降2015年以来,理财产品余额的走势如何?

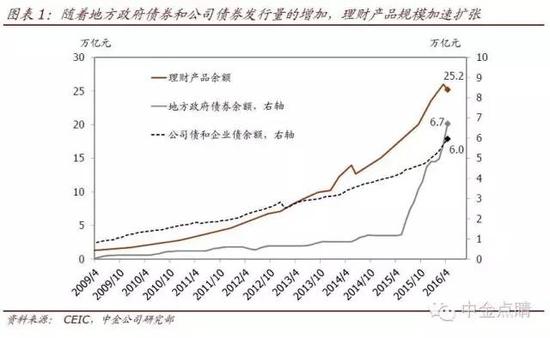

自2015年1月以来,理财产品余额增长了10万亿元(67.8%)。理财产品存量激增,适逢地方政府债务置换于2015年5月启动,以及公司债发行自2015年4月以来加速(图表1),两者均充实了发行人的现金头寸。

图1

图1理财产品余额的快速增长一方面源自投资者在低利率和周期疲弱环境下对投资收益的需求,另一方面也受到银行(尤其是中小型银行)通过发行理财扩张资产负债表的推动。银行,特别是中小银行,通过发行理财扩表,不仅可以突破网点数量对揽存的制约,还可以绕开存款准备金率的限制以促进利润最大化。

如何影响银行的资产负债表?

从银行的负债端来看,理财产品余额的大幅增长加剧了M2和银行总负债增速之间的分化。如图表2所示,去年下半年M2和银行负债总额的增速开始出现分化,两者之差在今年2月达到3.6个百分点的峰值。M2和银行总负债增速之间的差异主要是因为部分理财产品并未计入M2。随着对理财产品发行和投资的监管开始收紧,银行总负债增速下降,和M2增速的差距从今年3月起开始收窄。我们预计,近期内两者之间的差距有望进一步收窄。

图2

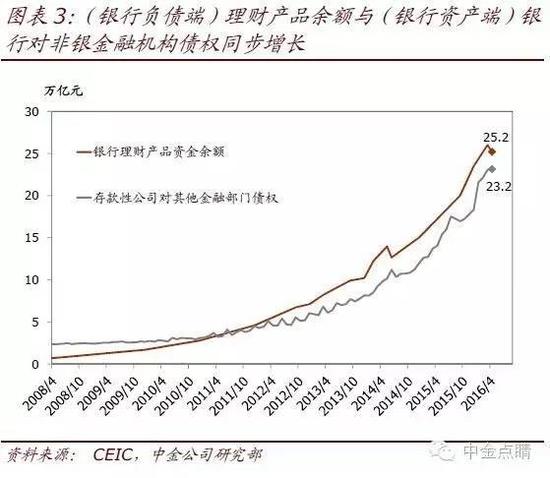

图2从银行的资产端来看,理财产品发行所得的“类存款性”资金推动了银行对非银金融机构的债权快速增长。理财产品发行所得资金中大部分由银行自己管理,同时约有1/3的资金委托给外部资产管理机构管理(委外),其中包括券商和资产管理公司。此外,银行以略高于基准贷款利率水平的利率向委外业务提供2~3倍的杠杆,从而带来了银行对非银金融机构债权的快速增长。

图3

图3理财产品主要有哪些相关风险?

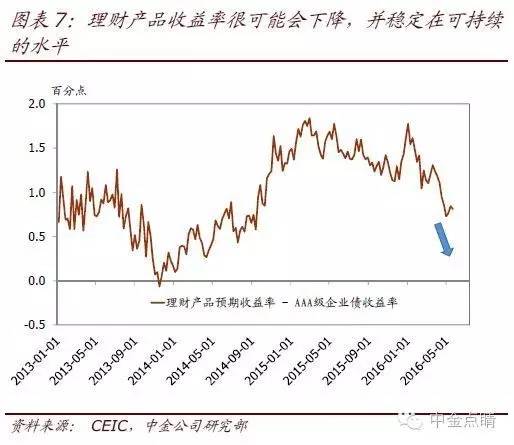

目前理财产品的预期收益率可能仍然高于长期的可持续水平,期限错配问题也亟待解决。虽然理财产品的预期收益率已经从2015年年初5.5%的水平下降到目前的4%左右,但仍然远高于无风险利率(5年期国开债收益率现为3.2%)和AAA级企业债收益率(3年期收益率现为3.3%)。此外,绝大多数理财产品的期限不到1年,但其投资标的久期往往相对较长。

与大型银行相比,中小型银行对理财产品的依赖程度要高得多。据中金银行组估计,其样本里的14家中小型银行理财产品与一般存款的平均比率在42%左右(图表4),而四大行的这一比率仅为13%左右。考虑到该样本中选取的主要是规模较有代表性的股份制银行,小型银行实际上对理财产品发行的依赖程度可能比这一数据显示的比例更高。

图4

图4过去一年来,理财产品对债券和货币市场工具的投资增加最多。我们认为,今年企业债违约风险可能会上升,但其相关风险从宏观层面看仍在可控范围。如图表5所示,2014到2015年间理财对固定收益类产品的投资增加最多。截至2015年年底,净值型理财产品约占全部理财产品的7~8%,只有44个产品发生亏损,仅占全部理财产品的0.03%和净值型理财产品的0.3~0.4%。这些亏损理财产品的回收率约为89%。鉴于年初至今股票和债券市场的表现,今年违约率可能会有所上升。

图5

图5此外,理财产品的拨备由各家银行自行决定,其拨备率可能显著低于贷款,其中大型银行在拨备操作上相对保守。因此,随着监管的加强,理财产品违约率的上升可能会更多地抑制中小型银行的资产负债表扩张。但是,尽快过去12个月经历较快增长,潜在违约风险较高的公司债和企业债的总市值仍然只有6万亿元,因此除非政策失误导致流动性危机,理财产品总体的违约风险应是高度可控的。

更加审慎的监管有何影响?

长期来看,加强对理财产品发行、银行委外以及资管杠杆的监控有利于对金融体系的稳定发展,但短期内可能会压低银行资产负债表扩张的速度,尤其是其中理财产品余额和银行对非银金融机构的债权。理财产品余额已经从3月的26万亿元下降到4月的25.2万亿元,不过并没有给市场带来过大的震荡。理财产品余额的下降可能已经反映了4月以来监管收紧的影响。同时,在资管降杠杆和信托利率下降的带动下,理财产品预期收益率已经下降至略高于4%的水平。

由于过去一年理财和相关资管产品规模的扩张过于迅猛,我们认为的确有必要加强监管以促进这一市场的健康发展。我们预计,理财和资管新规的实施将在短期内压制银行总资产、银行对非银金融机构债权、银行同业资产以及社会融资总量的增长。同时,随着杠杆下降,理财产品预期收益率可能会继续下降。

只要央行继续以较低的利率向银行间市场注入流动性(目前看来政策意图或的确如此),理财产品监管收紧将有望实现“软着陆”。2015年1月以来,理财产品增量的相当部分来自地方政府债和公司债发行所得现金。在加强对理财产品的监管的同时,财政部也督促地方政府加快利用置换资金偿还融资平台债务,这些政策的最终效果可能是银行理财产品发行和投资者对理财产品的配置两边同时放缓。期间,如果银行可以在银行间较低利率资金的支持下将到期理财产品进行偿还,或替换成收益率较低(也更可持续)的产品,理财规模“瘦身”的过程有望较为平稳地完成。

央行目前似乎已将逆回购利率定在2.25%,这将有助于中小银行以较低的成本对理财产品进行展期,直到收益率回落到正常水平(图表6和7)。

与此同时,理财增量资金的减少可能会对其投资标的(尤其是债券)造成一定的下行压力,鉴于去年理财产品新增资金大部分都投向了债券市场。

图6

图6 图7

图7我们需要关注什么?

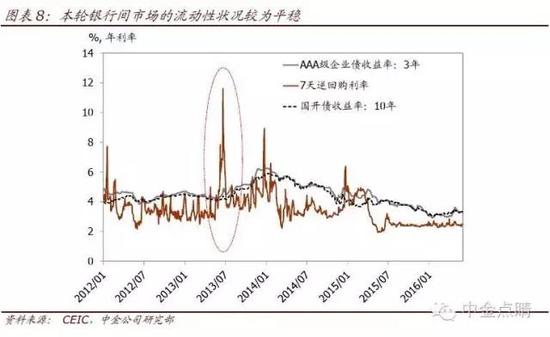

我们将持续关注银行间市场回购利率所反映出的市场流动性状况,以评估理财产品“瘦身”过程中潜在风险的变化。2013年6月,非标资产监管收紧。银行资产扩张减速,而银行间市场出现了流动性危机(7天回购利率飙升至12%),大大加剧了国内股票和债券市场的抛售(图表8)。

图8

图8相比之下,近期央行公开市场操作频率明显上升,并以稳定的2.25%的逆回购利率向市场注入流动性,与2013年中的流动性危机发生前的操作相比,呵护市场流动性的意图更明显。往前看,充裕的银行间市场流动性或将明显缓冲理财监管收紧对整体金融市场的潜在冲击。

(本文作者介绍:中金公司首席经济学家)

责任编辑:贾韵航 SF174

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。