文/新浪财经意见领袖(微信公众号kopleader)专栏作家 管清友 张瑜

2014年以来,全球美元流动性逆转,原油价格暴跌,大类资产波动率飙升,新兴市场货币黑天鹅频发,如此宏大而又错综复杂的场面,很多年轻研究者在其职业生涯中还尚未得见,然而这些问题的分析都离不开一件小事,那就是美国的加息。

为什么全球都关注美国加不加息

为什么全球都关注美国加不加息据说宏大的故事往往是从一件小事开始的。2014年以来,全球美元流动性逆转,原油价格暴跌,大类资产波动率飙升,新兴市场货币黑天鹅频发,如此宏大 而又错综复杂的场面,很多年轻研究者在其职业生涯中还尚未得见,然而这些问题的分析都离不开一件小事,那就是美国的加息。正如盯着一个字看久了就会不认识 的“语义饱和”现象那样,“加息”已经太过熟悉,大家似乎眼中仅剩概率与结果,但如果想再近距离的思考,会突然有所迷茫,到底什么是加息?美联储意欲提升什么利率?美联储具体操作?各种利率有何区别?利率路径如何传导?

什么是美国加息?加的什么息?

加息是指美国联邦公开市场委员会(The Federal Open Market Committee,简称FOMC)在其常规会议形成的利率决议中提高联邦基金目标利率,在去年12月份FOMC在加息决议中,具体就表述为“the Committee decided to raise the target range for the federal funds rate to 1/4 to 1/2 percent。”可见,FOMC并不是将联邦基金利率规定到某一水平,而是设置一个目标水平或目标区间,随后,通过公开市场操作来调节联邦基金利率至此 目标。

FOMC是什么?是美联储货币决策的核心部门。

介绍:FOMC是美联储的下属委员会,在《1993年银行法》下组建成立,是美国货币政策制定的核心部门。FOMC每年要召开八次常规会议,会议内容主要包括研讨经济、金融情况,制定恰当的货币政策以及评估长期物价稳定和经济持续增长的风险因素。

结构:由12位成员组成,七位联邦储备体系理事会理事和纽约储备银行行长是常任委员,剩下的4个席位每年在其余的11位储备银行行长中轮换。

宗旨:负责调控货币政策以促进经济增长、充分就业、物价稳定以及国际收支平衡。

核心锚定指标:以PCE价格指数为代表的通胀以及失业率为代表的充分就业。

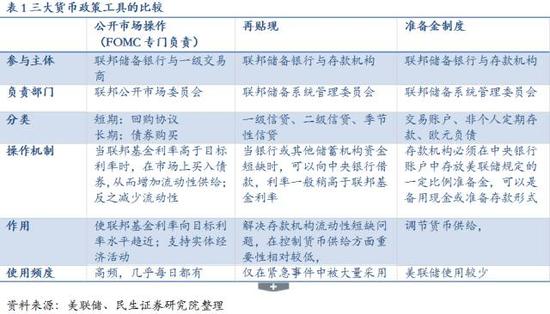

职能:美联储主要有公开市场操作、再贴现和准备金三大货币政策工具,FOMC主要负责公开市场业务以调控利率及货币供给。

表1

表1联邦基金利率是什么?是美国银行间拆借利率,短期市场利率的标杆。

定义:联邦基金利率并不是某个基金的利率,是完全市场化的银行间短期拆借利率,其实按照英文来说,翻译成联邦资金利率更易于理解。

参与主体:在联邦储备银行托存的存款机构以及其他符合条件的实体。存款机构包括商业银行(外资银行在美国的分支机构也算入中)、储蓄机构、信用合作社 等,需要缴纳准备金的主要是存款机构的交易账户,准备金比例也根据存款机构净交易账户金额的不同而有所差别。其他机构包括政府支持企业GSEs、联邦住房 贷款银行FHLBs等。

利率形成机制:美联储对在其托存的存款机构有准备金比例要求,存款机构由于准备金余额波动从而产生相互拆借需求(多为隔夜拆借),比如一家准备金尚有盈余的存款机构(多为银行)将资金借给另一家准备金短缺的存款机构,这个拆借利率就是联邦基金利率。

美国利率市场中的地位:是诸多存款机构通过交易形成的市场化利率,代表了美国短期市场利率水平。

加息如何传导至整个利率市场?

FOMC公布了联邦基金目标利率后,目前主要通过公开市场操作(主要为隔夜逆回购)使联邦基金利率向目标利率靠拢,同时美联储会使用其余工具比如提高贴现利率、提高超额准备金利率进行全面配合,未来还可能有隔夜逆回购扩容、收缩资产负债表等工具的陆续助力。

加息操作总共分为三步:提升联邦基金目标利率区间→公开市场的逆回购操作即(RRP)+提高贴现利率+提高超额准备金利率(IOER)→全市场流动性收紧使得银行间拆借的联邦基金利率提升至目标利率区间。

2015年12月,FOMC把联邦基金目标利率从0-0.25%区间提升至0.25-0.5%,我们可以从此次加息传导中窥见利率调整的全部过程。

未来加息仍然会遵照类似的调整框架,年内来看,隔夜逆回购扩容扩围以及资产负债表缩表尚看不到实际操作的必要。

美联储进行短期公开市场逆回购操作,利率下限守护至0.25%

FOMC公布了联邦基金目标利率后,通过公开市场操作使联邦基金利率向目标利率靠拢。

执行者:纽约储备银行,在FOMC的指导下通过公开市场操作账户进行操作,纽约储备银行是美联储12家地区性储备银行中资产规模最大的,可以看做是美联储重要的操作之手。

参与者:一级交易商,即纽约联储的交易对手方,既包括存款机构也包括一些非存款机构。主要由银行以及能够直接与美联储进行交易的证券公司组成,现阶段纽约联储的一级交易商有22家,为了实施更大规模的逆回购交易,纽约联储扩展了交易对手方的范围,还包括了一些货币市场基金等。

方式:加息中涉及的公开市场操作主要为短期隔夜逆回购,纽约储备银行通过隔夜逆回购向一级交易商卖出债券,抽紧流动性。(注:此处的正回购、逆回购意义与国内通常所讲不同)。

利率传导路径:纽约联储将隔夜逆回购的利率固定报价调整从0.05%为0.25%,相当于为联邦基金利率确定了一个下限,因为低于该利率市场参与者就宁愿出借给美联储,而不会出借给其他市场主体,同时由于银行隔夜拆借形成的联邦基金利率并不需要抵押物,因此稍高于隔夜回购利率,这样就可以保证联邦基金利率维持在0.25%这一水平之上。

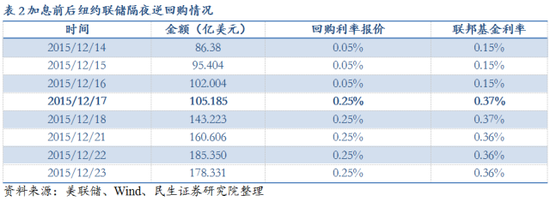

可以看到17日加息后,纽约联储将隔夜回购利率报价提升,几乎同期市场化的联邦基金利率就快速传导至0.37%,达到0.25%-0.5%的目标利率区间。

表2

表2提升贴现利率25BP,从0.75%升至1%

为实现联邦基金目标利率,美联储不仅通过公开市场操作来使联邦基金利率向目标利率靠拢,还会同时配合使用贴现利率工具。美国加息决定的第二天,也将贴现利率由0.75%上升到1%。

定义:商业银行和其他存款机构向地区储备银行贷款,方式是通过将未到期信贷兑现,商业银行需向地方储备银行所支付的利率。

决策者:贴现利率是由每个储备银行的理事会决定的,并服从于美联储系统理事会的审查和决定。

参与者:地区储备银行和商业银行以及其他存款机构。

分为三类贴现项目:美联储向存款机构提供三种贴现窗口项目,即一级信贷、二级信贷和季节性信贷,这三种信贷有各自的利率。不同信贷项目的参与主体不同,一级信贷的参与对象是财务状况较佳的存款机构,利率较低;季节性信贷的参与对象则是资金需求每年会反复波动的相对小型存款机构,比如农业或季节度假区银行,利率较高。一般不特指所说的贴现利率即是一级信贷贴现利率。

利率传导路径:为了配合联邦基金利率提高至目标利率,贴现利率也被相应提高,此时,贴现的利率上升,相同资质信贷可获得的贷款就将变少,也是变相降低流动性的一种方式,从而有助于联邦基金利率向目标利率靠拢。

提升超额准备金利率25BP,从0.25%至0.5%。

定义:IOER是美联储对金融机构存放的超额准备金支付的利率,通常长期保持在一定的水平,它与隔夜回购利率都是美联储控制短期利率的工具。

历史:危机前美联储是不支付超额准备金利率的,危机后由于美联储向市场注入了过多流动性,超额准备金从08年9月开始仅一年就增长了400倍,对于同期联邦基金利率形成了较强的向下压力,为了对冲这种压力以及鼓励银行持有超额准备金,美联储自2008年10月开始向存款机构准备金支付利息。

利率水平:2008年设立之初到2015年12月16日这段时间,IOER一直维持在0.25%的水平上。2015年FOMC宣布加息后,IOER上调至0.5%。

传导路径:超额准备金利率从设立之初就高于联邦基金利率,并不是一般货币政策理论所谓的下限概念,在美国是一个上限概念。因为有一些机构虽然可以参与银行间拆借市场但是并不能享受超储利率,同时叠加流动性过剩,这些机构有意愿按照低于超储利率水平借出资金,因此超储利率实际是一个上限,因此超储利率的提升对于整个短期利率体系也有向上拉力,使得联邦基金利率上升。

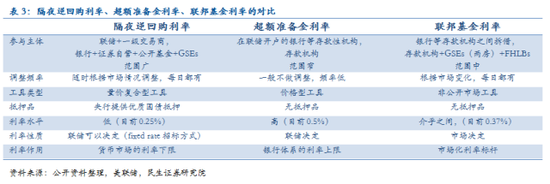

隔夜逆回购利率、超额准备金利率以及联邦基金利率的一些辨析

辨析1,这里可能会有疑问,银行有一笔超额准备金,如果通过隔夜逆回购借给联储可以获得0.25%利率,如果放在联储账上可以获得0.5%的超额准备金利息,那么怎么还会有银行与联储形成隔夜逆回购交易?虽然隔夜逆回购的利率比IOER更低,但超额准备金存在联储,联储仅靠信用支付利息,而如果参与联储隔夜逆回购,银行则可以得到优质、高流动的国债抵押资产。

那么接下来就引出了第二个问题,超额准备金利率与联邦基金利率都是无抵押品的信用借款,躺在联储银行的超储账户上就可以挣高利息,为何还有同业拆借的低利率存在?

辨析2,超额准备金利率不是利率下限吗?为何高于联邦基金利率?按照常规货币政策理论,超额准备金利率应该是短期市场利率是下限,形成机制如下:如果银行间拆借利率低于超额准备金利率,超额准备金应当全部流向联储账户吃利息,从而银行间拆借市场流动性紧缺,联邦基金利率提升直至超过超额准备金利率。

但是在美国,超储利率其实是上限,美国当下两种利率倒挂如何解释?危机后,不仅美国的银行体系,非银行体系也获得了大量的流动性(如政府支持企业GSEs——房利美与房地美、联邦住房贷款银行FHLBs——由12家地区合作银行组成),但因为这类机构不能享有超额准备金利率,所以仍有意愿以低于 IOER 的利率拆出资金,而部分存款机构甚至拆入资金存放在联储账户以获取利差收入。危机后, GSEs 在联邦基金市场的拆出资金份额大幅上升,从而主导了联邦基金利率的报价,使得联邦基金利率以低于 IOER 的水平运行。

表3

表3未来美联储还有哪些紧缩工具可用?

隔夜逆回购扩容、扩围

目前隔夜逆回购规模上限为3000亿美元/天,隔夜逆回购报价利率为0.25%。根据此前耶伦等人的表态,如果美联储启动加息,隔夜逆回购规模扩容是大概率事件,同时可能进一步放开对手金融机构的限制,这可以帮助美联储更有效的引导和控制短期利率,同时通过提供抵押资产缓解市场中高质量高流动性资产的短缺。

收缩资产负债表

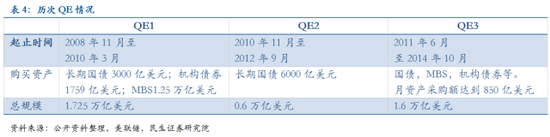

资产负债表形成:在金融危机之前,直接购买长期资产并不是美联储的常规工具。2008年金融危机迫使美联储连续推出三轮量化宽松,美联储的资产规模从不足1万亿美元飙升到4.5万亿美元以上,占GDP比值从6%上涨至今的25%。美联储不仅增持了大量的美国国债,还破例购入MBS、机构债、期限拍卖工具TAF贷款、Maaiden Fane救助基金等资产,为市场直接提供流动性支持。

目前状况:目前期限拍卖工具TAF贷款已经从美联储的资产负债表中消失,但美联储目前仍持有1.7万亿MBS和2.46万亿国债。

未来缩表路径:但随着美联储进入货币政策正常化周期,以上这些非常规的政策工具都需要逐步退出。尽管美联储已于2014年10月退出QE,但实际上美联储并没有停止购买资产,而是把到期证券本金用于再投资,以保持资产负债表的稳定。短期来看,这种情况不会改变。但中长期来看,美联储可能会逐步下调用于再投资的本金比例,因为债券自然到期而造成的缩表效应将越来越明显。不过在这个过程中,美联储一定还会适时购买或抛售资产,已平滑资产负债表的波动,减少对长期利率的冲击。

表4

表4(本文作者介绍:民生证券研究院院长)

责任编辑:贾韵航 SF174

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。