文/新浪财经意见领袖(微信公众号kopleader)专栏作家 朱小黄

当前的政策出发点,不应该是简单的抑制虚拟经济,倾力地支撑实体经济。其实虚拟经济的良性发展正是推动实体经济强健发展的条件。两者不可偏废。出路在于找到两者之间的黄金比例,划出这条黄金法则线,并据此调整虚实结构。

虚拟经济与实体之间的黄金比例

虚拟经济与实体之间的黄金比例整个经济结构脱实向虚的演变进程已经十年有余,且愈演愈烈。去年的中央经济工作会议和今年的中央金融工作会议及前些年的各种经济类会议上的领导讲话不仅每每提及并且谆谆告诫,要求各经济部门尤其金融机构要对实体经济多加支持。但号召有加,措施有力,却效果甚微。其原因就是局限于道德号召和行政推动而忽略了市场才是配置经济资源的根本力量。

仔细想来,虚拟经济当然不是一无是处的负面经济,而是一国经济繁荣,实力雄厚,实体强健的报表体现。但实体不济的虚拟繁荣和经济结构上的虚拟强劲都是对整体经济发展不利的,而且会隐藏深层的风险和危机。

当前的政策出发点,不应该是简单的抑制虚拟经济,倾力地支撑实体经济。其实虚拟经济的良性发展正是推动实体经济强健发展的条件。两者不可偏废。出路在于找到两者之间的黄金比例,划出这条黄金法则线,并据此调整虚实结构。本文向经济界贡献的这个黄金比例关系就是 16.7:1。

一、实体经济之歾

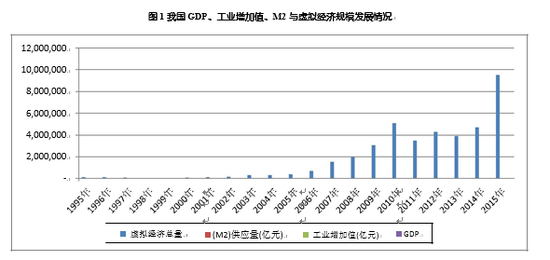

改革开放以来,实体经济与虚拟经济的关系发生了一系列值得关注的演变。如果将实体经济定义为房地产市场和金融市场之外的部分,那么可以从数据上看到 2006 年之前,中国虚拟经济规模与 GDP 和工业增加值整体上呈现相对协调发展的状态。而 2007 年以后,虚拟经济规模开始加速上涨,远超 GDP 和工业增加值为代表的实体经济发展规模。

但没有相应实体经济支撑的的虚拟经济,其实就是经济泡沫,会带来社会财富不公平流动。虽然理论界和实务界都感觉到了实体经济与虚拟经济失衡这样一个明显的经济现象,但庞大的虚拟经济带来的经济增长贡献和账面财富在一定程度上蒙蔽了企业和政府的目光,推动各种经济元素涌向虚拟经济领域,加速了与实体经济的失衡,甚至限制和仿碍了实体经济的发展。

目前中国经济的症结性问题之一,就是实体经济难以支撑日趋泡沫化的虚拟经济,长期以往,风险积聚于靠货币超发维持的虚拟地带,终会导致系统性风险。 尽管各级政府近些年来采取了一系列举措试图推动实体经济的发展,但收效甚微。须知在市场环境下,各种经济元素(资源)的流动方向是由资本回报率决定的。任何道德号召与行政推动都会事倍功半。特别是类似于“降准”这种增加银行流动性的措施,因为无法从根本上阻止资金向虚拟领域流动,银根的变松,反而使得实体经济陥入更加尴尬的境地。

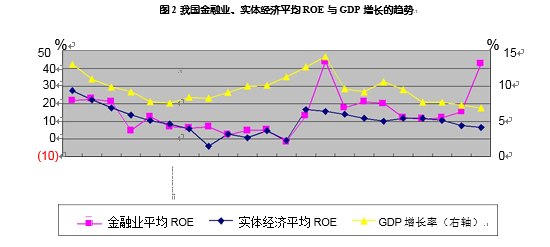

粗略计算,以各行业龙头企业为代表的上市公司中,近五年实体经济的净资产收益率为 9.45%,制造业仅为 8.38%,而虚拟经济中,金融企业平均净资产收益率为 18.68%,房地产的泡沫化升值更是高企不下。在资本回报率的推动下,实体经济与虚拟经济的失衡愈演愈烈,这种相互背离的现象还会继续下去。

在市场经济的框架下,被收益率所吸引的经济元素流向虚拟领域是无可厚非,也不应该受到道德遣责甚或法律惩诫。需要反省的是实体企业经营环境的税负水平和行政干预状态,以及供给侧改革最基本的企业减负措施为什么不能落实。事实证明改变这种局面仅靠行政力量的推动是无法实现的。

可以设想的是,对实体经济和虚拟经济实行不同的市场准入条件和差別化税率、利率政策,降低实体企业的稅负水平和财务成本,提升实体经济的资本回报率,只有这样,才能吸纳各种经济资源进入实体经济企业,逐步使实体经济与虚拟经济之间实现能够互相支撑的均衡发展状态。这才是供给侧改革的关键所在。

二、黄金比例何在

到底虚拟经济与实体经济两者之间什么比例关系才是帕累托最优均衡呢,或者说,两者之间存不存在黄金比例关系呢?到目前为止,中国的各种经济研究没有形成自己的实体经济与实体经济的比例标准和警戒线。但笔者认为,客观上肯定存在这样一条合理界线,只是需要寻找。

由于经济生活是动态和波功的,这种均衡也在不断变化中,需要做长期的观察和计量。 笔者所领导的一个课题组,对此做了深入研究、数据整理和建模计算。该项研究在分析虚拟经济总量变化情况的基础上,以全要素生产率为标准,并且根据滤波分析和格兰杰因果检验的计量经济学方法分析哪些虚拟经济体对实体经济(工业增加值)影响最大。试图动态地确定虚拟经济与实体经济之间的黄金比例关系。

研究成果在《中国债务拐点研究》(作者:朱小黄、林嵩、王林、武文琦、秦权利。经济管理出版社 2017 年出版)一书中做了发布。研究显示,我国虚拟经济与实体经济的黄金比例为 16.7:1。其经济学意义是指在当前历史情境和数据条件下,当虚拟经济发展规模是实体经济工业增加值规模的 16.7 倍时,虚拟经济的发展将对实体经济和一国经济起到有力的促进作用。两者的经济总量在这个比例关系附近对经济发展是有利的,偏离这个比例太多,无论虚拟经济造成的偏离还是实体经济造成的偏离,整体上对经济发展都有负面影响。

研究发现,自 2009 年开始,我国虚拟经济与实体的比例已经不在合理区间了。2010 年达到 31.3 的峰值。这有可能较大程度引发过度投机和金融泡沫,也会对经济增长产生负作用。因此经济结构调整势在必行。

数据还显示,当前股票市场、期货市场的短期波动,能够影响实体经济的短期发展,而期货市场,商品房市场,债券市场的长期波动对实体经济则有较明显的负面影响。

三、对供给侧改革深化的启示

供给侧改革的深化需要促进实体经济的有效持续发展,适度抑制虚拟经济的快速增长。首先,要对实体经济企业减轻税负,降低经营成本,以此提升工业企业资本收益率水平,引导市场资源向实体经济倾斜流动。实体经济企业总体税负率过高是不争的事实,尽管税务部门找出一些相反的个例和和各种说明现有企业稅负合理性的理由,但这些维护本部门威权的说辞毫无说服力,也不值得深入讨论。

此外,企业财务成本偏高主要是由贷款利息过高引起的,一方面是因为企业负债率偏高,财务费用较大,另一方面利率缺乏结构性安排,虚拟企业与实体企业没有差异,这本身就使实体企业缺乏成本上的竞争力。

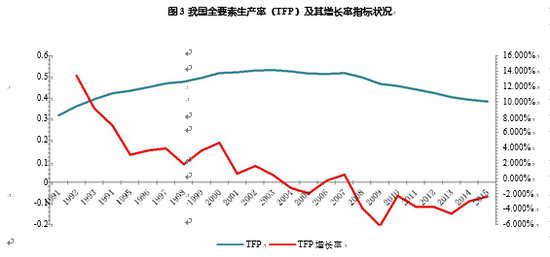

其次,从全要素生产率分析结果看,资本投入的报酬率高于劳动投入的报酬率,一定程度说明劳动力未能对中国经济增长发挥充分的作用。数据显示,从 2004 年起 TFP 下降,且增长率由正转负,说明此时中国经济的增长大量依赖资本和劳动力的投入,而不是依靠技术进步来提高效率。

因此,我国产业发展结构调整还要加大力度。在生产要素投入方面尤其要重视实业科技投资和人力资本投入,这是目前促进实体企业发展的根本之策,须知仅仅是资金的投入犹如隔靴搔痒,并无实效。当前促进实体经济与虚拟经济的协调发展。重点应放在促进实体企业的强健性上,不能一味管束虚拟经济企业并视为异端施以道德压力。

第三,加强对虚拟经济的监管与约束。目前虚拟经济的发展并不是基于实体经济,而是由投机心理及虚拟资本独立运动规律造成的,出现金融资产价格、不动产价格脱离生产力发展水平的虚假上涨,使经济呈现出虚假繁荣景象。需要通过市场和行政的手段约束各种投机活动。需要指出的是,约束的前提是充分开放和交易充分的市场。没有完善的市场,行政约束往往适得其反。

第四、避免流动性过多地滞留在虚拟领域。需要提高金融机构和资本市场主体的准入条件,防范金融市场低素质行为的泛滥。也要警惕各种所谓金融创新中隐藏的风险和不确定性。在降低金融机构杠杆率的基础上,抑制社会总杠杆率的企高。《中国债务拐点研究》表明,全社会总的负债率早在 2014 年就已经超过拐点,负债经营和规模扩张模式已经对国民经济增长失去正面促进作用,其中金融部门的负债水平也已经对国民经济发展呈现负面影响。因此,整体经济的“去杠杆”仍然是实现下一轮经济增长的重头戏。

第五,深化市场经济建设,构建实体经济与虚拟经济的双向促进机制。虚拟经济的长期健康稳定发展有助于实体经济的发展。坚持市场配置资源的原则,坚持行政资源引导的方向,才能协调好实体经济发展中资源枯竭、环境污染、贸易摩擦等矛盾,为虚拟经济的发展提供资本与财富基础。简单地挤压虚拟经济,并不能带来实体经济的繁荣。

(本文作者介绍:供职于中信集团)

责任编辑:张文

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。