【金融曝光台】近年来,银行卡被盗刷、买理财遇飞单的案例屡见不鲜,金融消费者维权举步维艰,新浪金融曝光台将履行媒体监督职责,帮助消费者解决金融纠纷。 【黑猫投诉】

2017年报显示,68家信托公司净利润总额为640.4亿元,同比增长4.5%。净利润是衡量信托公司经营业绩的主要指标,对净利润特征及其影响因素进行具体分析可以为信托公司经营决策提供一定参考。

一、净利润整体分布“肥尾”现象突出

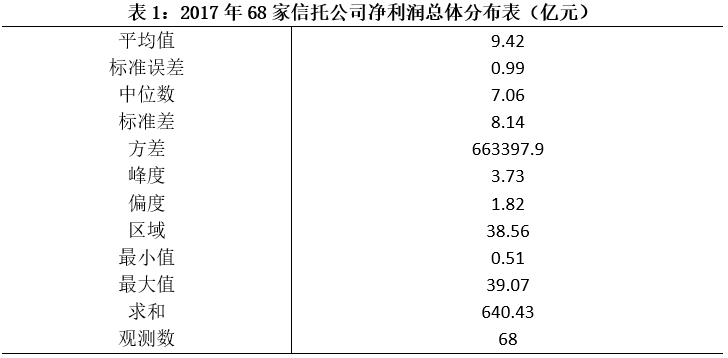

从表1可以看出,68家信托公司2017年净利润平均值为9.4亿元,比中位数高出2.4亿元,说明公司利润分布不对称;偏度1.8,说明分布呈现右偏;峰度高达3.7,说明存在较为突出的“肥尾”现象,有相当部分公司净利润水平较低;总体方差高达六位数,最小值只相当于最高值的1.3%,说明信托公司之间净利润内水平差异较大。

二、净利润分组尾部右偏明显

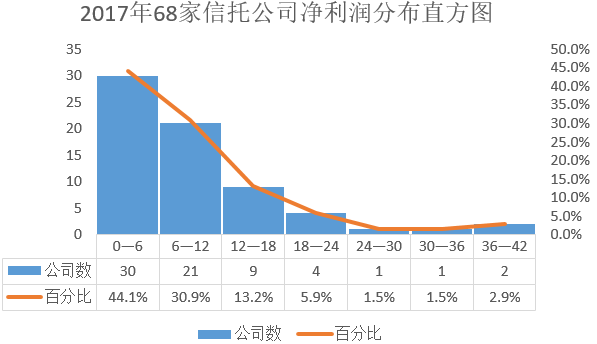

根据斯透奇斯规则,把68信托公司2017年净利润分为8组、每组组距为6亿元,得出净利润分布直方图,尾部明显右偏。按照净利润大小,平安信托、安信信托净利润分别为39.1和36.7亿元,占居最高区间;重庆信托净利润为33.5亿元,位居次高区间;第三区间为中信信托,净利润24.3亿元;第四区间包括华润信托、中融信托、华能信托和民生信托,净利润分别为22.6亿元、21.7亿元、20.8亿元和18.2亿元。以上五个区间,包含8家公司,占68家信托公司总数的11.8%。

净利润分布在0-6亿元、6-12亿元区间的信托公司分别为30家和21家,分别占比为44.1%和30.9%。与之对应,此51家信托公司的净利润之和占全部信托公司净利润总额的45.0%。从行业集中度来说,排名前4位和前8位的信托公司净利润之和占全行业净利润总额的比重分别为20.8%(CR4)和33.9%(CR8)。

三、净利润影响因素回归分析

从投入产出两个方面进行考量,影响净利润的因素可能包括9项。从投入角度看,主要是信托资产、净资产、职工人数以及衡量业务成本的人均业务及管理费;从产出角看,主要是营业收入、衡量业务结构的主动管理业务收入占比、反映收入结构的信托业务收入占比以及反映收益率的信托报酬率和资本利润率。

现以68家信托公司2017年报披露的年度截面数据为依据,以净利润为因变量,以信托资产、净资产、职工人数、人均业务及管理费、营业收入、主动管理业务收入占比、信托业务收入占比、信托报酬率和资本利润率等9项指标为自变量,构建多元线性回归方程,得出回归统计、方差分析和回归系数检验三项结果。

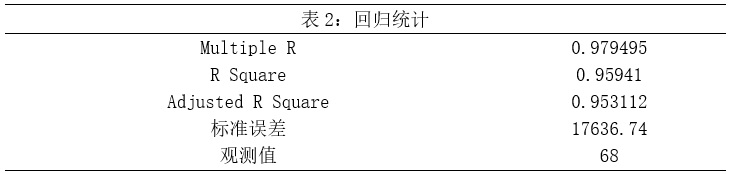

表2显示,修正判定系数为0.9531,说明该多元回归方程的拟合程度较好,表示在净利润取值的变差中,能被上述9项指标的多元回归方程所解释的比例为95.31%。

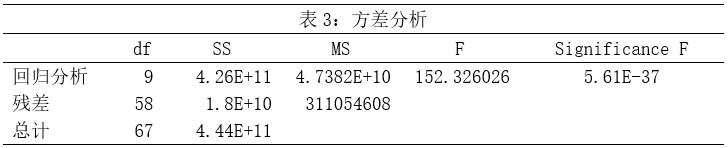

表3显示,F=152.33,Significance F(即P值)小于0.01,说明净利润与上述9项自变量指标之间的线性关系是显著的。

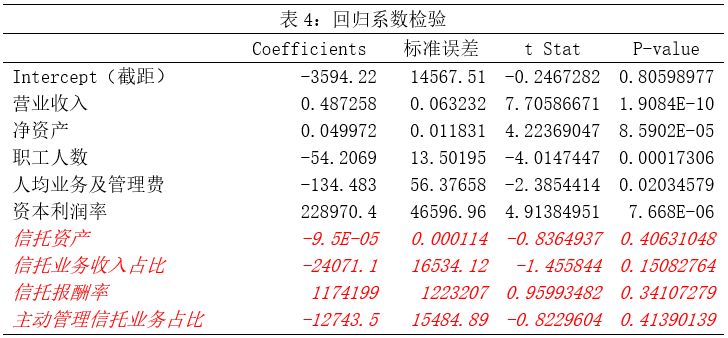

表4显示,营业收入、净资产、职工人数、人均业务及管理费和资本利润率前5项指标通过了5%的显著性水平检验,而信托资产、信托业务收入占比、信托报酬率和主动管理信托业务占比后4项指标未能通过显著性检验。

为避免回归模型中存在多重共线性,即两个或两个以上的自变量彼此自相关问题,现以已通过显著性水平检验的5个自变量为基础,通过逐个向前增加未通过显著性检验变量的方法建立回归模型,最终确立以净利润为因变量,以营业收入、净资产、职工人数、人均业务及管理费、资本利润率和信托资产等6项指标为自变量的多元线性回归方程。

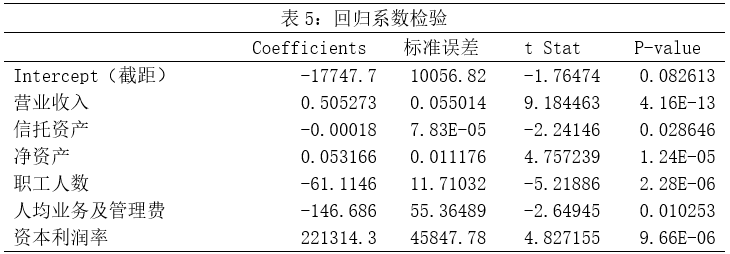

回归结果显示,调整后的回归方程拟合优度较好(修正判定系数为0.9536)、线性关系显著(F=230.27),回归检验结果如下:

根据表5的结果,营业收入、信托资产、净资产、职工人数、人均业务及管理费、资本利润率等6项指标均通过了5%的显著性水平检验。因此,可以得到2017年68家信托公司的净利润Y与营业收入x1、信托资产x2、净资产x3、职工人数x4、人均业务及管理费x5、资本利润率x6的多元线性回归方程为:

Y=-17747.7+0.5053x1-0.00018x2+0.0532x3-61.1146x4-146.686x5+221314.3x6

四、回归结果行业分析

根据回归方程,在其他指标保持不变的情况下,2017年信托业平均每增加1亿营业收入,可以增加约5053万元的净利润,低于2016年同口径回归结果(5392万元)。营业收入是净利润的主要来源,而营业支出水平的高低决定了最终净利润水平。在控制营业支出的情况下,增加营业收入可以有效提升信托业净利润水平。

信托业平均每增加1亿的信托资产规模,将减少约1.8万元的净利润,高于2016年同口径回归结果(1.6万元)。由此可见,近两年整个信托业的信托资产规模扩张速度过快,且多为被动管理类资产,不仅无助于净利润的增加,反而会带来净利润的减少。

信托业平均每增加1亿的净资产规模,可以增加约532万元的净利润,高于2016年同口径回归结果(492万元)。信托业通过股东增资、净利润留存等方式增加净资产规模,可以带来净利润水平的明显提升。

信托业平均每增加1名员工,将减少61万元的净利润,与2016年同口径回归结果基本一致。这在一定程度上说明了整个信托业平均员工成本较高,提高人均创利难度较大。目前68家信托公司业务发展水平参差不齐,信托业从业人员平均创收能力有待进一步提升。

信托业平均每增加1万元的人均业务及管理费,将减少约147万元的净利润,低于2016年同口径回归结果(168万元)。近两年,信托业人均业务及管理费的增加会降低净利润水平。因此,信托业应采取科学有效措施,适当控制并降低业务及管理费支出。

信托业平均每提高1%的资本利润率,可以增加约22.1亿元的净利润, 高于2016年同口径回归结果(14.6亿元)。资本利润率是信托公司自有投资的经济效益衡量指标,反映信托公司运用资本获得收益的能力。因此,信托业提高固有投资水平可以带来净利润水平的极大提升。

作者:方玉红

来源:中国民生信托

责任编辑:何凯玲

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)