2017年末开始,《线索Clues》栏目陆续走访对话资产管理公司及财富管理机构,分享他们对2018年市场的中长期判断。

1月12日,富兰克林邓普顿投资向新浪财经独家提供了该公司“2018年环球投资展望”。

总部位于美国加州的富兰克林邓普顿投资(Franklin Templeton Investments)是全球最大资产管理公司之一,截至2017年12月末的资产管理规模(AUM)为7538亿美元。

邓普顿环球宏观首席投资总监Michael Hasenstab博士对“环球宏观”部分进行了展望。他认为,美国撤回量宽政策、加息和通胀压力升温都是对环球金融市场影响最大的因素。未来数季的美国国库债券收益率或会出现急剧调整,而调整幅度和速度预料会与2016年第四季所发生的相若。目前不单需要就现行的美国国库债券风险作出防范,更要调整投资组合的结构,令它有机会受惠于利率上升。

邓普顿环球宏观首席投资总监Michael Hasenstab博士(图片来源:富兰克林邓普顿投资)

邓普顿环球宏观首席投资总监Michael Hasenstab博士(图片来源:富兰克林邓普顿投资)以下为观点原文:

环球宏观

于后量宽时代发掘价值及避免价格被扭曲

2018年展望:我们预期美国撤回量宽政策、加息和通胀压力升温会是未来一年对环球金融市场影响最大的因素之一。

过去十年来,有赖美国联邦储备局 (美联储) 在2007至2009年环球金融危机爆发后推行的大规模量化宽松 (量宽) 方案,金融市场都在美国低成本资金浪潮中度过。美联储的资产负债表由2008年的大约9000亿美元扩大至今时今日的接近45000亿美元,堪称是影响环球金融市场最举足轻重的力量。量宽推低了收益率并推高了资产价格,驱使不少投资者投向风险较高的资产,而资金成本则人为地受压。债券和股票的估值因而被扭曲。简而言之,在量宽时代下,市场仿佛已经接受了持续低收益率的状况,并认为此情况会一直持续下去。不过,经我们评估,这些情况既非正常也不会持续,我们预期美联储撤回量宽政策将会对2018年和以后的金融市场造成实质冲击。

美国国库债券收益率上升造成多重风险

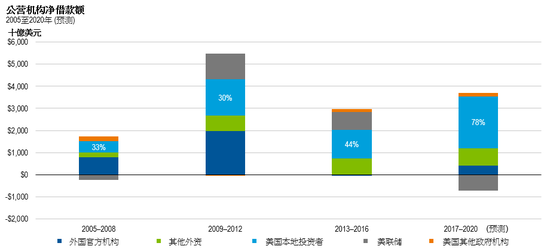

我们认为有几项因素势将对美国国库债券(TLT)收益率构成上升压力,其中包括上述美联储缩减其资产负债表时撤回量宽政策、美国劳工市场格外强劲、工资上升和通胀压力加剧、美国经济持续复苏,以及特朗普政府与鲍威尔(Jerome Powell) 出掌美联储时转采开放市场的结构性转变。美联储预计会在未来三年里自其资产负债表抽走15000亿美元。与此同时,过往数年美国国库债券的主要海外买家最近已明显停止购入。中国的外汇储备已减少约10000亿美元,沙特阿拉伯等石油输出国同样成为净借款国而不再是贷款国,不再大举买入该债券。现在美联储退出该市场,将进一步推低该债券买家的供应。整体美国国库债券借款目前仍处于上行趋势。这种情况让对价格敏感的美国本地投资者不得不填补绝大部分的空档。我们预计此动力会对美国国库债券收益率构成上升压力。

美国本地私人投资者料将大幅度提高其美国国库债券所占比率

公营机构净借款额,2005至2020年 (预测)

资料来源:邓普顿环球宏观所作计算,采用的数据来自国会预算办公室、美国财政服务局、美国财政部、美国联邦储备局。并不保证任何预测将会实现。(图片来源:富兰克林邓普顿投资)

资料来源:邓普顿环球宏观所作计算,采用的数据来自国会预算办公室、美国财政服务局、美国财政部、美国联邦储备局。并不保证任何预测将会实现。(图片来源:富兰克林邓普顿投资)我们认为,现在正是从宽松货币政策的复苏时代过渡至扩张性的后量宽时代,投资者若未为此作好准备则有可能承担重大风险。未来数季的美国国库债券收益率或会出现急剧调整,而调整幅度和速度预料会与2016年第四季所发生的相若。我们认为目前不单需要就现行的美国国库债券风险作出防范,更要调整投资组合的结构,令它有机会受惠于利率上升(FDRR)。

投资者于2018年面对的考验,将会是债券与风险资产之间的传统多样化关系或不会出现于新一轮的美国国库债券下跌周期内。风险资产(SPY)很可能亦会随着‘无风险’利率 (美国国库债券收益率) 上升而下跌。市场已习惯贴现率格外微薄的情况 — 任何升幅将会严重影响该等估值的计算方法。此外,由于美国国库债券回报和风险资产回报往往存在正相关性,加上表现向好,我们已目睹投资者对各资产类别都出现了懈怠的心态。然而,受惠于格外宽松货币政策而形成的利好其实掩盖了该等资产范畴的实际相关风险。随着宽松货币政策撤回、这前所未有的金融市场扭曲时代告一段落之后,上述的正相关性虽持续却有反效果 — 债券、股票及环球风险资产预计将同时下跌。这些都是我们在 2018年要避免的各项相关性和风险。

个别新兴市场提供独特价值

未来一年美联储收紧银根对新兴市场造成的影响应会因国家而异。经我们评估,个别国家的估值仍然吸引,但并不是所有新兴市场(EEM)(EMF)在利率上升时都会造好。投资者必须发掘拥有独特价值、较少受到整体贝塔(市场)风险影响的国家。较偏重内需并较少倚赖环球贸易的国家就具备该等特质,故比较不受环球震荡牵连。近年少数国家已展示出该种韧力,尤其是印尼(EIDO)。至于其他国家的经济风险则与它们正在进行的改革有关,而非受外围事件所影响,巴西(EWZ)或阿根廷就是个中例子。

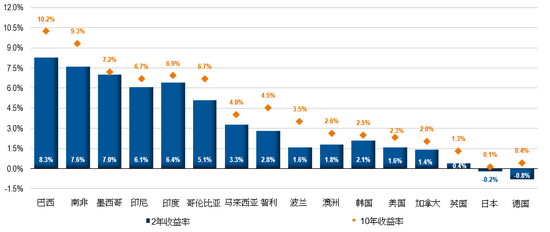

在利率上升环境下,息差扩大同样不能忽视。截至2017年11月,巴西和墨西哥的短期收益率约为7%,印度和印尼约为6%,而阿根廷则约为25%。倘若美国加息100或200点子,这些国家有较充裕的空间承受利率压力。相反,存在宏观失衡情况或处于低息环境的新兴市场将会因加息而承受的较严重的冲击。我们认为,土耳其或委内瑞拉等国家在基本因素上仍会承受利率震荡。另一批有机会受到冲击的国家则是低息国家,例如韩国(EWY)或新加坡(EWS)。尽管它们的宏观基本因素雄厚,但它们的货币亦有可能因为与美国之间的息差反弹而贬值。因此,我们认为2018年新兴市场配置的关键是避开整体贝塔风险,并物色能够抵御加息影响的阿尔法(超越市场回报的表现)独特来源。

个别新兴市场可提供较高收益率

政府债券收益率:两年和十年期收益率,截至2017年11月1日

资料来源:彭博。过往业绩不代表或不保证将来的表现。(图片来源:富兰克林邓普顿投资)

资料来源:彭博。过往业绩不代表或不保证将来的表现。(图片来源:富兰克林邓普顿投资)我们依然认为主要已发展经济体(EFA)的债券市场缺乏吸引力,特别是收益率微薄甚至负数的欧元区(EZU)和日本(EWJ)。随着美国利率上升,我们预期与欧元区和日本之间息差扩大将会导致欧元和日圆兑美元偏软。

预料2018年的通胀和美国国库债券收益率均会上升

展望2018年,我们预料美国撤回量宽政策、加息和通胀压力升温都是对环球金融市场影响最大的因素。约十年前美联储推行首轮量宽措施时,不少怀疑论者都指注资金融体系会造成高通胀。可是由于银行与金融公司囤积现金、信用活动仍然受制于环球金融危机后的监管 (例如多德‧弗兰克法案 (Dodd-Frank Act)) 等因素,通胀从未加速。然而,在过去十年间限制通胀(TIP)和货币创造的各项因素现在快将消失。当局正在透过行政手段来解除管制措施,同时信用活动日益频繁。简而言之,过去十年间并未出现的信用扩张和货币转速(资金在经济体系内流通的速度)正在逐渐形成。货币转速或会加快,加上美国经济和劳工市场的现有通胀压力,都令我们预期未来一年的通胀和美国国库债券收益率均会上升。我们认为投资者有必要考虑这些风险,及早作好准备。

(编者注:文中提及的具体基金产品、方案不代表富兰克林邓普顿的投资建议)

(线索Clues / 李涛)

责任编辑:李涛

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)