原标题:从现金流量表看万科的扩张之路,兼谈对房地产后续的看法 来源:猪先僧

来源:雪球App,作者: 猪先僧,(https://xueqiu.com/3571250408/138176647)

原发于微信公众号:特立独行的猪先僧

原文链接:从现金流量表看万科的扩张之路,兼谈对房地产后续的看法

写在前面万科一直非常有忧患意识,最近几年一直强调风险控制。但我们从万科的现金流量表中看出万科在2018年突然加速扩张,作为一向嗅觉灵敏先知先觉走在市场前列的万科,其行为值得我们投资者认真思考。

无人不谈的现金流

最近几年流行白马股,流行现金流。前几天有人拿我的中国建筑说事,说中国建筑太垃圾了,现金流太差,这是硬伤。我听了也确实无语。不过话说回来,这多少也说明现金流的重要性已经深入人心了。只是大多数人都只是关注经营现金流,而忽略了投资现金流。事实上,我个人认为如何认定经营活动,如何认定投资活动,只有会计学上的意义,而对于企业来说,我觉得界限没有那么明显。这两者需要统筹来考虑。当然,我说的这个话是有前提的,请大家不要扩展到任何企业和任何条件下。今天要说的万科,大家都公认为经营非常稳健,现金流充沛。那我们就来看看万科的经营现金流吧。

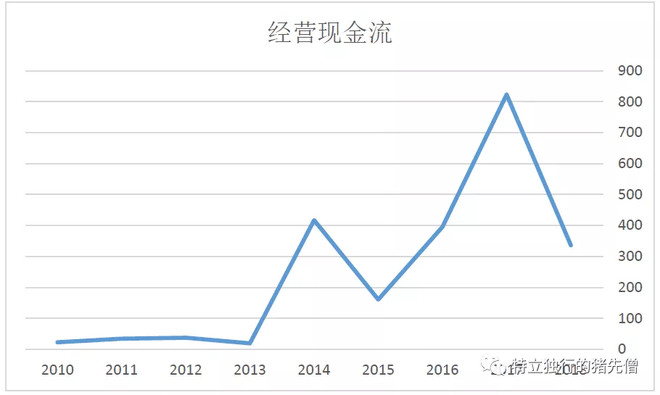

可以看到,万科的经营现金流绝对值在2010年之后一直为正,而且在2017年时一度达到了800多亿,真的很不错。

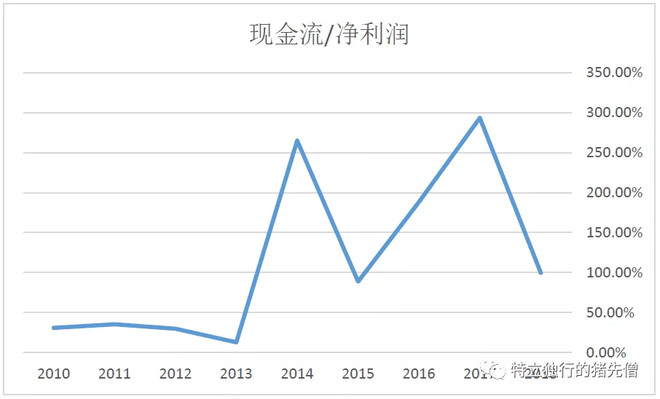

再看单位净利润对应的现金流,可以看到万科在2014年之后同样非常出色,在2017年时一度高达300%。

但是,我要说但是了。经营现金流是由经营现金流入和现金流出的差值决定的。如果经营现金流入不变,而流出减少,也会表现为经营现金流大幅为正。而房地产经营的特点是,今天的经营支出,要在2年后才能体现到报表的利润表上。也就是说,今天的流出是为了明天的流入。

很多经营激进的房地产公司,其经营现金流大幅为负,说明公司对于未来比较乐观,愿意在经营上加大投入。如果公司经营不出现风险,更大的经营投入将带来更多的利润。

所以这点来说,经营现金流为负,也未必全是坏事,前提是公司的资金链不会出现问题。

话分两边,公司除了经营活动之外,也会从事投资活动。对于万科来说,买更多的地,建更多的房,这是经营支出现金流在增加。但如果我在经营支出上不增加,我改去入股其他的房地产公司呢?这在会计科目里叫投资。我入股了其他房地产公司,而在这家房地产公司加大投入,表现出来就是投资现金流的流出。但你知道,无论我是自己建房,还是入股别的地产公司建房,本质都是建房,目的都是为了赚钱。

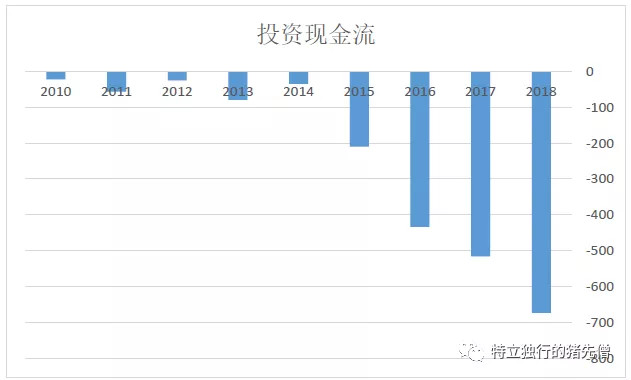

所以,分析房地产企业,你得结合投资现金流一起看。我们来看看万科的投资现金流:

大家不必理会表格中那么多名目繁多的项目,我们只看最后的投资现金流总额即可:

从这里你可以看到了,万科在投资上一直在扩张之中,其投资现金流持续为负,而且负值逐年增大,这表明万科在加速股权投资扩张。

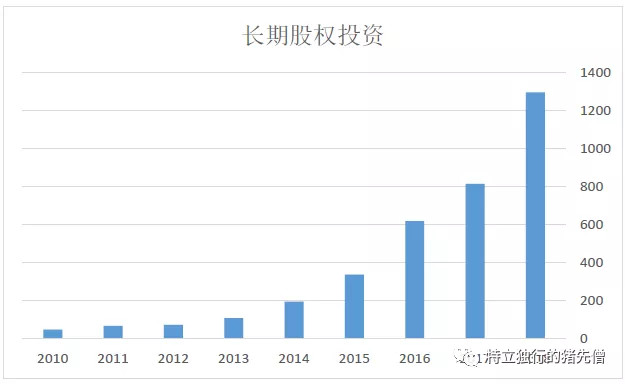

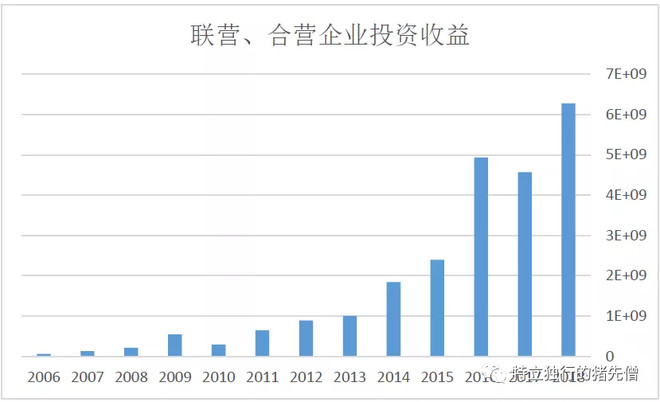

与万科逐年大幅流出的投资现金流对应,我们在资产负债表中看到的长期股权投资在连年增长之中,而由股权投资带来的投资收益也在逐年增长。

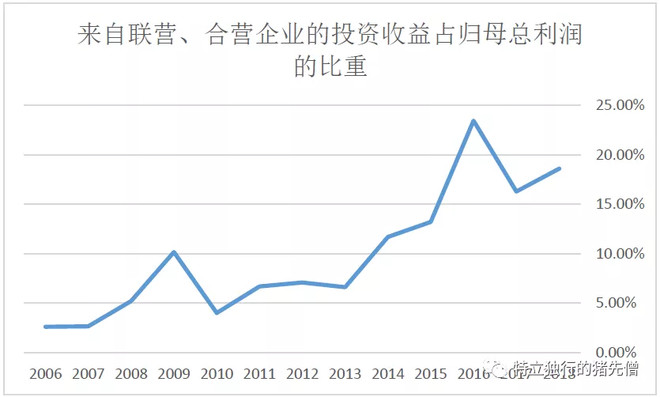

而这些投资收益在净利润中的比重也在逐年增大:

也因此我们应该全面看待公司的现金流情况,不能仅仅看经营现金流。现在我们把经营现金流和投资现金流加总,看一下万科的情况。

我们可以看到完全不同的一副景象。很多人都说万科经营稳健保守。从这个加总表格中你就可以看出,万科的保守是怎么做的。

万科在2013年之前,在经营和投资上一直是量入为出,并没有大规模负债扩张。这体现了万科经营保守的一面。

而在2014年时,由于房地产市场的遇冷,万科的投资现金流出大幅减少,而在经营规模上开始收缩战线,表现即为当年的经营现金流大幅为正,其加总现金流为净流入状态。

而到了2015年下半年,房地产市场大幅回暖,万科的房地产销售火爆,公司收到的经营现金流大幅增加。而在此情况下,万科此时反应迅速,投资和经营投入迅速扩大,其表现即为在经营现金流入大幅增加的情况下,其经营投入以更大幅度增加,同时,投资也马力全开,大幅增加,体现为投资现金流大幅流出。但两者加总之后仍处于基本平衡状态。这表明万科在迅速抓住市场机会的同时,经营仍然非常稳健。

而在2016年之后,万科的扩张主要体现在对外投资的扩张,表现即为投资现金流大幅流出而经营现金流大幅为正。这并不表明公司的经营规模萎缩,而只是相比于公司销售火爆带来的经营现金流入的大幅增加,公司在房地产开发上的投入规模相对比较保守。到了2018年,公司在销售预收款大幅增加的情况下加速经营投入扩张,使得经营现金流再次下降。而与此同时,投资规模也迅速扩大,投资现金流继续大幅为负。而加总现金流出现十年内最大的流出。

结合上面的走势,我们大致可以看出万科对于未来市场的看法实际偏乐观。如果万科仍能维持当前的净利润率,那么万科2018年的大幅扩张将打来2020年利润的加速增长。

我们从上面的投资现金流的表格中也可以看到,万科构建固定资产等资产上的投入并不大,而在投资上支付的现金非常巨大。这里面有两个其他:一个收到其他与投资活动有关的现金,一个是支付其他与投资活动有关的现金。我们来具体看一下:

可以看出,受到的其他与经营活动有关的现金,最主要的仍是与联营、合营公司的往来款。

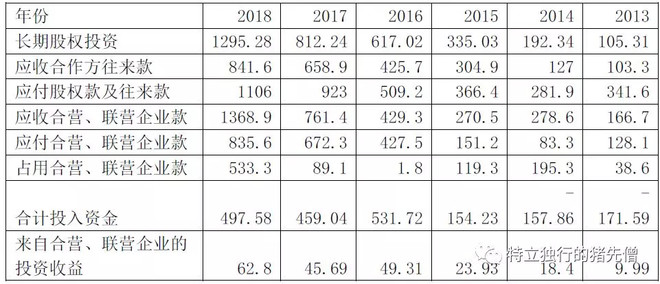

我们注意到一点,万科巨大的股权投资规模对应的投资收益却并不高。比如,2018年的股权投资达到了1300亿元,而相应的投资收益只有62.8亿元,其投资收益率只有不足5%。这又是为什么呢?

万科的合营企业和联营企业的股权共计1295亿,而在2017年年底则为812亿,一年之内增加了473亿元。但这只是股权,而并不是万科实际投入的金额。

我们可以看到,2018年年底时,万科应付的股权款及与合作公司往来款达到了1106亿元,而其总的股权投资为1295亿。我们无从判断这1100亿中来自于股权投资的应付到底是多少。但我们可以将公司与合作方、联营及合营公司的应收、应付综合起来看一下。

可以看到,万科对于合作方、联营合营企业不仅有应付,同时也有应收。万科通过其融资优势为联营合营企业提供借款其实是一种合作手段,万科可以借此充分利用合作伙伴为自己创造更多利润,而合作伙伴也可以得到更低的融资成本,万科的品牌背书,进而取得双赢的结果。如果我们将上述合作方、联营合营公司的应付和应收加总计算,可以知道公司2018年在合作方、联营公司的总资金投入为498亿元。而由于收入确认的滞后,这些投入的资金要产生回报应该会在一到两年之后。

我下面统计了公司各年的投入情况。

我们可以看到,公司以2015年为界,其实际投入金额开始大幅增加。当前万科的营业周期为1300天。如果我们简单以3年计算,那么2018年的62.8亿元的投资收益来自于2015年的投资投入。2015年实际投入154亿元,而2018年来自合营、联营公司的投资收益达到62.8亿,相比2017/2016两年都有较多增加。按照2015年的实际投入,其回报率达到了40.8%。

我们也同时注意到,2013年和2014年的投资投入实际更高,2013年对应的回报率为28.7%,2014年为28.9%。相比于2015年投入的40.8%有较大的距离。这或许反映了2015年之后房地产市场迅速回暖,房价上涨带来了投资回报率的上涨。

如果我们从上述的角度出发,那么可以预见,在2019年之后,来自联营和合营公司的投资收益将大幅增加,如果按照2015年的回报率来推算,那么2016年532亿元的实际投入将在2019年产生大约217亿元的投资收益回报,相比于公司2018年337亿元的净利润,仅投资收益一项就占据上一年净利润的64%。

然而我去看三季报时,却不幸地发现2019年前三季度来自联营、合营企业的投资利润只有11亿,同比下降了57%。

不过我也注意到,投资收益的确认在各季度之间的分布并不均匀。但即便我们从长期股权投资额来说,2016年相比2015年也大幅增加了84.2%。从这个角度来说,投资收益即便在2019年没有确认,也必然会反映在后续几个年度中,而这个增加的幅度,要远快于主营业务利润的增长。

总结:

我们结合现金流量表和资产负债表,从中可以看出万科在房地产市场不同环境下截然不同的决策和表现。虽然万科近期一直在强调过冬,但万科的投入却史无前例地巨大,这似乎有点心口不一。无论如何,我们应该相信,经营一向稳健的万科具备行业里最灵敏的嗅觉,其突然加大的现金流出,也让我们看到了未来的方向。

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)