人气之选—南方战略配售基金(代码:160142),IPO优先配售,无需抽签,6月11日起发售,做创新巨头的战略投资者,限时5天,每人限购50万【点击购买】

姜超宏观债券研究

重要提示:《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,通过本微信订阅号发布的观点和信息仅供海通证券的专业投资者参考,完整的投资观点应以海通证券研究所发布的完整报告为准。若您并非海通证券客户中的专业投资者,为控制投资风险,请取消订阅、接收或使用本订阅号中的任何信息。本订阅号难以设置访问权限,若给您造成不便,敬请谅解。我司不会因为关注、收到或阅读本订阅号推送内容而视相关人员为客户;市场有风险,投资需谨慎。

年内还要两次加息,新兴市场谁更受伤?——18年6月美联储议息会议点评(海通宏观姜超、梁中华、李金柳)

摘 要

事件:北京时间今日凌晨,美联储6月议息会议决议以8:0的投票结果获得通过,决定上调联邦基金目标利率区间至1.75%-2.0%。我们的观点是:

(1)美联储6月再度加息,表态整体偏鹰。美联储6月FOMC会议决议以8:0的投票结果通过,决定上调联邦基金目标利率区间至1.75%-2.0%。此外,美联储主席鲍威尔在记者会上表示,从2019年1月开始,将在每次议息会议结束时举行新闻发布会,但数据预测仍按季度来发布。鲍威尔解释此举仅仅是为了加强与市场的沟通,并不传递任何关于加息节奏和加息时点的信号。整体来看,美联储此次声明略偏鹰派,且预计2018年共加息4次,超过之前3次的预期。会后美国10年期国债利率小幅走高,美元指数上涨,美股收跌。

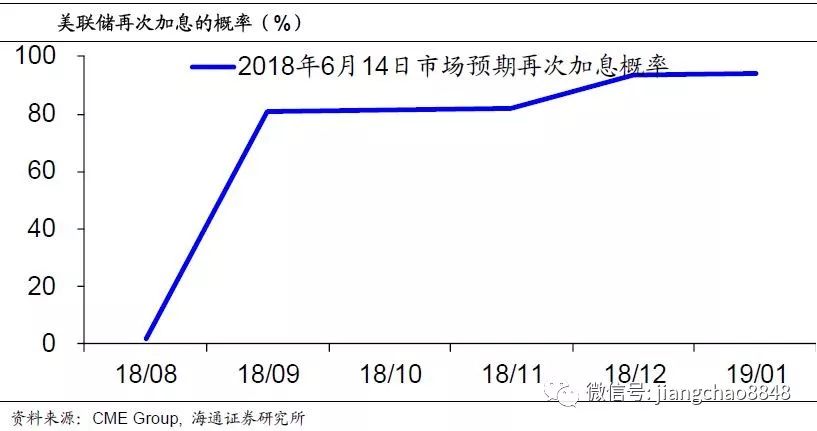

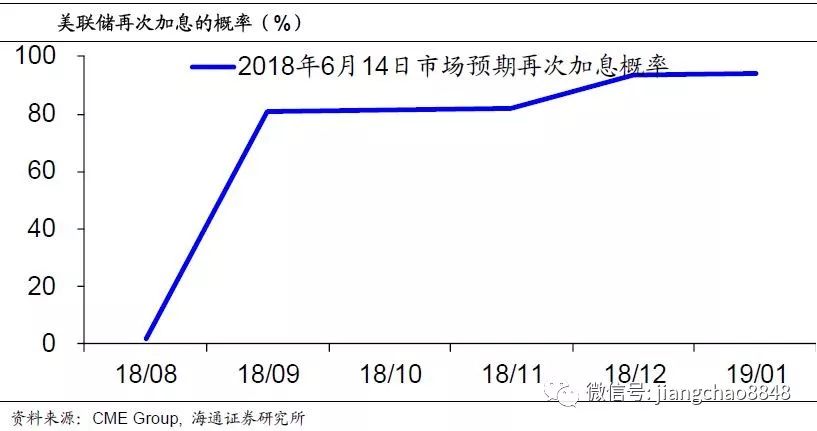

(2)联储仍偏乐观,年内还有2次加息。美联储进一步上调经济增速和通胀预测,下调失业率预测,对经济前景仍偏乐观。同时预测2018年底的目标利率将达到2.4%,而3月预测只有2.1%,这意味着2018年还会有两次加息。期货市场数据显示,当前市场对2018年加息总次数的预测也由之前的3次调整为4次,年内再次加息时点或在9月,概率高达81%。

(3)美国经济短期稳定,未来会逐步减速。整体来看,受到减税、贸易保护措施的刺激,美国经济依然相对稳定。但随着通胀回升、加息继续,美国经济增速或将在明年逐步趋于回落。这类似于04-06年的加息周期,通胀上升促使美联储收紧货币,但利率抬升则打压经济增速。再加上全球贸易摩擦的持续发酵,未来美国经济有随时陷入衰退的风险。

(4)美元仍将偏强,冲击新兴市场。今年以来,欧洲、日本经济均出现回落迹象,且欧洲风险事件不断,而美国经济、通胀相对稳定,美元指数大幅走强。再加上美债收益率走高,提升美元资产吸引力,助于美元回流美国。我们认为这一格局年内或仍将持续,美元也将保持偏强的状态,将对新兴市场构成冲击

(5)不排除中国公开市场跟随加息,但长期中美利率趋于脱钩。考虑到当前央行操作利率和市场利率之间仍有较大缺口,存在一定的扭曲,再加上美元升值会对人民币汇率有一定压力,所以不排除中国央行仍会借此机会,象征性的在公开市场加息,但这对国内流动性的冲击非常有限。而今年以来央行通过公开市场、降准等操作工具,呵护流动性,支持金融严监管下表外转表内、非标转标的进程,货币政策已回归中性。长期来看,中国是全球第二大经济体,中国经济是大国经济,随着人民币汇率更加市场化,中美利率将会趋于脱钩。

第一、美联储6月再度加息,表态整体偏鹰。

美联储6月FOMC会议决议以8:0的投票结果通过,决定上调联邦基金目标利率区间至1.75%-2.0%。美联储认为5月议息会议以来,美国经济稳健增长,近几月的就业增长更为强劲,失业率进一步下降;家庭开支开始加速,商业固定投资继续增长强势;整体通胀和核心通胀均已接近2%。FOMC委员会认为经济前景面临的风险大致平衡,预计随着货币政策的渐进调整,未来经济会继续扩张,就业情况仍会保持强势,通胀中期回升至2%,因此美联储决定加息25BP。此外,美联储主席鲍威尔在记者会上表示,从2019年1月开始,将在每次议息会议结束时举行新闻发布会,但数据预测仍按季度来发布。鲍威尔解释此举仅仅是为了加强与市场的沟通,并不传递任何关于加息节奏和加息时点的信号。

整体来看,美联储此次声明略偏鹰派,且预计2018年共加息4次,超过之前3次的预期。会后美国10年期国债利率小幅走高,美元指数上涨,美股收跌。

第二、联储仍偏乐观,年内还有2次加息。

美联储进一步上调经济增速和通胀预测,下调失业率预测,对经济前景仍偏乐观。本次会议中美联储官员将对美国2018年GDP增速的预测从2.7%上调至2.8%,2019年和2020年的GDP预测保持不变;同时将2018年的失业率预测从3.8%下调至3.6%,将2019年和2020年的失业率预测均从3.6%下调至3.5%;通胀方面,将2018年总体通胀预测从1.9%上调至2.1%,将2018年的核心通胀预测从1.9%上调至2.0%,2019年和2020年的通胀预测保持不变。

美联储预计2018年年内还会有2次加息。美联储预测2018年底的目标利率将达到2.4%,而3月预测只有2.1%,这意味着2018年还会有两次加息。点阵图数据显示,美联储预测2019年加息3次,2020年加息1次,并最终达到3.4%的目标水平。鲍威尔在会后表示不会对通胀超过2%过度反应,且强调美联储会确保不会收紧得太快,这意味着加息仍将是渐进的。

期货市场数据显示,当前市场对2018年加息总次数的预测也由之前的3次调整为4次,年内再次加息时点或在9月,概率高达81%。

第三、美国经济短期稳定,未来会逐步减速。

从基本面来看,美国1季度GDP环比折年增速回落至2.2%,但高频数据显示经济在2季度有所回暖;就业方面,5月美国新增非农就业22.3万,失业率进一步降至3.8%;通胀方面,5月美国核心CPI回升至2.2%,美联储高度关注的核心PCE物价同比在4月也已经达到1.8%,预计未来会逐步接近2.0%。整体来看,受到减税、贸易保护措施的刺激,美国经济依然相对稳定。

但随着通胀回升、加息继续,美国经济增速或将在明年逐步趋于回落,美联储自身也预测2019年GDP增速将从2.8%降至2.4%,2020年进一步降至2.0%。这类似于04-06年的加息周期,通胀上升促使美联储收紧货币,但利率抬升则打压经济增速。再加上全球贸易摩擦的持续发酵,未来美国经济有随时陷入衰退的风险。

第四、美元仍将偏强,冲击新兴市场。

今年以来,欧洲、日本经济均出现回落迹象,且欧洲风险事件不断,而美国经济、通胀相对稳定,美元指数大幅走强。再加上美债收益率走高,提升美元资产吸引力,助于美元回流美国。我们认为这一格局年内或仍将持续,美元也将保持偏强的状态。

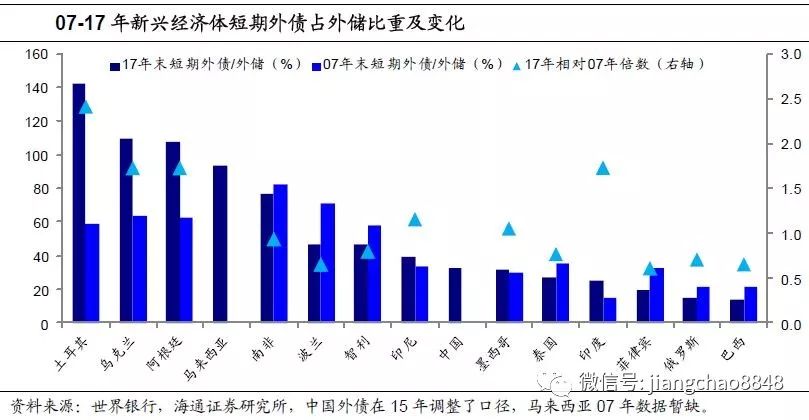

新兴经济体的汇率往往缺乏弹性,或受到美元升值的冲击更大,需要保持警惕。截至17年末,乌克兰的外债规模已是外储规模的7倍多,而土耳其、智利、阿根廷、南非的外债也已是外储规模的4倍以上;从债务的期限结构来看,土耳其、乌克兰、阿根廷、马来西亚的短期外债/外储已超过或接近100%。中国香港港币汇率也面临持续的贬值压力,如果香港金管局选择持续回笼港币、投放美元,港币汇率不会有太大问题,但市场利率的抬升或对其高企的房地产泡沫构成挤压。

第五、不排除中国公开市场跟随加息,但长期中美利率趋于脱钩。

考虑到当前央行操作利率和市场利率之间仍有较大缺口,存在一定的扭曲,例如7天期逆回购操作利率依然比DR007低20BP左右;另一方面美元升值也会对人民币汇率有一定压力。所以不排除中国央行仍会借此机会,象征性的在公开市场加息。但是由于主导市场利率走势的决定因素是央行提供基础货币的数量,而不是基础货币的供给价格,所以央行在公开市场加息对国内流动性的冲击非常有限。

而今年以来央行通过公开市场、降准等操作工具,呵护流动性,支持金融严监管下表外转表内、非标转标的进程,货币政策已回归中性。再加上去年以来人民币对美元已大幅升值到2015年的水平,人民币汇率不会成为影响货币政策的主要因素。长期来看,中国是全球第二大经济体,中国经济是大国经济,随着人民币汇率更加市场化,中美利率将会趋于脱钩。

责任编辑:陈悠然 SF104

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)