来源:微信公众号“谈股问君”(lishaojunPhD)

导读

贸易战、经济悲观预期等打压市场整体风险偏好,清明节前后调整窗口开启,海外不确定因素或拉长调整时间,二季度配置机会犹可期,执两端均衡配置。

摘要

贸易战加大全球市场不确定性。22日,美国公布了对华301调查结果,特朗普签署备忘录,宣布采取措施对华产品征收关税。美要在15天内公布建议产品清单,后有30天征询公众评议,60天内特朗普听取汇报。受此影响,全球股票市场大幅波动。我们认为,贸易战的真实意图、豁免国家范围和时间、针对的产品种类、受影响的规模在短期内尚难明确,全球经济复苏进程及再通胀节奏的预期波动难以迅速平抑,这将进一步放大全球市场的波动,延长清明节窗口调整时间。

第二风险窗口期兑现,三因素或拉长清明节的抉择窗口。自2018年1月10日起,国泰君安策略团队便反复提示关注春节和清明节两大抉择窗口。目前来看,清明节时点的调整窗口已经开启。抉择窗口的时间取决于三大不确定性消退的节奏。其一,经济需求和开工情况。预计三月份数据受季节性影响难有起色,转好须待四月份高频数据。其二,利率水平预计Q2易上难下,春节后回落阶段近尾声。其三,贸易战的进程和烈度。上述三因素可能拉长清明节抉择窗口。三大不确定性消退后会出现“执两端”的慢牛。

舍离“buy and hold”,执两端均衡配置。对于2018年的市场,伴随波动率的回升和配置的均衡化,我们将难以再用2017年的“buy and hold”方式去轻松获取超额收益。2017年,分子端盈利能力的边际改善叠加分母端融资能力的相对优势,使得龙头白马成为winner,“buy and hold”策略盈利颇丰。进入2018年,在春节这第一风险窗口期,伴随抱团出现瓦解迹象,市场从原先的 “相对估值-业绩坐标系”共识转而寻找“绝对估值-业绩坐标系”,这意味着2018年自下而上个股选择将重于自上而下的板块选择。估值均衡的背景下,配置上要执两端均衡配置,看好二线消费与制造中的TMT。

二季度配置机会犹可期,看好二线消费与制造业中TMT。伴随贸易战预期逐步发酵与国内经济路径愈发清晰,短期来看调整或难立即结束。但是从二季度的视角来看,2019年年中前后有望看到金融体系理顺,利率上行带来的估值压力在Q2将弱于市场预期,对应权益资产相对吸引力将获得显著提升,四五六月的经济数据预期也有望逐步向上修正。二季度机会有左侧右侧之分,伴随三大因素释放陆续出现,风险偏好催化成长端,经济因素催化价值端。我们认为调整虽有延长,但恰好给市场风格的均衡化提供催化。左侧机会将逐渐伴随三大不确定因素的陆续明朗而出现,右侧机会将在三大不确定性出清后推动市场修复的加速,调整过程之中是建仓良机。今年市场风格不会如2017年那么鲜明,但市场风险偏好将会提升一个层级,这是中国经济金融双出清曙光出现决定的。周期看龙头右侧机会,金融地产全年看绝对受益。相较之下,我们更加看好二线消费与制造业中TMT阶段性表现。主题方面重点推荐海南旅游岛、5G、乡村振兴。

正文

1. 清明节调整窗口或延长,不改中期慢牛

贸易战加大全球市场不确定性。22日,美国公布了对华301调查结果,特朗普签署备忘录,宣布采取措施对华产品征收关税。美要在15天内公布建议产品清单,后有30天征询公众评议,60天内特朗普听取汇报。受此影响,全球股票市场大幅波动,上证指数累计下跌3.92%,道琼斯指数下跌4.7%,德国DAX下跌3.47%,日经225下跌3.52%。我们认为,贸易战的真实意图、豁免国家范围和时间、针对的产品种类、受影响的规模在短期内尚难明确,全球经济复苏进程及再通胀节奏的预期波动难以迅速平抑,这将进一步放大全球市场的波动,延长清明节窗口调整时间。

第二风险窗口期兑现,三因素或拉长清明节的抉择窗口。自2018年1月10日起,国泰君安策略团队便反复提示关注春节和清明节两大抉择窗口。目前来看,清明节时点的调整窗口已经开启。抉择窗口的时间取决于三大不确定性消退的节奏。其一,经济需求和开工情况。预计三月份数据受季节性影响难有起色,转好须待四月份高频数据。上游、中游库存偏高强化经济高频数据趋弱预期。其二,利率水平预计Q2易上难下,春节后回落阶段近尾声。本周央行OMO上调5BP符合预期,“价稳量升”平稳过渡减弱对市场影响。其三,贸易战的进程和烈度。上述三因素可能拉长清明节抉择窗口。三大不确定性消退后会出现“执两端”的慢牛。

舍离“buy and hold”,执两端均衡配置。对于2018年的市场,伴随波动率的回升和配置的均衡化,我们将难以再用2017年的“buy and hold”方式去轻松获取超额收益。2017年,分子端盈利能力的边际改善叠加分母端融资能力的相对优势,使得龙头白马成为winner,“buy and hold”策略盈利颇丰。进入2018年,在春节这第一风险窗口期,伴随抱团出现瓦解迹象,市场从原先的 “相对估值-业绩坐标系”共识转而寻找“绝对估值-业绩坐标系”,这意味着2018年自下而上个股选择将重于自上而下的板块选择。估值均衡的背景下,配置上要执两端均衡配置,看好二线消费与制造中的TMT。

二季度配置机会犹可期,看好二线消费与制造业中TMT。伴随贸易战预期逐步发酵与国内经济路径愈发清晰,短期来看调整或难立即结束。但是从二季度的视角来看,2019年年中前后有望看到金融体系理顺,利率上行带来的估值压力在Q2将弱于市场预期,对应权益资产相对吸引力将获得显著提升,二季度各月的经济数据预期也有望逐步向上修正。二季度机会有左侧右侧之分,伴随三大因素释放陆续出现,风险偏好催化成长端,经济因素催化价值端。我们认为调整虽有延长,但恰好给市场风格的均衡化提供催化。左侧机会将逐渐伴随三大不确定因素的陆续明朗而出现,右侧机会将在三大不确定性出清后推动市场修复的加速,调整过程之中是建仓良机。今年市场风格不会如2017年那么鲜明,但市场风险偏好将会提升一个层级,这是中国经济金融双出清曙光出现决定的。短期来看,周期品面临着终端需求弱化、供给增加、价格基数已经高企、春季开工需求等方面的疑虑,这就意味着从2017年四季度以来经济增长预期上修进程达到了需要实际进一步验证才能进一步演进的状态。相对而言,从业绩稳定性以及市场预期对政策仍维持敏感角度看,我们更加看好消费与制造业中TMT阶段性表现。周期看龙头右侧机会,金融地产随着金融出清进程的展开,全年看绝对受益。主题方面重点推荐海南旅游岛、5G、乡村振兴。

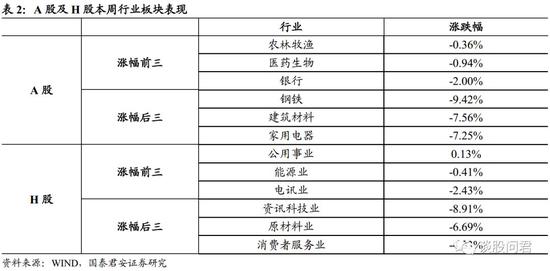

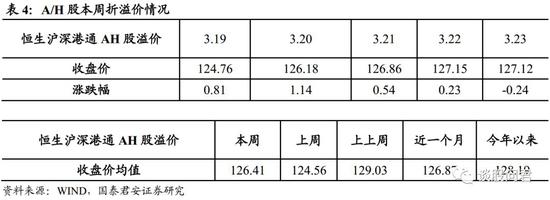

2. 周度复盘

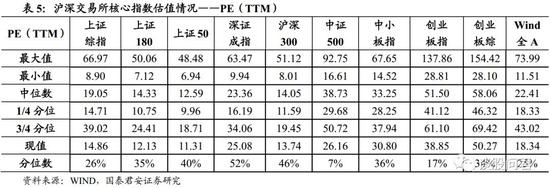

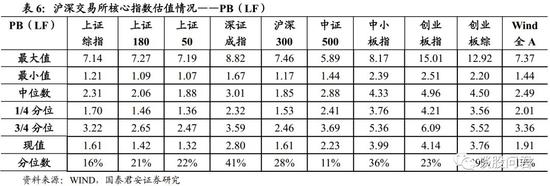

2. 估值情况

注:

[1] 风格板块采用中信风格类别划分和申万大中小盘指数。

[2] 分位数指现值所处历史区间位置,分布形态以历史数据为准。分位数越大,表明现值越接近 历史最高值。

[3] A股指数分位数时间区间是2000/1/4至今(部分股票指数是自2000年之后其设立开始)。

免责声明

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

责任编辑:郭春阳

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)