管涛:美元储备资产份额下降意味着什么

“美元是我们的货币,却是你们的问题”令各方受苦久矣。尤其美国现行政策,包括奉行丛林法则等,其会成为各经济体谋求摆脱对美元过度依赖的催化剂吗?日前,国际货币基金组织(IMF)发布了全球外汇储备数据,显示美元储备资产份额处于2016年底(美国现政府执政前)以来的低位。这似乎显露出全球经济进一步与美元脱钩的迹象。

不过,若从“美元储备资产的变化、美元指数的走势、外国投资者持有美国国债的变动”等情况分析,由此得出全球去美元化进程加快的结论,则为时尚早。

美元储备资产的下降与增加

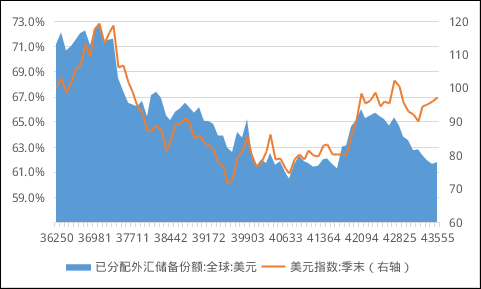

根据国际货币基金组织最新数据,截至2019年3月底,全球披露币种构成的外汇储备资产(占到全球外汇储备资产总额的94%)中,美元储备资产的份额为61.8%,较2016年底下降了3.53个百分点(见图1)。这虽比2018年底的份额略有反弹,但远低于上世纪末本世纪初高达70%几的水平(见图2)。

图1:全球披露币种构成的外汇储备资产构成(份额)(单位:%)

图1:全球披露币种构成的外汇储备资产构成(份额)(单位:%) 图2:全球披露币种构成的外汇储备资产中美元的份额(单位:%)

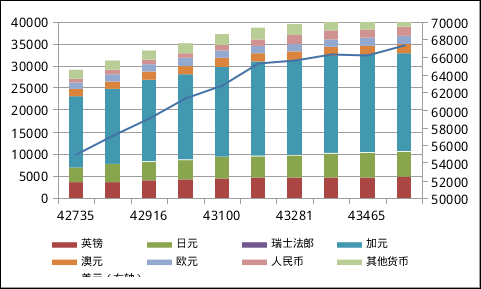

图2:全球披露币种构成的外汇储备资产中美元的份额(单位:%)事实上,美元储备资产份额虽有所下降,但无论从绝对额还是相对数看,美元储备资产依然增加较多。截至今年3月底,全球披露币种构成的外汇储备资产总额达10.90万亿美元,较2016年底增加了2.48万亿美元,增长29%。其中,美元资产余额达6.74万亿美元,较2016年底增加了1.24万亿美元,增长22%,略低于前述29%的平均增幅,却远高于同期全球外汇储备资产(含未披露币种构成的外汇储备)8%的增幅。美元资产增加额占到同期披露币种构成的全球外汇储备资产增加额的近一半(见图3和图4)。

只是由于基数原因,除瑞士法郎资产外,其他非美元资产的增速相对较快,导致了美元储备资产份额降低。如同期,人民币、日元、加拿大元和英镑储备资产持有额,分别增长了136%、71%、37%和36%,远高于美元储备资产的增速。第二大储备货币欧元资产也增长了28%,较美元资产增幅高出近6个百分点(见图4)。

图3:全球披露币种构成的外汇储备资产构成(余额)(单位:亿美元)

图3:全球披露币种构成的外汇储备资产构成(余额)(单位:亿美元) 图4:2016年底至2019年3月底全球披露币种构成的外汇储备资产变动情况(单位:亿美元;%)

图4:2016年底至2019年3月底全球披露币种构成的外汇储备资产变动情况(单位:亿美元;%)由于增长速度的差异,美元储备资产份额下降了3.53个百分点,而日元、欧元和人民币储备资产份额分别上升了1.28、1.10和0.88个百分点(见图1),成为美元储备资产份额下降的前三大受益者。但是,美元储备资产的现有份额仍高于2011年6月底的低点60.5%(见图2)。

人民币在全球外汇储备资产配置中的地位提升明显。截至2019年3月底,人民币储备资产达到2129亿美元,较2016年底增加了1226亿美元,翻了一番还多(见图3);人民币储备资产份额达2.0%,成为第五大国际储备货币,排名较2016年底首次披露人民币储备资产时上升了两位。

当然,这与排名第三、四位的日元和英镑还有较大差距,与排名前两位的美元和欧元(20.2%)更是不可同日而语(见图1)。因此,尽管纵向比,人民币国际化程度有所提高,但横向比,人民币国际化进程依然任重道远。在可预见的未来,人民币国际化应该主要是对第三四位储备货币的追赶,而非与第一二位储备货币的对标。

美元指数走弱

美元指数在国际市场走弱,也是美元储备资产份额下降的重要原因。外汇储备资产币种构成的变化,通常由交易引起的变动(即持有量的变动)及非交易引起的变动(包括汇率和资产变动引起的变动)两部分构成。

自2016年底到2019年3月底的两年多来,美元指数有涨有跌,累计下跌了5.0%(见图2)。在国际货币基金组织披露的7个非美元储备货币中,除澳大利亚元以外,其他六种货币兑美元汇率同期均有不同程度的升值,这意味着该币种的储备资产折美元的账面价值增加。

其中,欧元、瑞士法郎、英镑和日元储备资产的增长中,汇率因素分别贡献了20.5%、18.1%、17.4%和10.0%(人民币储备资产增长中,此项贡献率为3.5%)(见图5)。也就是说,在全球排名第二到四位的相关币种的储备资产(不含瑞士法郎)增长中,汇率因素的贡献率都在10%以上。七大非美元储备资产份额增加的3.42个百分点中(剩余的0.11个百分点是其他币种储备资产份额的增加),汇率因素合计贡献了0.42个百分点,占到12%。但这并不意味着外国央行主动减持了美元储备资产,而只是非美元折美元产生的估值变化。不排除如果美元指数反弹,这部分估值又会跌回去。2019年第一季度,美元指数上涨1.2%,显然对当期全球美元储备资产份额回升0.1个百分点是正贡献(见图2和图1)。

美国国债持有者之变动

而从外国投资者持有美国国债的变动情况看,亦难以得出外资大幅减持美债的结论。

根据外汇储备经营管理所谓安全、流动、盈利的“三性”原则,低风险、低收益、高流动性的美国国债(包括中长期国债和短期国库券,以下简称为美债),是各国美元储备资产的重要配置。因此,观察外国投资者持有美债情况,是判断美元储备资产份变动的一个重要风向标。据美国财政部统计,截止今年3月底,外国投资者持有美债合计达6.47万亿美元,较2016年底增加了4671亿美元。这表明外国投资者投资美债的热情不减。

需要特别指出的是,外国投资者持有美债余额增加,与外国央行进一步增持美债并非一回事情,切勿望文生义。其实,根据美国财政部月度国际资本流动报告(TIC)数据,同期,外国官方投资者累计净卖出美债3665亿美元,外国私人投资者净买入4785亿美元,外国投资者合计为净买入1120亿美元。

可见,过去两年多来外国央行总体是在减持美债,但美债作为核心资产同时也是避险资产,外国私人投资者依然对其青睐有加。外国官方部门减持,但外国私人部门增持,且增持量大于减持量,去美元化显然尚未成为大的潮流。外国投资者合计净买入1120亿美元与同期外国投资者增持美债4671亿美元之间相差3551亿美元,是外国投资者持有美债的估值正收益,约相当于同期持有美债平均余额的5.7%。鉴于央行美债投资的平均久期较长,而本轮美联储加息周期中,美债收益率的结构是短端利率上升快于长端利率,甚至出现长短端利率倒挂,央行持有大量中长期美债出现市值重估的正收益也在情理之中。从这个意义说,哪怕央行主动减持美债,其持有美债的降幅也一定程度会被估值正收益所抵消。其他币种的储备资产变化也存在类似的估值效应(包括在图五“其他因素”的影响中)。

此外,即使央行减持美债,也不意味着央行减少了等量的美元储备资产。据美国财政部统计,2016年底至2019年3月底,外国官方投资者累计净买入美国政府机构债券1573亿美元,累计净卖出美国企业债和股票分别为75亿和66亿美元,合计净买入非国债美国证券1432亿美元。

(作者管涛为武汉大学经济学博导、董辅礽讲座教授)

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。责任编辑:张国帅

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)