相关阅读:

A股今日“入摩” 成分股调整为226只

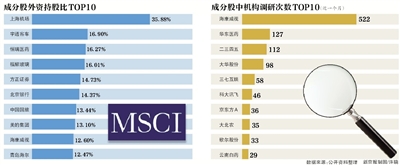

新京报讯 (记者王全浩)5月31日,上交所举行A股纳入MSCI启动会。A股将于6月1日正式纳入MSCI指数,最终纳入的成分股将有226只。

MSCI,即摩根士丹利资本国际公司,也被译为明晟公司,是美国著名的指数编制公司,目前全球影响力最大的指数提供商之一。A股被纳入MSCI,标志着中国金融正在加快融入全球金融体系。

5月31日,A股三大指数上涨,沪指涨1.78%,报收3095点;深成指收涨1.88%,报收10295点;创业板涨1.01%,报收1743点。

“入摩”前夜,5只停牌股被踢

在即将纳入MSCI之前,MSCI连续发布临时公告,披露相关指数的股份调整结果,对纳入MSCI的中国A股成分股进行了调整。最终,MSCI将纳入的A股成分股调整为226只。

MSCI5月30日发布临时公告表示,东方园林、海南橡胶、中国中铁、太钢不锈、中兴通讯等5只股票将暂时不被纳入到MSCI中国指数,也将从MSCI A股全球通指数和MSCI中国A股大盘指数剔除。这些个股截至5月30日仍在停牌。

港交所调整互联互通北向渠道标的的公告显示,西南证券、海南橡胶、上海建工这三只股票将于2018年6月11日被调出沪股通标的,届时投资者将可卖不可买。此外,皖新传媒被新添入成分股。

新加入的皖新传媒主营出版、发行业务。今年一季报显示,皖新传媒营业收入为22.57亿元,同比增长16.61%,净利润为6.58亿元,同比增长5.34%。

根据MSCI交易停牌规定,无论成分股在6月1日之前是否恢复交易,MSCI都会延迟将其纳入指数。此前,MSCI公布的实施细则显示,MSCI自2017年11月开始进行日度跟踪。一只股票一旦连续停牌天数超过50天,将在提前2个工作日提醒后立即被剔除出指数,而且至少未来12个月内都不会重新纳入。

A股纳入MSCI促进金融对外开放

去年A股将被纳入MSCI的消息公布后,证监会予以“点赞”的回应。

去年6月21日,证监会称,“我们赞赏MSCI做出这一决定。A股纳入MSCI指数,这是顺应国际投资者需求的必然之举,体现了国际投资者对我国经济发展稳中向好的前景和金融市场稳健性的信心。我们对此一直是乐见其成。中国资本市场必将以更加开放的姿态欢迎境外投资者。”

5月19日,证监会副主席姜洋发表演讲时表示,证监会将统筹做好A股纳入明晟(MSCI)新兴市场指数相关后续工作。

据上证报报道,MSCI主席兼首席执行官表示,目前国际投资者对中国在海外上市的公司已经非常熟悉,这也是他们很热门的投资选择,但对A股市场还不够熟悉,需要有实际交易经验,才能够对这个市场有深入了解,并建立投资信心。

他预测A股正式纳入MSCI将为中国资本市场带来源源不断的资金,未来会有更多国际资本进入中国市场。

■ 延展

1 机构预估将带来500亿元海外资金

MSCI旗下各项指数已成为国际投资的风向标,一只股票被纳入某一重要的MSCI基准指数,意味着可能带来相当可观的被动买盘。根据MSCI官网数据,目前全球排名前100家的资产管理者中,有97家是其客户。

此次A股“入摩”会带来多少资金?目前机构主流看法认为,预计首阶段会有500亿元流入A股市场。

MSCI数据显示,跟踪MSCI新兴市场指数以及全球市场指数投资的资金大约分别在1.6万亿和3.2万亿美元。另外,新兴市场指数所跟踪的标的,约占MSCI的全球市场指数所跟踪标的市值的12%,据此可以推算出大约有500亿人民币的资金可能会因跟踪MSCI指数而“被动买入”A股市场。

兴业证券策略分析师王德伦测算,基于2.5%的纳入比例,或将有90亿美元(约合572亿元人民币)的资金流入;基于5%的纳入比例,或将有180亿美元(约合1145亿元人民币)的资金流入。申万宏源测算,按照5%的市值纳入因子,2018年被动增量资金可能达到1000亿元左右。

东方证券持不同观点,其认为首阶段增量资金涌入有限,考虑到主动管理型基金并不一定会“被动”买入,该机构认为预计流入200亿元。

2 成分股或成投资参考股票池

市场多数券商机构认为,加入MSCI或将推动A股走出偏暖行情。

银河证券认为,随着A股纳入MSCI进入倒计时,行情可观,而基本面扎实、盈利增速稳定的蓝筹股将是被动配置的首选。中长期而言,宏观经济韧性强劲,企业盈利向好,未来行情可期,在基本面支撑下中长期依然坚持乐观态度不变。

该机构建议投资者配置具有修复机会的优质“新蓝筹”,如军工、新能源,以及有业绩支撑的消费成长股。

前海开源基金首席经济学家杨德龙认为,MSCI新兴市场指数的成分股公布,也相当于给国内投资者提供了一个可供参考的股票池。这个股票池是外资根据他们的选股标准来选择的一个投资组合,投资者可以从这次公布的成分股中选择一些优质的个股进行配置。

武汉科技大学金融证券研究所所长董登新认为,在欧美牛市站上巅峰并且即将下山时,A股市场却仍处在相对安全的“半山腰”位置,此时MSCI将A股正式纳入其成分股,必将发挥重要的引导或示范的作用,或可率领国际资本转战A股,并将A股市场作为国际资本的安全港或避风港。

■ 背景

四次闯关终被纳入

A股纳入MSCI曾经四次扣门,前三次,MSCI都将A股拒之门外。

2013年A股积极争取被纳入MSCI指数,这是中国A股的第一次闯关,不过2014年6月首次被拒绝。MSCI给出的原因是,当时中国的配额制度还有太多限制,难以将A股立即纳入主流的指数系统。

一年后的2015年6月10日,MSCI表示,中国A股暂不纳入MSCI。MSCI在公告中列出了关于纳入A股的讨论中涉及的三大顾虑,包括仍不能可靠地获取额度,资本流动仍有限制以及海外投资者的实际权益问题。

2016年6月15日,MSCI第三次拒绝A股的理由则是,A股仍存在以下问题:QFII每月资本赎回不超上年净资产20%的额度限制尚存;中国交易所对涉及A股的金融产品预先审批的限制未解决;QFII额度分配、资本流动限制进展、交易所停牌新规仍需时间观察。

此后,证监会逐步修改停复牌制度等,并推出深港通等制度以符合MSCI要求。

2017年6月21日,MSCI表示,纳入A股的决定在MSCI所咨询的国际机构投资者中得到了广泛支持。这主要是由于中国内地与香港互联互通机制的正面发展,以及中国交易所放宽了对涉及A股的全球金融产品进行预先审批的限制。此两项进展对提升中国A股市场的准入水平起到了积极的影响。

责任编辑:李锋

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)