推荐阅读:

又是一年315,“飞单”问题再成维权焦点。

百万基金理财产品投资收回无望

近期,一名投资者(马某)向媒体爆料称,此前,美股上市公司诺亚财富的理财师张某通过接“飞单”的形式,向其销售了两款非诺亚财富发行基金理财产品,一只名为“中智环保”,一只名为同盈AET收购基金理财产品。

其中,第二只同盈基金产品的交易,发生在理财师张某通过与马某进行拼单投资“中智环保”取得信任之后。但这只基金理财产品并未能如期兑付。

公开资料显示,诺亚财富成立于2007年,是一家在美国纽交所上市的公司,其所在的行业为资产管理与托管银行,其主要向客户提供资产管理服务。

据悉,2016年1月15日,马某以106万的价格,从张某处购买了深圳同盈股权投资基金管理有限公司发行的同盈AET收购基金理财产品,收益率17%,到账期一年。两人以邮件和快递的方式完成了沟通和合同签署。

在完成同盈基金产品交易八个多月之后,马某通过诺亚(苏州)财富管理中心发来的一条短信才得知,此前对接自己的诺亚理财师张某因在职期间进行“飞单”业务被辞退调查,上述两款产品即由其推介的非诺亚产品。

后来,随着同盈基金被曝资金链断裂,以及涉嫌非法吸收公众存款被立案调查,马某在向其维权几乎无望的情况下,认为依据2月份彼时的银监会对银行业金融机构以及相关的适用金融单位下发的关于规范工作人员行为管理的相关政策征求意见稿,接“飞单”的理财师张某和诺亚财富应该要负担责任,并在315全国消费者保护日即将到来,以及北京两会正在召开的时候,也向证监会方面再次进行了举报,并表明了这一主张。

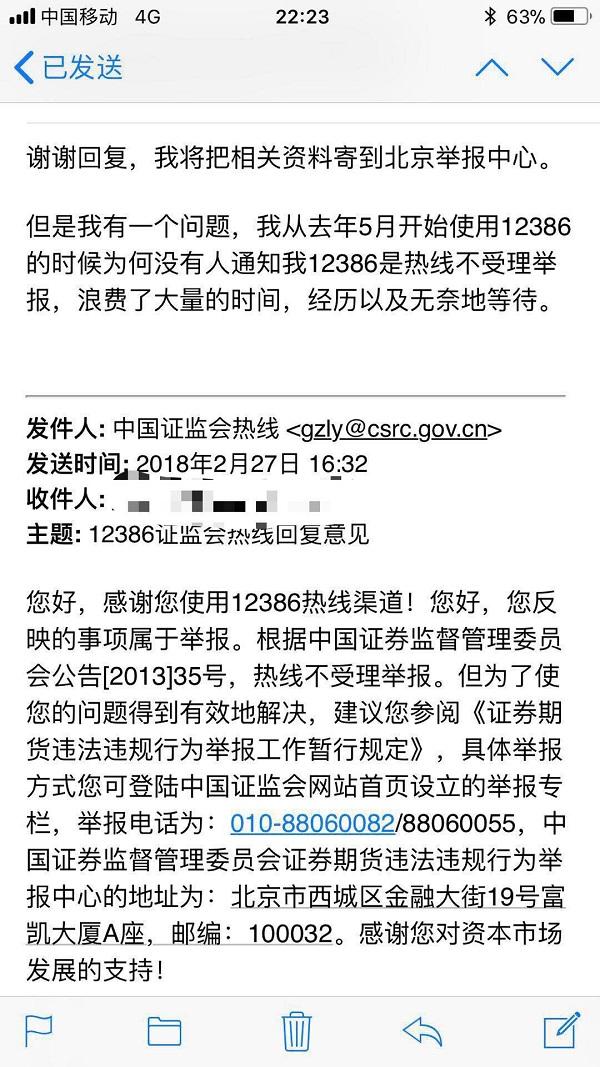

据悉,在2017年5月19日,马某就已经向中国证监会进行了举报,随后中国证监会将投诉移交给了上海证监局处理。当时的6月份,证监局曾就此事项来诺亚财富进行了问询。但从马某向媒体提供的其与证监会方面进行邮件沟通的内容来看,其对证监会方面的一些处理细节还存在不满的地方。

新政下理财师张某要担责吗?

新政下理财师张某要担责吗?2018年2月11日,银监会发布了《银行业金融机构从业人员行为管理指引(征求意见稿)》,该意见稿中所提到的银行业金融机构是指在我国境内设立的商业银行、农村信用合作社等吸收公众存款的金融机构及政策性银行。并提到,在我国境内设立的金融资产管理公司、信托公司、财务公司、金融租赁公司以及经国务院银行业监督管理机构批准设立的其他金融机构也适用该规定。

该意见稿明确表示,从业人员不得销售或推介未经审批的产品,不得代销未持有金融牌照的机构发行的产品,不得利用职务和工作之便谋取非法利益,未经监管部门允许不得向社会或其他单位和个人泄露监管工作秘密信息等。银行业金融机构对本机构从业人员行为管理承担主体责任。《银行业金融机构从业人员行为管理指引(征求意见稿)》的意见反馈截止时间为2018年3月10日。

日前,媒体网站联系到张某时,其表示,在购买理财产品时,马某已经知晓该产品并非出自其所在的诺亚财富,现在投资没法收回,马某应该找的是同盈基金而不是诺亚财富。

虽然张某关于马某是否知晓基金产品并非由诺亚财富发行的说法,与其曾公开出具的声明一致,但据马某后来在与张某进行沟通的过程中录下的录音资料,按马某向媒体提供的说法,张某承认就此对其有所隐瞒。

马某向媒体称,当时在签合同的时候,其也注意到了该理财产品买卖合同上的签章并非是诺亚财富的,但由于之前其在张某手上买过一款名为“中智环保”的产品并未出多大问题,因此,当时其对该签章并非诺亚并没有产生什么怀疑。

感到有疑问的是,承诺的17%的收益率有点高,因此,当时其就此向张某咨询,张某回复称,诺亚的项目风控很好,一般100个项目里面只会选一到两个,马某便据此认为,如此严格的项目风控管理,再加上被抽取两个点的管理费后,投资者拿到的15%的收益其实也还合理。

对于在该事件中,理财师张某本人是否应该担责,日前,北京市东方恒信律师事务所律师蔡正猛向媒体称,上述新政并未针对银行业金融机构从业人员的“飞单行为”要求银行业金融机构及其从业人员承担连带责任,并且,根据《合同法》的原则,合同具有相对性,一般只能向合同相对方主张权利,而无法向经办业务员主张权利,因此,其认为在该事件中,理财师张某并不需要担责。

蔡律师还提到,主体责任不能作扩大解释。从业人员接飞单承担责任没有依据,属于从业人员的私人行为,金融机构也无法承担责任。当事人与其他金融机构签订的合同是其真实意思表示就有效,理财本身就具有风险。

诺亚财富创始人、执行董事,诺亚正行总经理章嘉玉此前曾向媒体表示,张某违规“飞单”被发现后,诺亚第一时间对其所有工作账号、邮箱等予以了查封、并短信通知其所有客户,2016年9月30日予以辞退、10月12日全集团通告对张琴的违规行为处分,除此以外,诺亚财富已向中国基金业协会提交了其违纪行为。

新政下诺亚财富要担责吗?

新政下诺亚财富要担责吗?媒体网站曾试图联系诺亚财富方面的官方发言人,但最终无果。在与诺亚财富公关总监进行沟通时,其表示,在该事件中,诺亚财富并没有责任,关于员工张某接“飞单”的事情也已经进行了严肃处理,当被问及在上述新政下,诺亚财富对此事新的回应是什么样的时候,诺亚财富方面却称,该事件已经过去,并也得到了处理,并不希望重提,被屡揭负面对其来说并不公平。并提到,政策规定应该都是遵守“新老划断”的原则,对于在该政策出台前发生的上述事件,诺亚财富或许并不需要担责。

近日,媒体网站就此咨询法律专业人士的看法,有律师称,虽然诺亚财富归证监会管辖,但是银监会的上述新政,根据法律上的同案同判、类案类判精神,也可以被类比应用到对其的管理,在该事件中,张某向马某销售基金理财产品的情况,已经构成了表见代理(指虽然行为人事实上无代理权,但相对人有理由认为行为人有代理权而与其进行法律行为,其行为的法律后果由被代理人承担的代理)关系,马某可以向诺亚财富进行追责。

中国银行业协会的赵成刚也向媒体网站表示,“机构行为在服务中体现为从业人员的具体行为,如果是员工行为失当,机构也应该担责,从合规角度,从消费者保护角度都应该是如此”。

根据中山大学法学院教授王红一早年发表在《检察日报》上的一篇文章,其认为,银行“飞单”事件频发,暴露出银行内控制度存在问题,银行责任无从推卸。2017年,根据当时《法制日报》的相关报道,法律专家认为,彼时民生银行支行行长出售虚假理财产品的行为,属于表见代理,其不良后果应由民生银行总行担责。

然而,根据2017年2月的一篇报道,彼时,一位孟女士也是在买理财产品时遇到了飞单,其以“表见代理”为由起诉银行,但却被法院以其当时所签合同的相对方和款项汇入账户均非银行为由,予以驳回。

前述的中山大学法学院教授彼时在那篇文章中还提到,“银行员工做‘飞单’,为的是佣金不菲,客户之所以被‘飞单’击中,是其承诺的收益率超常规,各有所图。看似自愿的交易之所以能够达成,离不开银行这块金字招牌”。

“一旦‘飞单’事件发生,实践中常见的是银行马上撇清自己——称从未代理过相关理财产品,员工所为与本行无关,并将涉案员工开除了事。也有少数银行,因顾及声誉私下对客户进行补偿。可以预见,在理财产品‘刚性兑付’被打破之后,受损害的客户将会更多针对有偿付能力的银行进行维权”。

公开数据显示,2017年,诺亚财富整个集团实现的销售净收入达28.3亿元,同比增长12.5%;归属于股东的非GAAP净利润为8.64亿元,同比增长19.5%。其中,财富管理板块的产品募集量达到1174亿元,同比增长15.8%;资产管理板块的管理规模达到1483亿元,同比增长22.6%。资产管理板块下属的私募股权投资产品的管理规模达到869亿元,同比大增50%。

责任编辑:谢海平

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)