【金融曝光台315特别活动正式启动】近年来,银行卡被盗刷、买理财遇飞单的案例屡见不鲜,金融消费者维权举步维艰,新浪金融曝光台将履行媒体监督职责,帮助消费者解决金融纠纷。 【在线投诉】

新浪财经讯 7月14日消息,由扑克财经和扑克投资家主办的2018下半年扑克投资策略论坛在上海浦东嘉里大酒店召开。本次峰会以“转折的微光”为主题共同探讨中美贸易战背景下,全球经济及大宗商品市场将何去何从?内容不仅包含宏观、大类资产配置,还将囊括原油、有色、黑色、农产品、化工等大宗商品的投资策略分析。新浪财经全程参与直播。

深圳凯丰投资管理有限公司能化基金经理周欣晓卉出席论坛并发表主题演讲。

深圳凯丰投资管理有限公司能化基金经理 周欣晓卉

深圳凯丰投资管理有限公司能化基金经理 周欣晓卉周欣晓卉表示,对于商品期货市场和股票市场,从赚钱的角度来看,期货市场赚的钱就是别人亏得,股票市场则可以大家一起赚。因此商品期货市场只能赚Alpha的钱,股票市场既可以赚Alpha也可以赚Beta的钱,从价值和交易锚定方面来看,期货市场交易锚定主要靠供需背景、现货报价、库存以及基差,而股市交易锚定是估值,因此期货是一阶导,股票是二阶导。

以下为文字实录:

大家好!非常感谢给我这个机会,今天我和大家分享于混沌中找寻有序工业品研究实践!

我其实是一个科幻迷,小时候我就知道蝴蝶效应是什么,是美国一个气象学家在做气候模型时调整的小参数,出现了巨大的偏差。我工作了之后才知道蝴蝶效应原来也是经济学效应一个重要的现象。其实在投资很多时候,我们面临的都是和蝴蝶效应类似的混沌的局面,怎么在一片混沌当中找到相应的蛛丝马迹,确定其中的关联性,这需要我们用不一样的眼光看事物。

今天我和大家探讨过去两年当中,凯丰在工业品投研过程当中的思考和实践,因为我很多领域不是特别专业,只是我今天开的脑洞会比较大一些。今天由我带大家一起畅想一下。

今天讲的内容分四块,第一是商品市场和股票市场的理解,第二个是完备工业体系的意义,第三个是我的一些小案例,第四个是我对未来的一些期望。

第一部分为什么要讲商品和股票?我自己做商品出身的,在座的很多朋友应该也是做商品出身的,其实商品和股票是有很多交叉研究的领域,而且有很多可以互相验证的投资机会,其实做商品的人做股票是非常有优势的。

首先讲一下我对商品研究要素的理解,其实就是落脚在供需平衡表,大家可能会做,但是没有深究其中的含义,我自己是把供需平衡表的供应、需求、成本和利润拆开,实际上我们是从宏观和微观两个维度评估供需平衡表的,比如供应端从微观视角看是检修和产能投放,宏观视角来看,我们会看到经济周期,产能周期以及基于此衍生的一些行政政策和手段。比如供给侧改革和环保督查对供应端是不是有影响,从宏观角度来说肯定是有的。需求从微观角度来看,可以分为真实需求和统计需求,真实需求做微观自下而上谈需求,比如我把一个行业拆分成几个子行业之后加总。

每个产业链的环节可能不一样,有些只有两环,有些是五环,每个环节投资需求成本放大和萎缩效应应该考虑在里面,这里面又会衍生库存的概念,库存在不同背景下有时候是需求,有时候是供应,会对市场构成一个变量。宏观角度来讲,我从GDP乘一个乘数拍需求增速,另外从汇率、利率对市场的通胀预期,决定投机需求意愿和合意库存,现在可能是3天,大家2014年四季度合意库存可能是5天,2016年四季度合意库存可能是10天,差异非常大。成本和利润,从微观视角是成本固定加成和合理利润,宏观来讲财政政策、行业政策会决定一个企业的财务费用、行业补贴和融资成本。股票方法论已经非常完备了,我自己觉得选一个好的行业赛道,再选好的公司。

我是做交易的,我觉得做一个品种的研究最核心的问题是搞清楚是怎么定价的,交易的是什么价格这是非常重要的。商品和股票一个是一阶导,一个是二阶导,显然二阶导更难一些。回归到供需平衡表的一些东西,商品估值相对比较好确定,还有一个相对价值,我们会涉及替代的东西,平衡表和市场有差异的也会把替代的量考虑进去。期货交易锚定包括当期、预期供需背景等等。股票价值相对学术来说界定得更清晰,有账面价值、市场价值和内在价值,股票估值有PE、PB、PEG等等。股票交易锚定是估值,市场看的可能是不同纬度和不同模型下的,估值难度更大。

商品和股票核心差异就是你想赚什么钱?alpha还是beta。商品你基本只能赚到Alpha,你赚的每一分钱都是从你的对手方那里扣出来的,你赚就有人要亏,但是股票你既可以有alpha也可以有beta。交易中心也提到了,商品我们做的是当下货币不远未来偏中短期逻辑,股票做的是长周期行业、企业的生命周期,是更长期的逻辑。

某种程度上商品赚不到长期牛或者长期熊的钱,但是股市在不同阶段是有不同周期交易热点的,成熟市场的成长型的行业也是可以具备数十年甚至更长的条件。估值难度已经说过了,杠杆率是接着交易周期的话题来说,商品波动率小而且回报率非常低,这就是为什么商品交易是带杠杆的,如果不带杠杆想在这个市场获得超额收益是非常难的。交易过程当中,往往因为放了杠杆而把风险放大了,获得了超额亏损。

从这个角度来说,交易结构上是非常需要注重细节的,而且因为我们有合约到期时间,有多空双方一对一的比例,商品的博弈性会比股票强很多。商品我们在做估值时有很清晰的锚定,每个阶段都知道我对还是错了,属于比较容易发现自己逻辑漏洞的资产,但是股票可能会有难度。商品本身还是零和和复合的市场,交易难度大于股票。

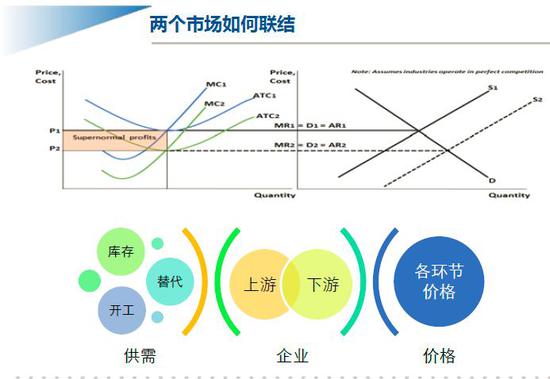

商品和股票两个市场怎么连接?我们内部经常说供需可以改变价格,但是这两个东西我自己的理解供需是必须经过企业和市场行为才可以传导到价格,上面的供需曲线一定要通过企业行为才可以落实一些闭环。我们在研究过程当中,对商品价格研究和企业行为的研究是同时存在,两者是互补的。对商品和股票研究并不冲突,我们研究工作当中,70、80%的活都干了,还差一小步,但是没这一小步就停留在一个领域。

本质还是说我们研究这个东西到底为了什么?肯定为了赚钱,投资的本质就是钱和货的关系。有广义和狭义,狭义就是有形商品,广义是大类资产,股市流动性宽裕、没有IPO、解禁了肯定涨幅大一点。商品很简单,供应偏紧,资金成本偏低,那么多囤一点货没有关系。理解了这个,其实就是相通的,你知道两个市场都是钱和货的关系,把握这个度就好,研究工作上如果我们发现这个市场我们能理解,另一个市场我们也是可以理解的。你发现其中一个市场有机会,就会发现另外一个市场有一个共振性的机会,可能这个蛋糕会更大一些。

做研究时,载体越多,会赋予研究更高价值和变现可能,这是从研究和交易角度来说。这个在中国会比全球其他市场更加有效,因为中国是具有非常完备的工业体系,金融市场可能不一定是现在全球最成熟的市场,但是工业体系是全球相对来说比较完备的。完备的工业体系对于投资来说,意义是非常非常重大的。我讲一下我对这个的理解,到第二部分。

第二部分,完备工业体系的意义。这是我们做好投资一个非常重要的基础,现在我们国家工业集群化和规模化效应已经非常高了,使得我们对很多品种的监控就变得非常有价值。尤其在一些品种是这个行业副产品,有可能是另外一个行业敏感指标的时候,吾之砒霜,彼之蜜糖,你可能看的是这一面,他可能看到的是另一面,你就有信息不对称的优势,再去做交易就可以赚到这一部分不对称的钱。

这是我们内部讨论时列的一个图。前两年我曾经非常迷惑,万众创新和新经济到底是一个样的东西?是不是有了新经济就不需要传统工业了,这张图就很好的解释了我的疑惑,左下角是底层的石墨、硅、铁、铝,金、银、石等等基础工业原料,底层很low的产品在传统工业体系下,路径是往左上角变成汽车、家电和建筑这一块的需求。现在很多路径是往新经济走了,比如氧化铝改性可以变成蓝宝石,变成手机使用的背板,70%蓝宝石的产能都在中国。石墨经过高温高压之后变成金刚石,金刚石用于机床切削,在精密生产过程当中,金刚石的作用也是非常大的。氢氟酸,回想我们小时候,家里用的很多电器都不是国产的,但是现在家里用的多是国产的,最早是源于氢氟酸这个东西。那个时候欧洲的一些大企业嫌氢氟酸生产过程当中有污染,把这块工作给了中国,中国接触氢氟酸之后又开始研究压缩机,研究压缩机之后我们国内ABS,PP等工程塑料起来了,后面冰箱、空调等等国产普及率是这样一步一步提升,全面取代了欧洲品牌。我所说的是商品纬度。

股票纬度,从这个过程当中催生了美的、格力等企业。有人说,中国所谓的创新是集中在一个巨大的人口基数之上,其实美的现在不仅仅是一个国内的优秀企业,完成收购后已经变成了全球性优秀企业,我自己认为没有大是不可能有强的,底层工业体系的迭代,从这个路径变到这个路径,是可以创造出更有价值的产业的。

政策导向来看,今年山东省新出的新旧动能转换试点,基础化,链条化,智能化是一个长期规划,一旦逐步落地会让我们看到观测信号更加可信。

接下来我开始讲我的一些案例,一共有8个。

第一个从铜管到制冷剂。

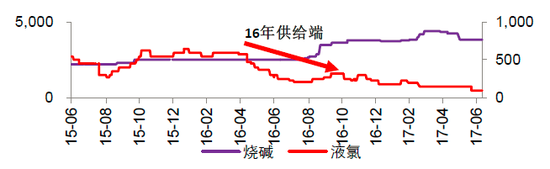

黄色的线是铜管企业开工率,铜管90%用于制冷行业,2016年尤其淡季11、12月开工率明显高于之前,我们就想这个信号意味着什么,空调需求增长是比较确定的,但是我们去研究相关的东西或者想变现似乎有一定难度,我们把问题考虑清楚,就延伸到了制冷剂这个行业。制冷剂是2017年出现了一轮爆涨。我放这个图,是因为制冷剂和烧碱和液氯价格有什么关系,烧碱在2016年下半年出现劈叉和氢氟酸有什么关系?

其实氧化铝,造纸在2016年下半年景气度非常高。氧化铝是烧碱一个很大的下游,烧碱和液氯,PVC要用到液氯0.85吨,会伴生很多烧碱。

烧碱价格往上走,带来液氯供应大幅度增加,这个过程当中PVC受环保影响供给受到影响,液氯价格出现大幅暴跌,市场没有地方处理液氯,做制冷剂的中小型企业生产的盐酸没有办法处理这个过程当中制冷剂的需求驱动,供应端受到压缩,所以出现了供减需增的局面。

第三个,铝用碳素到石墨电极。这个是石油焦产业链的流程图。

当时我们很担心石油焦会影响电解铝的阳极供应,但是我们跟踪过程当中发现针状焦先动,其实是和钢厂供给侧有关,大量拉动了石墨电极需求,但是石墨电极生产过程当中大概需要6个月,短期释放不出来,最高到了16万,这个算是比较经典的案例,我们最早初衷并不是由研究钢厂限产开始,而是研究铝的过程开始。

第四是聚酯企业向上游炼化延伸带来的戴维斯双击,2016年PTA利润扩张,聚酯利润扩张有些企业进军上游炼化进行全产业整合,可能做商品的人本身只会关注到上面三个。

从资本角度,做二级市场的会关注龙头企业向上游延伸,装置投出来综合利润会更有优势,经营更加平稳。这是在国家支持背景下,作为民营企业可以在未来和三桶油在炼化行业分一杯羹,市场就给了估值和利润双向提升的预期,这是股票里面的戴维斯双击,在市场得到了充分认可,17年四季度某些股票表现非常亮眼。

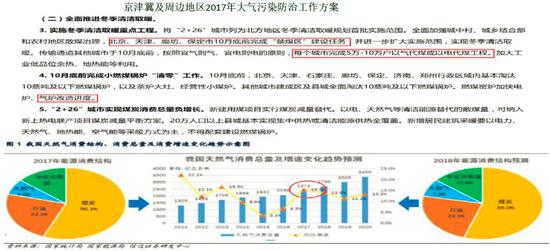

第五是煤改气推升HD管材、LNG、甲醇价格。去年一季度国家提大气污染防治方案,提到以气代煤,以电代煤的工程,二季度觉得管材、LNG和甲醇价格肯定会受影响。

我列的是HD管材,因为最开始我们不知道影响哪个管材,这是事后的结论,后面我横向对比了。这个图可以看到2017年天然气消费增速是这几年最高的。

这边是一个上市公司年报披露的信息,在京津冀地区煤改气改造工程得相关政策影响公司PE影响供不应求,我跟踪了几个公司我就发现敏感上市公司的指标应该确定在哪几个公司。甲醇价格也出现了保障,甲醇有一块是天然气供应的14%左右,同时需求端因为气不够,醇基燃料需求大幅度增加,也是供少需增的品种,这三个品种体现得非常明显。

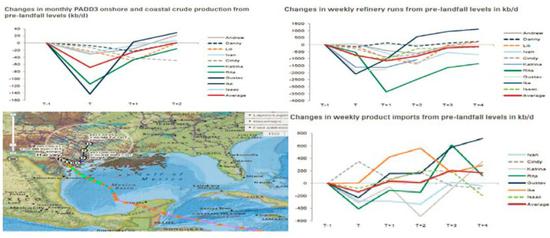

第六个是自然灾害对大类资产的影响。去年美国Harvey台风影响是这么多年来说非常严重的,当时登陆点是得克萨斯州,降雨量刷新了近60年的记录,休斯敦地区内涝当时非常严重。上面三个图分别是美国原油加工量,还有炼厂开工和成品油进口量的数据。

其实最直接的影响路径大家都是清楚的。龙卷风袭击,炼厂停工了,导致成品油裂解价差大幅度提升,导致WTI月间收窄,美国之外的炼厂开工提升,制成BW价差走扩。

还有一个事件市场关注度不够,我详细跟踪了那一个月的大类资产变化,下一次做这个情况我一定敢做这个投资组合,就是美国保险公司股票大跌,当时市场评估这次影响可能造成经济损失在400亿美元左右,这个绿色线就是美国保险行业股价大幅下跌。

从我自己理解来说,墨西哥湾在过去一百年当中,人口整整增长了4倍,沿海地区包括中国也是同样的道路,沿海地区的财富集中,导致经济体、工业在自然灾害面前会更加脆弱,类似气候灾害对城市工业影响是不可忽视的。

第七个是工业气体、钢厂限产和光伏。左上角的图有一个核心,就是中间这个空气分离装置,以前我根本不知道空气分离装置是什么东西,我是去年跨板块看了一些东西之后才知道。以前我去调研化工厂可能只会看什么是储罐,什么是蒸馏塔,其实所有钢厂和化工厂还有周边一定有空分设备这样的东西,工业生产过程当中我们需要把空气分离提纯出我们所要纯度的气体,比如氧气、氮气和氩气,氧气、氮气占90%以上,氩气属于比较小的品类,在工业当中是一种惰性气体的存在作为保护气体,比如焊接当中的保护气体,硅片生产当中也是要用氩气作为保护气体。空分设备因为钢厂限产导致气体产量受影响,这个时候我们可以看到2017年光伏行业的大量增长,对氩气消耗非常大,这个时候我们发现氩气在过去两年限产都出现了巨大价格波动,这是从工业气体到钢厂到光伏链条的影响。

第八个是钛白粉传递乐观信号。这个图是钛白粉和房地产的关系。

从2016年下半年开始,钛白粉出口一直在持续增加,到了“一带一路”国家。2016年和发达国家国家相比,“一带一路”出口量和发达国家差距是在拉大的,钛白粉我们用来刷墙的东西,日常生活当中也会用到,牛奶中的增白剂也是钛白粉做的,当然是食品级的。

未来它可以给我们大宗传递一些乐观信号,“一带一路”国家人口是4594百万人,是发达国家的五倍多。“一带一路”是大宗商品未来主要增量,欧美需求边际的弱化我们要关注,但是要把目光更多投向“一带一路”的市场。

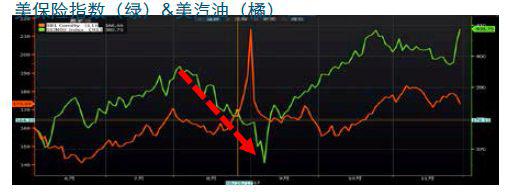

最近我也在关注人民币贬值和原油大幅访谈对航空股价双杀的影响,这是很难遇到的共振行情,大家做航空股都会评估美元资产负债,油价对你的成本曲线影响多少,实际上这种经典式的共振行情,不是很常见的,最近发生了,感兴趣的可以后面再交流。

第四部分,我对未来工业品市场的投资机会有非常高的期待。

这个是我入行时候就有的一张图,一直保存到现在,我到现在也不知道这是哪位老师做的,借用了。能化行业,庞大的体系对于我们来说是巨大的宝库,会渗透到你生活当中方方面面、衣食住行,比如钛白粉可以用来刷墙,也可以放在牛奶里面,网状的产业链结构,比如两个产品就是两个机会,四个产品组合就更复杂了,100个产品里面的投资机会就是倍数级的爆发。

我们国家其实在全球市场的份额是与日俱增的,这对于我们特别有利。2006年,我们可以看到欧洲在全球化工品销售额占比超过30%,北美24%,中国13%,2016年中国40%,北美15.7%,欧洲是18%,我们对关键产业链把控也会提升。

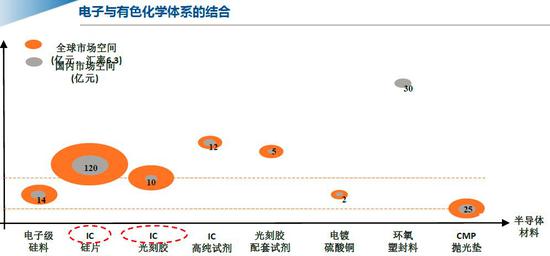

串联到前面的思路,传统化工原料怎么点缀在我们的新兴行业领域的,这里面可以看到电子行业相关的,我们所谓的有色化学工业体系,也穿插了很多基础原料,焦炭、甲醇、硫酸等等。全球市场空间和中国的对比,灰色的区域还是比较小的,而且我在观察市场过程当中发现,随着半导体投资热情的上涨,我们曾经在关注的一些传统的化工企业,已经通过自己内在的循环体系开始切入到半导体行业,磷化工和氟化工两个细分产业链。

我相信随着我们在全球市场所占的份额越来越大,曾经工业体系进行不停的迭代和更新一定可以创造更有价值的产业集群,如果我们把对于工业品体系当中关键产品和副产品的一些关系有效理解和应用,对于我们来说是更容易捕捉到更多基本面的机会,我们只要胆子稍微大一点,多去覆盖一些领域,多选一些好的赛道,可以为投资带来很丰厚的回报,我非常期待,谢谢大家!

责任编辑:张瑶

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)