半数机构吞食全行业九成利润!大鱼吃小鱼,这残酷一幕正在基金圈上演

作者: 吴晓婧 陆海晴

一份并不复杂的基金公司经营数据,却暗藏着行业发展的诸多“秘密”。

随着上市公司半年报披露完毕,多家基金公司2018年上半年的经营状况得以“曝光”。严监管时代,资本市场的生态也悄然改变,基金业加速“洗牌”,行业格局已大不相同。

强者恒强

从56家基金公司和4家具备公募牌照的券商资管上半年经营数据来看,2018年上半年共计实现净利润121.97亿元,同比增长近11%(可比数据)。

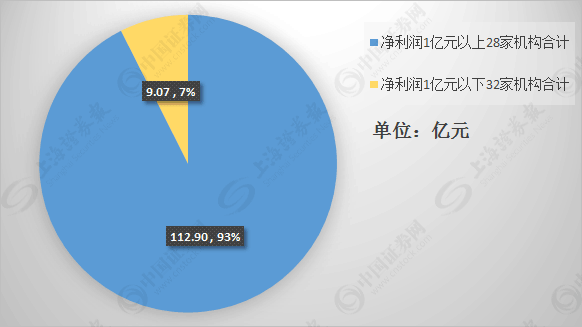

从上述数据来看,基金行业整体实现了稳健的增长。不过,表面的繁荣背后,实则暗流涌动。净利润超过1亿元的机构共28家,合计实现净利润112.9亿元,占60家机构净利润总和的92.6%。

近年来,随着中国经济增速稳中趋缓,大公司的竞争优势越发凸显,强者恒强的 “马太效应”在多个行业体现,公募基金也不例外。从数据来看,头部公司依然保持了强劲的盈利能力。

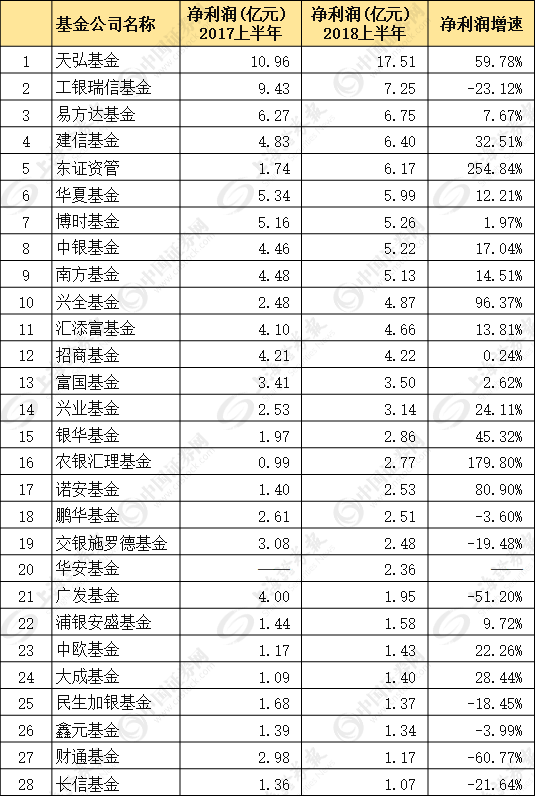

例如,天弘基金、工银瑞信、易方达、建信、华夏、博时、中银、南方等8家基金公司上半年均实现了5个亿以上的净利润。

在上述头部公司中,天弘基金上半年营业收入高达57.24亿元,同比增长42.62%,实现净利润17.51亿元,同比增长59.78%。高速增长的还有建信基金,上半年实现净利润6.4亿元,同比增长32.51%。

营收双降

在披露数据的60家公司中,有17家在上半年遭遇了营业收入和净利润的双双下降。其中,净利润同比下滑较大的有财通基金、申万菱信基金、中邮基金等公司。

如果仔细分析上述营收双降的基金公司,则能够反映出近年来资本市场与监管政策的变化,对基金公司所产生的巨大影响。

以财通基金为例,该基金公司今年上半年营业收入4.07亿元,同比下滑49.37%,上半年净利润为1.17亿元,同比下滑60.77%。

财通基金长期被市场称为“定增王”,但受到IPO提速、再融资政策及减持政策出台、资金供给端去杠杆等多重影响,定增市场的投资逻辑发生了变化,整体定增市场受到了较大影响。此外,由于近年来资本市场“黑天鹅”频出,财通基金旗下定增产品也频频踩雷。

申万菱信基金的营收双降,则一定程度上体现出分级基金政策的变化所产生的影响。据悉,该公司今年上半年营业收入同比下滑20.17%,净利润增速同比下滑45.44%。

申万菱信并不是分级基金规模最大的公司,但曾经依靠该类基金产品实现“弯道超车”,这家公司应该是对分级基金市场的变化感知最为深刻的基金公司。在经历了爆发式增长之后,分级基金最终难以摆脱走向消亡的命运。

中邮基金的营收双降,也颇为典型,该公司近年来遭遇业绩滑铁卢,投资标的频频“踩雷”,权益基金规模大幅缩水,中邮基金“一哥”任泽松,也于今年6月下旬选择了离职。

盈利前28家公司

(以上数据由上证报记者整理)

(以上数据由上证报记者整理)陷入亏损边缘

股市“寒冬”中,基金业贫富差距进一步拉大。对于一些小型基金公司,留给它们“弯道超车”的机会已然不多,生存状况越发艰难。

据统计,今年上半年,国金基金、方正富邦、先锋基金、浙商基金、九泰基金、东海基金以及江信基金等多家公司净利润均为亏损。

沪上一家小型基金公司总经理感慨,银行代销池的“白名单”,普遍将基金公司的公募管理规模设定在200亿元以上,即便是公司旗下基金近年来业绩不错,但由于整体规模没有达标,难以进入银行“白名单”,所以规模始终做不大。

规模难以做大,产品业绩还不错,又会遭遇行业挖角,一旦人才流失,又会陷入“恶性循环”。

还有基金公司人士认为,近年来基金行业的成本越来越高,尤其是人力成本以及各种系统的成本。

据悉,前几年,一家基金公司的资产管理规模只要达到百亿元,就能够实现盈亏平衡,而如今规模需要200亿元才能实现盈亏平衡。

值得注意的是,从上述遭遇亏损的公司来看,个别公司的规模已经超过200亿元,但货币基金占比过高。

种种迹象表明,近年来小型基金公司的生存空间被再度压缩,实现“弯道超车”的机会并不多,一批小公司始终难以避免在亏损边缘挣扎的局面。

责任编辑:常福强

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)