来源:新浪金融研究院(ID:sina_jinrong)

作者:杨群

近期,南京银行披露了上市银行首份半年报,总体资产质量表现稳定,资本充足率13.05%,核心一级资本充足率8.44%,相比去年末逼近监管红线提升了不少。

一个月前,南京银行遭遇了上市后最大一次定增被否危机,这让城商行资本金不足的问题曝光。此次被否蹊跷的是,农行和工行千亿定增、张家港行债转股以及贵阳银行、宁波银行优先股发行等均在先后通过了证监会审核。

一时间,南京银行定增被否因其强烈对比而引起市场关注,并受此利空消息影响,第二天南京银行股价暴跌4.21%。南京银行原定用于补足资本金的定增计划落空是何缘由,将产生什么不良影响,又将推出哪些应对措施?

资本充足率长期低迷

资本充足率长期低迷一直是掣肘南京银行发展的重要问题。为了补足资本金,南京银行自上市以来,在2007、2010、2004、2015、2016年五个年份先后进行了8次融资补血,共募集资金493.1亿元,全部用于补足资本金,提高资本充足率。

表1 南京银行融资情况

数据来源:wind金融终端

数据来源:wind金融终端然而,大规模、高频率的再融资补血依旧没有缓解南京银行资本金不足问题,资本充足率依旧处于低迷状态。尤其值得注意的是,南京银行在2015和2016两年内共进行了5次再融资补血,募集资金329.96亿元,占所有募资总额的66.31%,而这两年恰巧是城商行通过同业扩张增长最凶猛的时期。

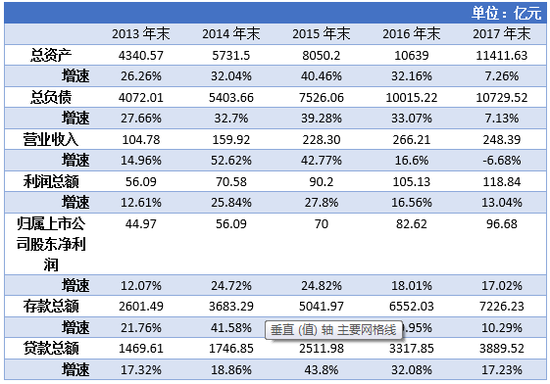

通过梳理南京银行近5年的年报数据发现,无论是总资产、总负债、营业收入、利润总额和归属上市公司股东净利润,还是存款总额和贷款总额,都呈现高速发展态势,尤其是2013、2014、2015、2016四个年份增速都保持两位数增长。长期高速度扩张业务对南京银行的资本金是个不小的压力,这或许是其资本充足率长期低迷的重要原因。

表2 南京银行近5年年报数据

数据来源:choice金融终端

数据来源:choice金融终端再对比原中国银监会发布的《商业银行资本管理办法(试行)》规定(下称《资本办法》)(见表3)和南京银行近四年资本充足率和核心一级资本充足率(见图1)的数据可以看出,南京银行的资本充足率一直处于红色预警状态,尤其是核心一级资本充足率并十分不理想,2017年末甚至逼近监管红线。

表3 我国银行业资本要求具体标准

资料来源:《商业银行资本管理办法(试行)》

资料来源:《商业银行资本管理办法(试行)》 图1 南京银行资本充足率(数据来源:wind金融终端)(单位:%)

图1 南京银行资本充足率(数据来源:wind金融终端)(单位:%)定增被否原因扑朔迷离

2017年8月,南京银行发布非公开发行公告拟发行140亿元,发行对象为五名特定投资者,分别为南京紫金投资集团有限责任公司、南京高科股份有限公司、太平人寿保险有限公司、江苏凤凰出版传媒集团有限公司、江苏交通控股有限公司。本次非公开发行所募集资金同样将用于补足南京银行的资本金。

不同于以往融资获批,本次非公开发行股票在获得去年11月被江苏银监局通过后,今年7月又蹊跷地被证监会否决了,其中原因不明引起了业内猜测,南京银行半年报中亦没有予以解释。不过据南京银行上半年财报数据显示,核心一级资本提升至8.44%,已经得到了较大缓解,此次定增被否的影响或在下一季度财报数据中显现出来。

南京银行长期低迷的资本充足率将对其产生诸多不良影响。为了达到《资本办法》的监管要求,南京银行未来有两种途径提高资本充足率,一是将资产更多地配资在低权重的资产上(如债券),或者收缩信贷规模;二是去寻求更多其他的融资手段(如配股或增发新股、发行优先股或可转债等),而这两种手段产生的影响还需要具体考量。

不过,南京银行资本充足率问题似乎暂时得到了缓解。根据上半年财报数据显示,南京银行资本充足率13.05%,核心一级资本充足率8.44%,相比于2017年年末的数据均实现了提升,但依旧低于去年同期和年末水平。

中银国际研报分析原因称,南京银行应该多措并举来提高资本充足率,一是控制规模增速,中报数据显示上半年总资产和总负债增速分别为4.6%和4.47%,相比前几年增速已经下降到个位数;二是转型轻资产低消耗模式,这同样在财报数据中得到体现,2017年同期、2017年年末和今年上半年,南京银行的总资产和总负债增速降至个位数,并且2017年同期营业收入出现17.04%的负增长情况下,利润总额和归属上市公司股东净利润还保持增长态势,这说明南京银行经营管理资产水平在提升,这或是促进资本水平回升的两大原因。

城商行陷入资本困局

随着银行业监管逐渐升级,对商业银行资本管理更加严格,以及资管新规使得银行表外资本陆续回表,表内非标穿透至底层资产,加速了银行的资本消耗。

根据A股城商行半年报数据显示,资本充足率普遍在11%-14%之间,核心一级资本充足率在8%-11%之间,一级资本充足率在9%-12%之间,同比去年年末及同期的数据,大多数银行均实现了三降,可以发现相较于二级资本,城商行的一级资本,尤其是核心一级资本的补充压力会非常大。

图2 A股上市城商行资本充足率(数据来源:wind金融终端)(单位:%)

图2 A股上市城商行资本充足率(数据来源:wind金融终端)(单位:%)对城商行资本金不足问题,华宝证券银行业分析师杨宇和蔡梦苑分析道,过去银行可以通过很多方式减少表内资本计提压力,导致资本充足率被高估。随着去杠杆、打破刚兑、上下穿透等监管要求的严格推进,以往被隐藏的资本占用将浮出水面,被高估的资本充足率也将回归。

面对当前严监管环境和资本困局,如何满足日渐趋紧的考核指标是所有银行都要考虑的问题,尤其是对于城商行来说,将面临更大资本考核压力,对资本补充也更加迫切。然而,在当前银行资本补充机制不通畅情况下,包括南京银行在内的众多上市城商行并没有太多补充资本金的方式。

一位业内资深人士表示,如果资本金得不到补充的话,中小银行要减少资本消耗,不一定要收缩资产规模,可以尽量选择低资本消耗的资产。但矛盾之处在于,低资本消耗的资产的收益相对较低,而中小银行负债成本较高,所以才会很困难。在银行内部,永续债和优先股都较火,但是永续债还没有银行真正去做,优先股则面临利率高风险大、利率低没人要的现状。

在此背景下,加快资本工具创新或将成为一剂良方。今年2月,原银监会联合四部委发布《关于进一步支持商业银行资本工具创新的意见》,提出扩宽资本工具发行渠道等四点意见。相比于权益性资本工具,债券性资本工具应用更广,这或将成为城商行破解资本困局的有利工具。

责任编辑:杨群

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)