在美国国债市场,短期债券利率本周出现与长债利率倒挂现象,为过去十一年来的首次。

周一,美国2年期、3年期与5年期国债出现倒挂。美国2年期国债收益2.8%,3年期国债收益率为2.81%,均高于5年期国债2.79%的收益率。而2年期与10年期国债的收益率之差也收窄到不足11个基点,为2007年以来的最低水平。

Bespoke的一项研究显示,此次收益率曲线倒挂可能是经济衰退的早期预警信号,就像1990年、2001年和2007年那样。

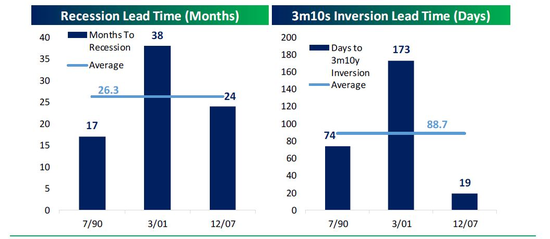

Bespoke称,在过去三次衰退中,三年期和五年期收益率曲线的第一次倒挂一般出现在衰退开始前的第17至第38个月之间,平均为26.3个月。

在这三次衰退中,3个月至10年期的收益率曲线平均在89天前(即19天至173天前)首次出现收益率倒挂现象。

回顾历史数据,如果算上本次收益率倒挂,美国自1954年以来,共出现了11次收益率倒挂现象。在前10次倒挂中,道指均出现了大幅下跌,而周二美股隔夜,道指也大幅下挫800点。

此前10次收益率倒挂发生之后,出现了9次经济衰退和1次经济放缓的情形。本次收益率倒挂是2007年以来的首次倒挂,因此也被市场视为了危机前夕的先行指标。

收益率曲线倒挂被视为经济衰退的标志之一。短债收益率高于长债,意味着长线投资的信心减弱,投资者对未来收益的期望下降。

关于本次利率倒挂的主要原因,市场主要认为是美联储加息推高了短端利率。今年以来,美联储已如期加息三次,期限利差持续缩窄。而近日美联储的发言“由鸽转鹰”,12月加息也基本板上钉钉,短期收益率持续走高,但市场并不认为美国经济增速能跟上,长端收益率亦难以同步跟上,倒挂由此出现。

美债利率普跌,可能与贸易形势进展有关。风险资产在中美贸易形势最新变动的影响下吸引力上升,令债券的配置需求下降。

周二,有“新债王”之称的DoubleLine Captial首席执行官Jeffrey Gundlach在接受路透社采访时表示,美债收益率曲线出现倒挂是美国“经济将要走弱的信号”,也意味着 “债市总体上不相信美联储此前2019年的加息计划”。

对于本次美债收益率倒挂,亦有分析师认为,投资者无需对此过度解读。

彭博援引QS Investors资管经理John Iborg观点称,仅仅是3年期-5年期美债收益率的倒挂,短期内并不会影响各类资产的表现;2年期-10年期和10年期-30年期美债的利差更受瞩目,它们对投资者和预期收益的影响也要更大。

本文来自华尔街见闻

责任编辑:张宁

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)