资管产品踩雷后仍正常销售 长江资管联手浦发银行(10.410, 0.10, 0.97%)“闷杀”投资者?

华夏时报(chinatimes.net.cn)记者帅可聪 陈锋 北京报道

打破刚性兑付是促进市场健康发展的必然要求,但买者自负的前提是卖者尽责。

近日,《华夏时报》记者获悉,由长江证券(6.640, 0.02, 0.30%)(上海)资产管理公司作为管理人,浦发银行托管代销的祥瑞系列产品因踩雷华信债造成巨大亏损,引发投资者质疑。

“我们必将追责到底。”多位投资者向本报记者表示,在今年3月华信危机爆发后,浦发银行5月仍在正常销售持有华信债的祥瑞系列产品,而彼时的华信债由于评级连遭下调其实已不符合合同约定。仅半年时间,这些投资者因此少则亏损数万元,多则亏损近百万元。

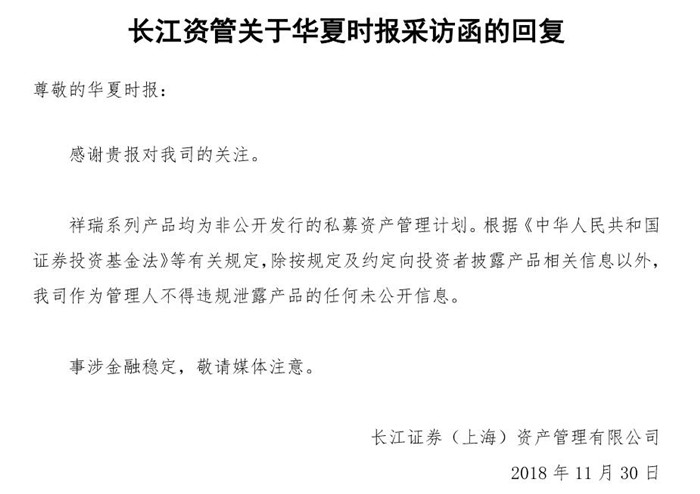

对此,长江资管回复《华夏时报》记者时称:“除按规定及约定向投资者披露产品相关信息以外,我司作为管理人不得违规泄露产品的任何未公开信息。”同时,回复函中还提醒:“事涉金融稳定,敬请媒体注意。”

踩雷产品竟正常销售

公开资料显示,长江资管是长江证券股份有限公司旗下全资子公司,截至2018年6月30日,该公司资产管理规模总计1472.86亿元;其中,集合产品581.07亿元,这起事件涉及的正是此类产品。

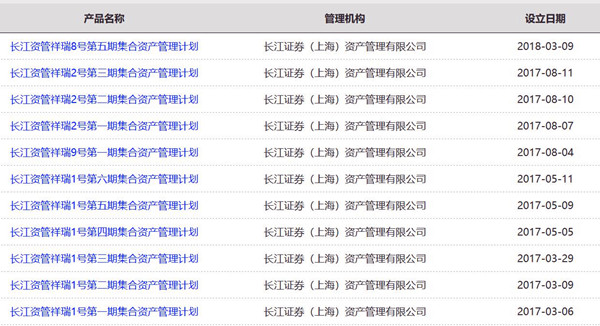

据中国证券投资基金业协会数据显示,长江资管祥瑞系列产品主要包括“祥瑞1号”(一至六期)、“祥瑞2号”(一至三期)、“祥瑞9号”一期等,设立之初合计规模近40亿元,涉及投资者上千人,这些产品均为无固定存续期限的固收类产品。

《华夏时报》记者看到的“祥瑞1号”第五期产品资料显示,集合计划原则上每6个月开放一次,开放期为每6个月结束后的首两个工作日。可知的是,除了设立于今年3月的“祥瑞8号”第五期产品,其余祥瑞系列产品此前均持有华信债。

今年3月1日,媒体报道中国华信实控人叶简明被有关部门调查,华信系公司因此遭遇“股债双杀”。上海华信当日在上交所发布紧急停牌公告,宣布公司发行并上市的“15华信债”、“16申信01”、“17华信Y1”、“17华信Y2”、“18沪信01”等共140亿规模债券全部停牌(至今仍未复牌)。

此后,随着危机的发酵,上海华信遭其委托的评级机构联合信用评级有限公司连续下调评级。截至今年5月4日,联合评级已将上海华信的主体长期信用等级及“15华信债”、“16申信01”等相关债券评级下调至“BBB+”。

然而,尽管华信债此时已经明显具备重大风险,但原本定位为“中低风险产品”的祥瑞系列产品在此后仍通过浦发银行正常销售。根据多位投资者证实,在华信债评级遭下调后,仍在销售的包括“祥瑞1号”四至六期产品,而此时的华信债评级其实已经不符合合同约定。

《华夏时报》记者看到的“祥瑞1号”5期产品合同显示,为维护集合计划委托人的合法权益,本集合计划投资于信用债债项评级不低于AA,投资于短期融资券债项评级不低于A-1,若无债项评级则主体评级不低于AA。

“进去就是认亏的”

作为半年开放一次的产品,“祥瑞1号”5期产品在今年5月8日、5月9日开放。该产品2018年一季度、二季度资产管理报告显示,在一季度与二季度一直持有50万张华信债“16申信01”。

接受《华夏时报》记者采访的数位投资者均为5月8日、9日买入的这款产品。半年时间,原本预期年化收益5.6%的产品亏损却超过了10%;其中,来自吉林的投资者卫权(化名)买入了700万元,亏损本金超过70万元,若加上原本预期的利息,亏损更是多达近百万元。

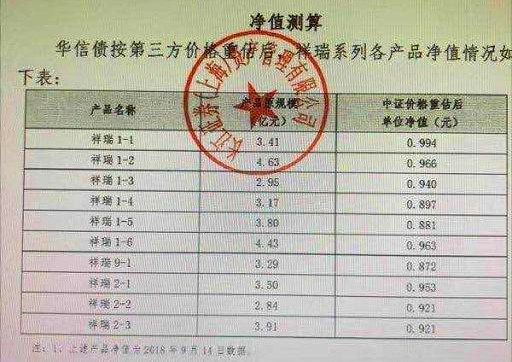

据了解,今年9月中旬,长江资管在华信债按第三方价格重估的基础上,对祥瑞系列产品的净值大幅向下调整。投资者提供的一则来自浦发银行内部的净值测算表显示,其中“祥瑞1号”四期、“祥瑞1号”五期、“祥瑞9号”一期的净值均向下调整了逾10%。

某公募基金的一位专业人士向《华夏时报》记者介绍,根据合同约定,管理人有权调整集合计划的净值,与股票型基金一样,在持有的股票预期有较大风险后,可重估股票价格进而调整基金净值。对于集合计划的投资者来说,遇到此类情况如果选择不赎回,债券违约的追偿若顺利,集合计划的净值也能回升。

不过,即便如此,对于一些投资者来说这仍难以实现。事实上,今年11月12日,在“祥瑞1号”5期即将开放的前几日,长江资管曾发布强制赎回公告,称根据合同约定,份额不足100万份的将强制赎回。这意味着,仅投资百万的客户如果不追加投资,就必须认亏出局。

本报记者还注意到,“祥瑞1号”5期的2018年二季度资产管理报告显示,该产品在今年5月的开放期买入份额近1.4亿元,而退出份额达到2.46亿元。另据合同约定,管理人可以以自有资金参与集合计划份额,参与份额不得超过集合计划总份额的20%。不过,记者未能了解到管理人是否有在此次开放期买入或赎回。

但有投资者就此质疑认为:“5月进入的投资者就是为他们前期进入者赎回买单,进去认亏的。”

到底谁在欺诈?

值得注意的是,有三位投资者分别向记者表示,从浦发银行方面获得的消息称,浦发银行否认知道长江资管“祥瑞1号”五期持仓华信债。

亏损超70万元的卫权对记者透露,今年9月中旬曾就相关事宜咨询浦发银行,然而浦发银行给其的答复是:“银行不知道此产品(“祥瑞1号”五期)持有华信债券,知道了肯定不会让客户买的。”不过长江资管方面就此却对其回应称:“3月1日华信债停牌后第一时间告知了浦发银行,是浦发银行经慎重研究后,确定没有问题才继续代卖的。”

“我想知道怎么做出的‘确定没有问题’的决定呢?明明有问题了,你也知道了,还不告知客户,浦发银行这是明显的欺诈。”卫权说。

“理财经理说他们不知道长江资管投的华信债,他们都不清楚,就卖给我们,这符合规定吗?这是欺骗。”另一位投资者称。

11月30日,《华夏时报》记者就相关质疑向长江资管发送了采访函,但该公司以不得违规泄露产品未公开信息及事涉金融稳定为由拒绝正面回复。该公司在回函中表示:“祥瑞系列产品均为非公开发行的私募资产管理计划。根据《中华人民共和国证券投资基金法》等有关规定,除按规定及约定向投资者披露产品相关信息以外,我司作为管理人不得违规泄露产品的任何未公开信息。”

浦发银行则在回函中称:“作为代理销售机构,依据代理销售协议履行了代理销售职责。为了切实维护产品持有人的利益,我行成立了总分行应急工作小组,一直敦促产品管理人积极寻求合理解决方案。同时,根据产品管理人提供的《长江证券(上海)资产管理有限公司关于旗下产品所持有的债券估值调整的提示性公告》以及相关产品开放的提示公告,就产品持有债券估值调整情况及开放情况均及时向投资者进行了披露。”

浦发银行称,“我行将继续密切跟进事件进展,根据产品管理人提供的相关信息,及时向客户披露,保护投资者合法权益。”

对此次事件,本报记者将继续跟踪报道。

责任编辑:秦岭 主编:夏申茶

(本文来自于华夏时报网)

责任编辑:张文

![[嘻嘻] [嘻嘻]](https://n.sinaimg.cn/commnet/2018new_xixi_org.png)

热门推荐

超157亿元!饺子登顶中国导演票房榜,仅靠《哪吒之魔童降世》《哪吒之魔童闹海》两部作品 收起超157亿元!饺子登顶中国导演票房榜,仅靠《哪吒之魔童降世》《哪吒之魔童闹海》两部作品

- 2025年02月15日

- 02:31

- APP专享

- 扒圈小记

1,583

1,583

安东·尼尔曼:谈判已经开始,但乌克兰不是主要玩家

- 2025年02月15日

- 05:34

- APP专享

- 扒圈小记

1,231

1,231

河南170万玛莎拉蒂被套圈成功,当事人:有一年使用权

- 2025年02月15日

- 07:10

- APP专享

- 北京时间

700

700

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

投资研报 扫码订阅

股市直播

-

趋势起航今天 04:57:03

【恩捷股份(sz002812)子公司:预计公司硫化锂与固态电解质2026年-2027年进入千吨级量产阶段】在第二届中国全固态电池创新发展高峰论坛上,湖南恩捷首席科学家刘芳洋表示,目前公司对于硫化锂与固态电解质的开发处于中试阶段,预计2024年-2025年底建成百吨级硫化锂中试线、10吨级硫卤化物固态电解质中试线、电解质膜中试生产线,预计2026年-2027年底进入量产阶段,建成千吨级硫化锂量产线,建成千吨级硫卤化物固态电解质量产线,实现超薄硫卤化物电解质批量生产。小财注:湖南恩捷前沿新材料有限公司是恩捷股份(sz002812)全资子公司。(财联社记者 曾楚楚) -

趋势起航今天 04:27:02

【2月15日全社会跨区域人员流动量完成20061.8万人次】据交通运输部,2025年2月15日(春运第33天,农历正月十八),全社会跨区域人员流动量20061.8万人次,环比增长0.5%,比2024年同期增长11.6%。 -

趋势领涨今天 04:04:48

【公募主动量化基金业绩攀升 成长配置权重提升贡献超额,收益】开年以来,A股市场活跃度明显改善,利好公募量化基金超额,收益的获取。数据显示,金信量化精选、华商计算机行业量化、浦银安盛港股通量化优选等多只基金年内回报超过10%,博时智选量化多因子、博时ESG量化选股、招商量化精选、申万菱信智能生活量化选股等多只基金净值创成立以来新高。值得注意的是,此前公募主动量化基金超额,收益多来源于小微盘,而近几个季度以来公募主动量化基金逐步提升成长配置权重,而这也成为公募主动量化基金业绩持续攀升的重要因素之一。 -

趋势起航今天 03:56:04

二、杭州六小龙杭州六小龙分别是游戏科学、深度求索、宇树科技、云深处科技、强脑科技和群核科技。它们均为“互联网之都”杭州近年来崛起的处于新技术领域前沿、在业内具有影响力的“科技新贵”。周末吹得非常火爆,主要原因:1、杭州“六小龙”之一群核科技向港交所提交上市申请;2、江苏省通过机关报做了南京为何出不来“杭州六小龙”的反思;3、瑞银的一篇研报刷屏,DeepSeek催化中国资产重估周末,很多人拿美国七姐妹跟中国巨头相比,结论是中国科技还有很大的发展空间。美国七姐妹是苹果、谷歌、亚马逊、微软、Meta、特斯拉、英伟达;中国七大巨头是小米、联想、比亚迪(sz002594)、中芯国际(sh688981)、阿里巴巴、腾讯、美团。瑞银报告说DeepSeek催化中国资产重估;高盛报告说,DeepSeek突破性的低成本人工智能模型已成为全球投资者重新评估中国资产的“催化剂”。不管外资是不是吹,但DeepSeek必将催化中国资产全面重估,科技股继续是市场主线。 -

趋势起航今天 03:55:19

2015年发生股.灾时,中证金融公司和中央汇金作为国家队救市,买了很多股票,后来中证金融公司一部分股票减持,另一部分股票都转给了中央汇金。现在财政部和中证金融公司又将很多股票转移给了中央汇金,中央汇金的大股东是中投公司,中投公司有四张牌照,中央汇金现在又收到了中证金、信达、长城等三张牌照,相当于中央汇金现在手握七张牌照,后期进行证券整合、处理不良资产是手到擒拿,所以,证券整合、资产重组应该要拉开序幕,下周就看市场炒不炒作了!中金公司(sh601995)现在有钱,有股票,基本能够控制整个市场,所以,将他们称之为平准基金,应该不为过!但经过这次整合以后,后期应该不会推出平准基金了,中央汇金大概率就是所谓的平准基金。 -

趋势起航今天 03:55:11

一、平准基金周末影响最大,也是大家最期待的就是平准基金,主要是上面又出现了大动作。1、东兴证券(sh601198)、信达证券(sh601059)、统一股份(sh600506)、银宝山新(sz002786)实际控制人将变更为中央汇金投资有限责任公司。重点是这四家公司以前的大股东都是财政部,现在变成了中央汇金。2、长城资产:公司股东拟将所持公司73.53%股权划转至中央汇金;3、中国信达:财政部拟无偿划转221.37亿股内资股至中央汇金;4、中证金融公司:公司股东拟将所持公司66.7%股权划转至中央汇金。中国的四大国有金融资产管理公司,分别是中国信达、长城资产、东方资产和中国华融,全部成立于1999年。当初成立的目的主要是处理四大行乱账和不良资产。这四家公司大股东开始都是财政部,后来中国华融因为自身问题,大股东改成了中信集团。中证金融公司成立于2011年10月,主要业务是为融资融券业务提供资金和证券的转融通,为开展转融通业务筹集资金和证券。大股东是沪深交易所、四大期货交易所和中证登公司,也就是证监会的亲儿子,这里,你们就应该懂了,为什么当初转融通做空不能停了吗? -

趋势起航今天 03:55:05

两大事件 股民沸腾 平准基金要来了吗这个周末消息面不平静,主要是央行公布了经济数据、杭州六小龙有一个要上市和平准基金要问世,这三件大事,不管拿出哪一件都会让股民沸腾,但影响最大的还是六小龙和平准基金,周末都吹爆了!所以,我们现在再来聊一聊这两大事件。 -

趋势领涨今天 02:18:16

【公募主动量化基金业绩攀升 成长配置权重提升贡献超额收益】开年以来,A股市场活跃度明显改善,利好公募量化基金超额收益的获取。数据显示,金信量化精选、华商计算机行业量化、浦银安盛港股通量化优选等多只基金年内回报超过10%,博时智选量化多因子、博时ESG量化选股、招商量化精选、申万菱信智能生活量化选股等多只基金净值创成立以来新高。值得注意的是,此前公募主动量化基金超额收益多来源于小微盘,而近几个季度以来公募主动量化基金逐步提升成长配置权重,而这也成为公募主动量化基金业绩持续攀升的重要因素之一。 -

趋势领涨今天 00:54:51

【“惠“聚元宵】乐享头彩!即日起《潜伏擒牛》VIP课程全场六折,半年VIP课程低至881元/月;更有月课1088元/月,季课6折3088元/三个月。活动过后价格会提升,切勿错过!加入至尊擒牛VIP:享四大顶级服务 【1】购买VIP自动加入私密小直播间!【2】每周3-5只超短金股调入调出服务,适合实时看盘的投资者!【3】每日一份高端内部绝密文章:包含明日布局、热点版块、指数预判!【4】每月2~3只高端中线金股服务!VIP超短、中线个股均有涉足,让上班族也能跟上VIP节奏!赶紧戳,直接购买:【更多独家重磅股市观点请点击】【更多独家重磅股市观点请点击】 -

趋势领涨今天 00:53:46

二、杭州六小龙杭州六小龙分别是游戏科学、深度求索、宇树科技、云深处科技、强脑科技和群核科技。它们均为“互联网之都”杭州近年来崛起的处于新技术领域前沿、在业内具有影响力的“科技新贵”。周末吹得非常火爆,主要原因:1、杭州“六小龙”之一群核科技向港交所提交上市申请;2、江苏省通过机关报做了南京为何出不来“杭州六小龙”的反思;3、瑞银的一篇研报刷屏,DeepSeek催化中国资产重估周末,很多人拿美国七姐妹跟中国巨头相比,结论是中国科技还有很大的发展空间。美国七姐妹是苹果、谷歌、亚马逊、微软、Meta、特斯拉、英伟达;中国七大巨头是小米、联想、比亚迪(sz002594)、中芯国际(sh688981)、阿里巴巴、腾讯、美团。瑞银报告说DeepSeek催化中国资产重估;高盛报告说,DeepSeek突破性的低成本人工智能模型已成为全球投资者重新评估中国资产的“催化剂”。不管外资是不是吹,但DeepSeek必将催化中国资产全面重估,科技股继续是市场主线。