美国中期选举尘埃落定。周三,美联储12月加息几率上涨,从选举前的74%升至78%。

此前人民网报道称,据多家美国媒体对已开票情况的分析,民主党将获得众议院多数党席位。共和党则将在中期选举后继续掌控参议院,且优势席位将有所增加。

金融博客ZeroHedge指出,中期选举结果被一些人解读为美国未来继续财政刺激措施的希望不大,经济过热不太可能出现,所以美联储进一步收紧货币政策的需要有所减弱,但显然这种观点还未传入市场。

周三,10年期美债收益率从前日的近7年高位回落,跌幅扩大至近4个基点,交投不足3.190%。30年期美债收益率也跌破了3.40%关口,两年期美债收益率从周二所创的2008年以来最高回落。

加息概率上升也导致衡量银行间借贷成本的重要指标--三个月期美元LIBOR上涨约1个基点至2.6011%,创2008年11月以来新高。

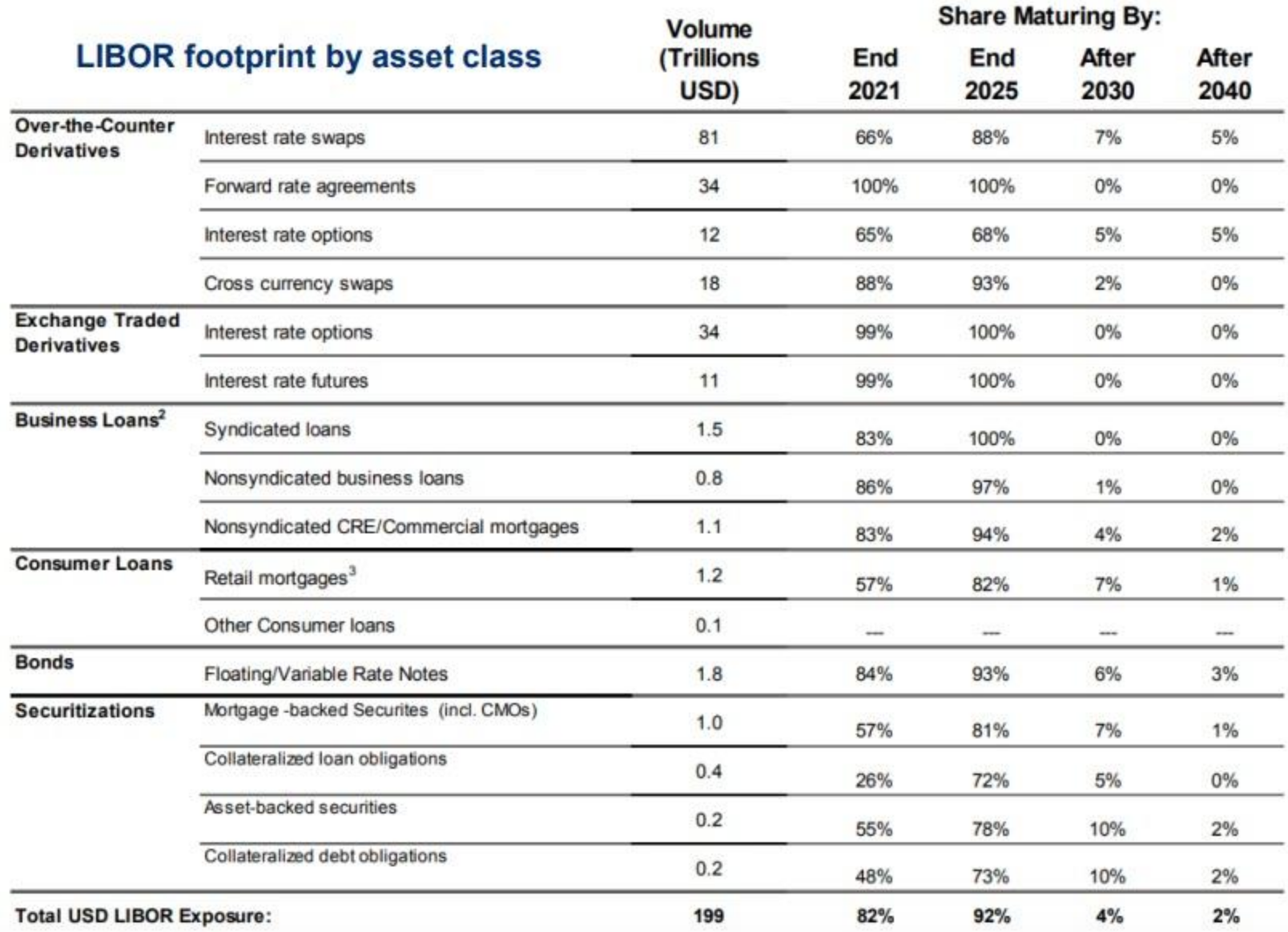

虽然LIBOR正被逐渐淘汰,但是它仍然是全球数以万亿的美元信贷和浮息证券赖以参考的重要基准。即使LIBOR今后被有担保隔夜融资利率(SOFR)取代,仍然有约36万亿美元的金融工具和LIBOR有关联。

如下图所示,从场外利率互换、杠杆贷款(被视为下一次信贷危机的核心)、零售抵押贷款到复杂证券化都和LIBOR有关。3个月期美元Libor上升表明美元融资环境的持续紧张,俗称“美元荒”,将对整体金融状况带来重大风险。

Zerohedge认为,虽然目前为止,LIBOR并未被认为是金融环境收紧的催化剂,但这只是时间问题;美联储也早晚要被迫结束紧缩周期,而且肯定会在2021年LIBOR不再作为主要固定收益参考利率之前。

伦敦同业拆借利率(Libor)是大型国际银行愿意向其他大型国际银行借贷时所要求的利率。过去几十年来,3个月期美元Libor一直是离岸美元关键的短期基准利率,是衡量银行间借贷成本的最重要指标。

美国商品期货交易委员会(CFTC)的此前数据显示,全球有超过800万亿美元的证券或贷款与Libor有联系,其中直接与Libor挂钩了350万亿美元掉期合约和10万亿美元贷款,成为商业贷款、住房抵押贷款、衍生品合约等金融产品的定价基准。

负责Libor信息收集与监管的英国金融行为管理局(FCA)曾在去年表示,将开始制定计划,在2021年底前逐步淘汰Libor。今年4月3日纽约联储与财政部金融研究办公室推出了有担保隔夜融资利率(SOFR)以及其他两个参考利率,以逐步取代伦敦银行同业拆借利率(Libor)。与Libor不同,SOFR利率基于国债回购市场的隔夜交易而定。

SOFR从设计角度将低于Libor的利率。SOFR的成功推广与采用,可能会有效降低美元融资成本。“稳健”、“可靠”、“流动性大”,正是美联储打算用SOFR取代美元Libor的核心逻辑。美联储主席鲍威尔曾表示,SOFR是从美国市场深度最大、最有韧性、最稳健的融资市场衍生而出,这几个特点恰恰对应了Libor的不足。

责任编辑:张宁

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)