冲击之下,哪类股票值得抄底?投资不看政策就像盲打,来新浪理财大学,听董小姐读新闻,懂市场。最新疫情解读2月9日前限时免费!

原标题:A股大跌7.88%!巴菲特芒格达里奥彼得林奇谈危机:在废墟中寻找这种股票

来源: 聪明投资者

2020年的春节,来的有点不同寻常,新型冠状病毒扰乱了节日的氛围,全民投入战“疫”。

截至2月2日24时,全国共确诊新型冠状病毒肺炎17205例,死亡361例,治愈475例,共有疑似病例21558例。

尽管新增病例还在不断出现,但是在1月28日,疑似病例新增数就已经出现首次下降,钟南山在28日下午的采访中曾表示,疫情1周或10天左右达到高峰。

而随着有效的隔离措施,以及武汉市火神山、雷神山医院建设,更多病人将得到更为完善的救治,或许意味着危机的转折点快要来临。

2月3日,延迟了三天的A股正式开市,截至收盘,沪深300下跌7.88%,千股跌停,包括茅台平安在内的核心资产也大幅下跌,而涨幅靠前的,毫无悬念地是医药股。

在这场大跌中,北上资金逆市而行,截至发稿时,涌入资金超180亿。

其实,历史上从来不缺少突发的危机事件,无论是曾经的非典、金融危机、地缘危机,还是2018年开始持续两年多的贸易摩擦,以史为鉴,可以明得失。

巴菲特在2008年撰文说,如果你等待知更鸟的到来,你将错过整个春天。

在市场充斥恐慌情绪的当下,重温和学习下那些穿越过重重危机的投资大师们的视角和思考方式,压压惊,静待春暖花开!

巴菲特:如果你等待知更鸟的到来

你将错过整个春天

在巴菲特的投资生涯中,经历过的各种危机数不胜数,早在1994年,巴菲特在致股东的信中就提到过一段经典的话:

对于坊间一般投资人与商业人士相当迷信的政治与经济的预测,我们仍将保持视而不见的态度,三十年来,没有人能够正确地预测到越战会持续扩大、工资与价格管制、两次的石油危机、总统的辞职下台以及苏联的解体、道指在一天之内大跌508点或者是国库券利率在2.8%与17.4%之间巨幅波动。

不过令人惊讶的是,这些曾经轰动一时的重大事件却从未让本杰明·格雷厄姆的投资哲学造成丝毫的损伤,也从没有让以合理的价格买进优良的企业看起来有任何的不妥。

想象一下,若是我们因为这些莫名的恐惧而延迟或改变我们运用资金的态度,将会使我们付出多少的代价,事实上,我们通常都是利用某些历史事件发生,悲观气氛到达顶点时,找到最好的进场机会,恐惧虽然是盲从者的敌人,但却是基本面信徒的好朋友。

在往后的三十年间,一定还会有一连串令人震惊的事件发生,我们不会妄想要去预测它或是从中获利,如果我们还能够像过去那样找到优良的企业,那么长期而言,外在的意外对我们的影响实属有限。

这段关于危机的话,巴菲特在后来的多个场合中反复提到。

时间拉回到2008年,全球爆发金融危机,市场充满恐慌情绪的时候,巴菲特亲自撰文,在《纽约时报》上发表,他当时说:

无论是在美国还是在世界其他地方,金融市场都陷入了混乱。金融危机已经渗透到总体经济中,现在这种渗透变为井喷式爆发。近期,失业率还将上升,商业活动将停滞不前,头条新闻继续是令人害怕的消息。

因此...我开始购买美国股票。

为什么?因为我奉行一条简单的信条:即他人贪婪时我恐惧,他人恐惧时我贪婪。

当然,在多数情况下恐惧会蔓延,即使是经验丰富的投资者也无法抗拒这种恐惧感。不过有点是肯定的,投资者应对竞争地位弱的、但杠杆过度的实体或企业保持警惕。

但对于美国很多竞争力强的公司,没有必要担心他们的长期前景。这些公司的利润也会时好时坏,但多数大公司在5、10、20年后都将创下新的利润记录。

我要澄清一点:我无法预计股市的短期变动,对于股票1个月或1年内的涨跌情况我不敢妄言。然而有个情况很可能会出现,在市场恢复信心或经济复苏前,股市会上涨而且可能是大涨。因此,如果你等到知更鸟叫时,你将错过整个春天(反弹时机已经错过)。

先学点历史知识:

大萧条时期,1932年7月8日道琼斯指数跌至历史最低点的41点,直到弗兰克林·罗斯福在1933年3月上任前,经济状况依然持续恶化,不过当时股市却涨了30%。

再回到第二次世界大战的初期,美军在欧洲和太平洋战场的情况很糟,1942年4月股市再次跌至谷底,这时离盟军扭转战局还很远。

再比如,上世纪80年代初,通货膨胀加剧、经济急速下滑,但却是购买股票的最佳时机。总之,坏消息是投资者最好的朋友,你能以很低的代价赌美国的未来。

长期来看,股市将会好转。在20世纪美国经历2次世界大战和其他大规模的战争,经历过衰退、多次的衰退和金融危机;石油危机;流行疾病和总统因丑闻下台等事件。但道指却从66点涨到了11497点。

也许你会认为,对一个投资者来说在一个出现如此多机会的世纪里还亏钱是不可能的。但有些投资者确实亏了。这些倒霉蛋总是在感觉不错时买入股票,但在市场令他们恐惧时卖出。

今天拥有现金或现金等价物的人可能感觉不错。但他们错了。他们选择了一项可怕的长期资产,一种实际上没有付出任何代价但肯定会贬值的资产。事实上,美国政府实施的救市政策可能会导致通货膨胀,从而加速现金资产的贬值。

未来10年证券的价值几乎肯定会高于现金,而且很可能高出很多。那些坚持持有现金瞄准其他投资领域的投资者,正在等待好消息,但他们忘了WayneGretzky(冰球明星)的一句忠告:我总是滑向冰球运动的方向,而不是等冰球到位再追。

在这一年致股东的信中,巴菲特坦然承认,无论是他还是芒格,都无法提前预测市场,但是他说,无论是好年景还是坏时辰,他都简单地紧盯四项目标:

1. 维系伯克希尔在金融上直布罗陀海峡般的位置。这意味着要有非常良好的资金流动性、适度的即将到期债务、数十个利润与现金的源泉;

2. 拓宽保护我们生意的 “护城河”,这会让我们的公司们具备长期竞争优势;

3. 收购和发展新的、各种各样的利润之源;

4. 扩大和培养优秀的管理团队,这个团队要能持续为伯克希尔创造出非凡价值。

恐慌时如何战胜市场?

芒格:在废墟中寻找价格低于价值的股票

1994年,芒格在南加州大学马歇尔商学院的演讲中,谈到如何战胜市场时,提到了价值投资宗师本杰明·格雷厄姆。

芒格说,许多人看中的是一种叫做“行业轮换”的标准技巧,然而,他不知道有谁通过行业轮换而真正发大财。他更欣赏格雷厄姆的方法,考虑如果整个企业出售的话,能够卖多少钱。

然后,你再把股价乘以股票的份数,如果你得到的结果是整个售价的三分之一或更少,他会说你买这样的股票是捡了大便宜。即使那是一家烂企业,管理者是个酗酒的老糊涂,每股的真实价值比你支付的价格高出那么多,这意味着你能得到各种各样的好处。你如果得到这么多额外的价值,用格雷厄姆的话来说,就拥有了巨大的安全边际。

芒格说,格雷厄姆购买股票的时候,世界仍未摆脱20世纪30年代经济大萧条的影响,人们很久才摆脱大萧条带来的恐慌心理,而本杰明·格雷厄姆早就拿着盖格探测器在20世纪30年代的废墟中寻找那些价格低于价值的股票。

但芒格也说,这个问题在于,人们逐渐变得聪明起来,那些显而易见的便宜股票消失了。你们要是带着盖格探测器在废墟上寻找,它将不再发出响声。

但由于那些拿着铁锤的人的本性,在他们看来,每个问题都像钉子——本杰明·格拉汉姆的信徒们作出的反应是调整他们的盖格探测器的刻度。实际上,他们开始用另一种方法来定义便宜股票。他们不断地改变定义,以便能够继续原来的做法。

市场永远不能避免各种突发的危机事件,而在危机中市场下跌也难以避免,在芒格看来,如果你对于在一个世纪内发生两三次或者更多次市场超过50%下跌不能泰然处之,你就不适合做投资,并且和那些具有能理性处理市场波动的投资者相比也只能获得相对平庸的投资收益。

多年的搭档巴菲特曾这样评价芒格:“他愿意接受业绩出现更大的起伏,他恰好是一位心理结构倾向集中的人。”

当然芒格不仅是专注这么简单,他的专注是建立在更高层面上的多元化思考。1974年底,其61%的资金投资于蓝筹印花公司。在那个自大萧条以来最糟糕的熊市里,这个公司给芒格的投资组合带来了严重的损害。

蓝筹印花公司的销售额在当年超过了1.24亿美金。但是很快就开始减少,到1982年,销售额锐减至900万美元,到2006年仅为2.5万美金。

“考虑到蓝筹印花公司的初始业务,我预测到其销售额将从1.2亿美金降到不足10万美金,所以我从开始就预测到了其业务单独看几乎就是一个会失败的业务”。

然而蓝筹印花公司作为基金投资的重要的资产,在之后为收购喜诗糖果、布法罗晚报和韦斯科金融公司等提供了大量的资金,并于1983年被纳入伯克希尔哈撒韦公司旗下。

芒格信奉的格雷厄姆理论,帮助其穿越无数次危机,这也让芒格和其他投资大师一样,不去预测所谓的经济危机,在芒格看来,宏观经济学不像物理学,经济系统一直在变化,有不同的公式,但你无法得知经济系统何时会变,以及新的运算公式是什么。所以不要担心世界经济会走向灭亡。

但不预测危机不等于不在乎危机,芒格对于危险一项敬而远之,他说:“到了一定程度,危险会显现出来。对待大危险,我的态度是,离得越远越好。别人却是只要不掉进去,贴得越近越好。我觉得太悬了。我不想那么干。

如果河里有一个大漩涡,我一定离得远远的。曾经有一群漂流者,他们要挑战亚伦急流 (Aaron Rapids)。他们来自斯堪的纳维亚。亚伦急流的漩涡特别大,漩涡大,他们进行挑战的欲望反而更强了。结果100% 都死了。我觉得他们死了很正常。“

达里奥:多样化分散

可保护我们免受未知因素造成的损失

2020年1月30日,桥水基金创始人达里奥专门发文,谈这次疫情对市场的影响。

在文章开篇,达里奥就明确指出:

“首先,让我明确地说明:在流行病领域我是“一张白纸”。然而正是因为我所不知道那些专业性的知识,更能让我以局外人的视角来客观分析。

我和我们桥水的同事都不清楚这种病毒将在多大程度上传播,我们不知道它会传播到什么地方,也不知道它对经济或市场的影响。“

但与此同时,达里奥也说,重大流行病虽然是我们一生中从未真正经历过的重大事件之一,但类似的事件在其他时代中已屡屡发生并产生了重大影响——就好像其他尚未在我们的一生中发生的重大事件,例如世界大战,货币体系的终结或百年一遇的干旱或洪水。

达里奥认为,对这些事件的预期将被反映在市场定价中。通常说来,对于这些令人一生难忘的负面事件最初人们会有些轻视。随着持续发展,人们会变得过度担心,直到产生某些可以反转局面的基本面因素为止(例如,病毒的发展从加速转变为衰败)。

多样化分散可保护我们免受由于未知因素造成的损失,而冠状病毒的爆发及其对市场的影响凸更显现出其重要性。自该病毒爆发以来,中国股市已下跌近10%。可怕的,难以想象的事情可能在任何地方发生。我们所不知道的比我们所知道的要多得多。当掌握的信息不多时,最好的投资策略是明智地在不同的地理位置、资产类别和货币之间做出多元化分散投资。

达里奥回顾了历史上三个最惨重的案例:H1N1,SARS和西班牙流感。

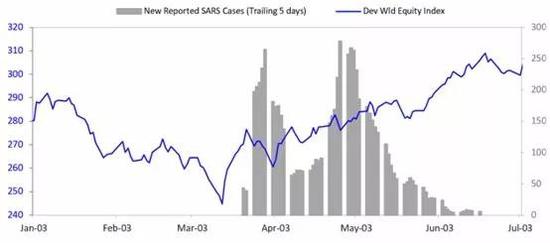

对于前两个规模较小的案例,在媒体以头条新闻报道有关疾病暴发的日子里,市场采取避险的策略。这与成长型标的的下跌,资金涌入优质型标的情况相吻合,即股票下跌,黄金和债券上涨,正如我们过去几天所看到的。

但是,由于与病毒无关的其他影响(例如货币政策和经济活动)更为重要,这些反应逐渐消失了,且市场没有明显而持续的大动作。

传染规模更大的西班牙流感则对市场和经济的影响要大得多。

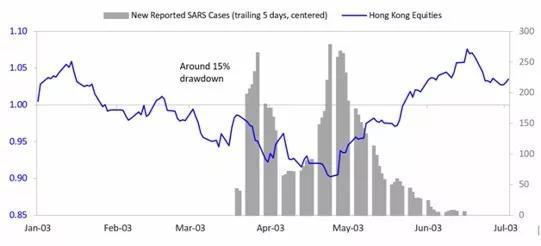

我们记忆犹新的SARS爆发在2003年,可以看出,香港股市受到SARS的不利影响,并在SARS病例数达到高峰并开始下降时发生了反转。这完全是合乎逻辑的。

所以,达里奥认为,如果冠状病毒危机仍集中在中国,这也将是我们预期的市场行为。预计其对中国和香港市场的影响将大于对全球市场的影响,并且随着新增病例数量的减少,这些影响也将降低。

达里奥认为,与SARS疫情相比,中国的应对措施更加透明和果断,这不仅正面影响了统计比较结果,也加快了解决问题的速度。

在过去的几天中,成长型标的市场表现出强劲的下降趋势,投资向高质量标的市场转移。全球范围内,投资人已经抛售股票,而债券、黄金和美元兑人民币汇率则上涨。

彼得林奇:如果你每在经济上花13分钟

你就浪费了10分钟时间

彼得·林奇在1996年的一次访谈中,曾经提到1987年那场股市崩盘。

崩盘时,他正和妻子当时正在爱尔兰度假,出发当天,股市下跌了55 点。第二天周五,股市又跌了115 点,到了周一股市暴跌508点。

在那两个工作日里,彼得林奇的基金缩水了三分之一。

但被问到这是不是投资生涯中最可怕的经历时,林奇说:

“1987 年其实没那么可怕,因为我专注于股票的基本面。我会打电话给上市公司,询问他们的情况,研究他们的资产负债表、业务和商业环境。股市暴跌有点可怕,但你要问自己,“下跌是否将影响广大消费者?是否将导致人们不再买车、买房、买家用电器,不再去餐厅吃饭?”你要担心的是这些。“

实际上,彼得·林奇过往的投资生涯中,经历过的危机远不止这一次。

1990年,伊拉克地缘局势爆发,美国当时还遇到了一场严峻的银行业危机。纽约市的所有大银行、美国银行等等,美国的真正基石全都深陷泥团。这和一些铁路公司陷入麻烦有天壤之别。银行业的情况十分危急。

另外,当时经济出现了衰退。林奇说:“和1987 年不同,1990 年你打电话给公司,他们会说我们的生意开始下滑。库存开始堆积,我们的业绩不是那么好。”

但彼得林奇却并未丧失信心,他说:“当时你必须要对所有这些情况有信心,你必须要相信不会爆发重大战争。1990 年你真的必须要对美国的未来有信心,而1987 年经济的基本面很好。”

和其他投资大师一样,彼得林奇同样认为,我们无法预测经济,无法提前预测到什么时候发生衰退,所以他说:“所有这些东西我都不担心。我经常说如果你每在经济上花13 分钟,你就浪费了10分钟时间。”

在林奇看来,人们应该想正在发生的事情,而不是预测未来。如果你持有汽车股,你应该对二手车的价格非常感兴趣。如果你持有铝业的股票,你应该对铝的库存非常感兴趣。如果你持有的是酒店类股票,你应该考虑有多少人正在建造酒店。

这些都是事实。人们喜欢谈论未来将发生什么,或者经济衰退的平均持续期是两年或天知道是多少年?没有任何理由证明某次经济扩张不可能持续更长时间。

所以,林奇考虑的是事实,而不是简单的预测未来经济。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:王帅

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)