原标题:【尧望2020·叁】周期核心资产:将迎历史性重估

来源:尧望后势

引言:本篇报告为《展望 2020》系列第三篇,旨在讨论对 2020 年周期核心资产走势的判断。2019 年消费白马估值体系迎来“拨乱反正”,以贵州茅台(1488.210, 14.21, 0.96%)为代表的消费核心资产估值不断突破历史上限,逐渐从折价走向溢价。然而大多周期核心资产估值不断下降,龙头普遍折价。在经济企稳、波动收敛的大背景下,2020 年周期核心资产将会如何演绎?为何我们认为 2020 年周期核心资产将迎历史性重估?以及如何筛选周期核心资产?详见报告。

核心结论

1、三大合力带来周期核心资产价值重估,周期核心资产有望成为2020年超额收益最显著的方向。

2、多数周期行业估值“拨乱反正”仍未开始,龙头普遍折价,未来有较大的修复空间。

3、对比美股,A股周期龙头估值低,部分盈利更优,估值修复空间大。

4、2020年经济波动收敛,盈利企稳解除周期股“低估值陷阱”,带来估值提升。

5、参考外资“审美”,结合稳健的现金流增速、稳定的业绩增速、较好的ROE水平,以及公司行业地位,构建周期核心资产组合以供参考。

报告正文

周期龙头普遍折价,估值体系有待“拨乱反正”

周期估值体系有待“拨乱反正”,龙头普遍折价。根据我们《新策论》系列报告提出以美日为代表的成熟市场中优质公司、龙头公司享受估值溢价,当前 A 股估值体系正在经历“拨乱反正”。消费、科技等行业龙头已逐步从折价走向溢价,而多数周期行业估值“拨乱反正”仍未开始,龙头普遍折价。无论是行业市值前 20 龙头组合还是行业最大龙头,周期龙头相对行业普遍折价,伴随周期龙头估值体系重塑,未来有望迎来较大的估值修复空间。

-

从行业前 20 龙头组合来看,建材、基础化工、电力设备、建筑、石油石化、房地产、交通运输、机械、轻工制造、钢铁、煤炭相对行业折价率为-44%、-36%、-28%、-48%、-23%、-32%、-14%、-7%、-9%、-17%、-17%。

-

从行业最大龙头来看,建材、建筑、机械、基础化工、钢铁、有色金属、房地产、煤炭、电力设备、轻工制造相对行业折价率为-69%、-69%、-54%、-40%、-37%、-28%、-28%、-26%、-16%、-12%。

中美对比,A 股周期龙头估值修复空间大

我们一直强调,机构化、国际化大趋势下,A 股正经历的不是简单轮回,而是历史性变革。在这个过程中,A 股的估值体系将逐步与国际接轨、与历史脱轨。因此需要我们打破历史估值框架的束缚,横向(国际)估值比较将比纵向(历史)比较更有意义。业绩稳定、高 ROE 行业龙头将持续享受估值溢价。A 股消费龙头估值体系率先完成与国际接轨,但与美股相比,A 股周期核心资产仍具备较大的估值修复空间。

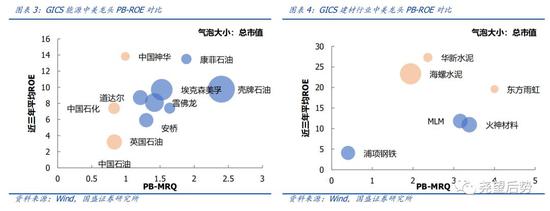

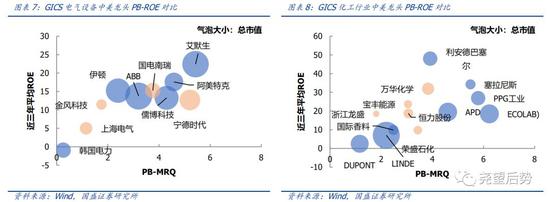

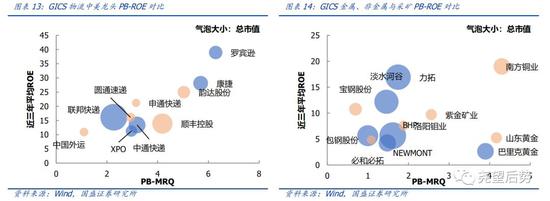

从 PB-ROE 角度,对比中美周期龙头估值水平。A 股龙头估值相对较低,部分盈利更优,尤其是能源、建材、建筑、地产行业。便于中美对比,采取 GICS 行业分类。

能源行业:A 股龙头估值低,部分盈利更强。中国神华(35.380, -0.83, -2.29%) PB 估值低于美股龙头、且 ROE优势显著;中国石化(5.910, 0.00, 0.00%)、中国石油(7.990, -0.02, -0.25%) PB 估值低于美股龙头。

建材行业:A 股龙头估值合理,盈利更强。海螺水泥(22.670, -0.44, -1.90%)、华新水泥(11.810, 0.01, 0.08%)、东方雨虹(12.580, 0.10, 0.80%)估值与美股龙头接近,但是 ROE 远高于美股龙头,估值吸引力更强。

建筑行业:A 股龙头估值合理,盈利更强。中国建筑(5.390, -0.10, -1.82%)、中国交建(9.300, 0.00, 0.00%)、中国铁建(8.250, -0.03, -0.36%)、中国中铁(5.810, -0.01, -0.17%)估值远低于美股龙头,且 ROE 有优势,估值吸引力更强。

地产行业:A 股龙头估值较低,盈利更强。华夏幸福(2.610, 0.03, 1.16%)、万科 A、招商蛇口(9.300, -0.06, -0.64%)、保利地产(8.200, 0.00, 0.00%)估值远低于美股龙头,且 ROE 更高,估值吸引力更强。

电气设备行业:A 股龙头匹配度与美股相近。 化工行业:A 股龙头估值合理,匹配度与美股近似。A 股化工龙头估值与盈利均居于中等水平

机械行业:A 股龙头估值低、盈利低,匹配度与美股相近。潍柴动力(15.730, 0.96, 6.50%)、三一重工(17.680, 0.03, 0.17%)估值较低,但 ROE 也较低。

纸业行业:A 股龙头估值低、盈利中等,匹配度更优。山鹰纸业(1.730, -0.01, -0.57%)、太阳纸业(13.720, -0.33, -2.35%)、晨鸣纸业(2.360, -0.12, -4.84%)估值较低,其中山鹰纸业、太阳纸业 ROE 均处于中等水平,估值较美股吸引力更强。

航空&铁路行业:A 股龙头估值低、盈利低,匹配度与美股相近。

物流行业:A 股龙头估值合理、盈利中等,匹配度与美股相近。

金属、非金属与采矿:大部分 A 股龙头估值偏高。宝钢股份(6.710, 0.06, 0.90%)估值偏低,盈利与估值匹配更具吸引力。其他龙头估值偏高。

2020 年经济波动收敛,解除“低估值陷阱”,盈利企稳带来估值提升

过去几年,部分周期龙头正在经历“周期蓝筹化”,我们已经看到,盈利稳定性成为提升估值的关键。

-

以海螺水泥为代表,伴随经济波动收敛与行业竞争格局优化,其盈利增速波动下降、呈现稳健增长的“蓝筹化”特征。即使 2018 年业绩增速遭受冲击,但 ROE 水平仍维持高位,其估值也率先迎来修复。

-

而以中国神华代表的大多周期龙头,估值尚未迎来修复。公司在煤炭、电力、铁路、港口等领域皆为行业翘楚,具有极强竞争力。受益于“煤电化路港航”全产业链的协同效应和纵向一体化优势,即使在煤价下行周期中,业绩底部依然明确,19Q3单季净利润创近 6 年新高,抵御风险能力强劲。公司充裕现金流、低估值、高分红,但估值仍处低位。未来类似中国神华的周期龙头也或迎来估值的“拨乱反正”。

而未来伴随经济波动收敛,盈利企稳将推动更多周期股迎来估值提升。一方面,经济企稳、波动收敛下,未来将涌现出更多业绩稳定、现金流稳定的周期个股。另一方面,存量经济下盈利将进一步向龙头集中,周期龙头估值修复空间更大。

随着盈利趋稳,周期股“低估值陷阱”的担忧也将逐步缓释。为何此前周期估值持续走低、重估乏力?主要由于投资者普遍担心经济下行趋势或带动周期其盈利加速向下、从而陷入“低估值陷阱”。而近期,随着经济数据回暖,央行连续调降政策利率、以及中美外贸商谈达成第一阶段协议,市场对于后续经济企稳的预期升温。因此周期“低估值陷阱”有望逐步解除,至少是阶段性缓解,有望推动周期股估值修复。

参考外资“审美”,构建周期核心资产组合

首先,外资在周期上的配置,龙头偏好更为显著。无论是从持股市值占比还是持股标的数目占比来看,周期类行业占比并不低。重仓区持股市值占比维持在 10%-15%,整体占比维持在 20%左右。周期类行业,北上持仓更多集中于龙头个股,尤其是公用事业、建筑材料等行业,龙头持股占比超过了 60%。

其次,外资对于周期类标的的财务偏好主要体现在:稳健现金流增长、业绩稳步提升以及较好的 ROE 水平。首先,我们在此将北上持股市值超过 100 亿的周期类标的作为外资偏好周期股代表,具体涵盖海螺水泥、长江电力(27.800, -0.24, -0.86%)、上海机场(32.720, 0.17, 0.52%)、万科 A 和三一重工。通过对比外资偏好标的与周期类标的中位数水平可以发现,外资选股过程中对于周期类标的的自由现金流增速及其稳定性、净利润增速稳定性、ROE 的水平均有较为显著的偏好。

结合稳健的现金流增速、稳定的业绩增速、较好的 ROE 水平,以及公司行业地位,我们筛选了周期核心资产组合以供参考。

核心结论:

1、三大合力带来周期核心资产价值重估,周期核心资产有望成为2020年超额收益最显著的方向。

2、多数周期行业估值“拨乱反正”仍未开始,龙头普遍折价,未来有较大的修复空间。

3、对比美股,A股周期龙头估值低,部分盈利更优,估值修复空间大。

4、2020年经济波动收敛,盈利企稳解除周期股“低估值陷阱”,带来估值提升。

5、参考外资“审美”,结合稳健的现金流增速、稳定的业绩增速、较好的ROE水平,以及公司行业地位,构建周期核心资产组合以供参考。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:王帅

关注公众号查看全文

公司资本论

连接每日热点,

点评股市众生相

微信公众号

扫一扫 关注我

热门推荐

“90后银行员工成副县长”?青海当地回应:平级安排,期满回原岗 收起“90后银行员工成副县长”?青海当地回应:平级安排,期满回原岗

- 2025年02月21日

- 07:45

- APP专享

- 扒圈小记

4,294

4,294

为外卖骑手缴纳五险一金!京东、美团、饿了么相继宣布

- 2025年02月20日

- 07:53

- APP专享

- 扒圈小记

3,434

3,434

马克龙将访美见特朗普:如果对普京软弱,你怎么能对中国可信呢?

- 2025年02月21日

- 00:21

- APP专享

- 北京时间

2,154

2,154

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

投资研报 扫码订阅

股市直播

-

趋势领涨今天 10:54:37

证监会发布会,注意两个要点: 1、资本市场是数亿老百姓(sh603883)投资的重要渠道,这个应该是第一次说,说明开始重视2亿多散户。 2、证监会坚持重拳出击,切实维护好广大投资者的根本利益。以前都是“保护”,现在变成了“维护”。 -

数字江恩今天 09:48:38

所以下周还会有一次回踩,第一支撑10周线,第二支撑15分钟图轮峰线。只要支撑不跌破,那么宽幅震荡完成之后,大盘会继续向上运行。 -

数字江恩今天 09:48:33

30分钟图来看,之前的行情展望已经说过,可以突破三角形顶点,也可以突破红色轮谷线。本周收盘在顶点之上,刚好收盘在红色轮谷线,还不算站上红色轮谷线。从30分钟图的三角形来看,蓝色轮峰线突破后变为支撑,这个位置和10周线的支撑是完全吻合的。【更多独家重磅股市观点请点击】 -

数字江恩今天 09:48:22

看15分钟图,大盘突破了3494以来下跌的蓝色轮峰线,而冲高3356区间后,主要是突破轮峰线后的蓄势震荡。这个震荡本周二的回踩并不足够,下周还有一次回踩。底线是不跌破蓝色轮峰线,都算宽幅震荡很健康。实际图上方框未必跌破。【更多独家重磅股市观点请点击】 -

数字江恩今天 09:48:08

大盘本周放量持续温和放量,5周线实现了上穿10周线。周线金叉带了了周二的剧烈震荡,但其后坚强拉回,收了一个周线的光头小阳线。下周10周线3292首先看为大盘支撑。本周继续是机器人(sz300024)和人工智能相关板块最为活跃,同时新能源板块恢复了一定的活度。 -

数字江恩今天 09:48:04

下周行情展望2025.02.21 -

波段擒龙今天 07:51:39

2月21日,最高检经济犯罪检察厅厅长杜学毅在“依法从严打击证券违法犯罪促进资本市场健康稳定发展”发布会上表示,从近年来检察机关案件办理情况看,证券犯罪具有“两多一复杂”的特点。一是内幕交易、操纵市场等交易类犯罪仍然多发,部分行为人利用信托计划、场外期权等金融工具实施犯罪,场外配资、专业操盘、荐股“黑嘴”、分仓软件开发等黑灰产业链参与违法交易。二是欺诈发行、违规披露信息等涉财务造假犯罪案件数量增长,造假模式复杂、参与人员众多,涉案数额巨大,严重侵害投资者合法权益。三是私募基金犯罪情况复杂。既有资金募集端的非法集资犯罪,又有资金使用端的挪用侵占犯罪,且与证券犯罪相互交织。(e公司) -

宋谈股经今天 07:51:35

今日共112股涨停,连板股总数18只,12股封板未遂,封板率为90%(不含ST股、退市股)。焦点股方面,算力板块全线爆发,杭钢股份(sh600126)13天10板、拓维信息(sz002261)13天8板、润建股份(sz002929)10天7板;机器人(sz300024)板块延续强势,杭齿前进(sh601177)8连板、盈峰环境(sz000967)5天4板。 -

波段擒龙今天 07:43:33

阿里巴巴成交额超400亿港元,成交额创历史新高;现涨超15%。 -

北京红竹今天 07:42:18

3、防守线目前恒生科技指数波段防守线在5466点,不破反弹还可以延续,跌破反弹结束,这已经第三次上移了。但大方向依然没结束,而且我也不建议担心跌破之后的回落。科创50也是不适合追高,五分钟级别2个中枢已经出了,防守线还没上移,如果出现三买到时候我在和大家说。沪指也是还差个五分钟级别三买。总之,大方向还向上,短期防守线有的指数已经有了,有的还没有。