【线索征集令!】你吐槽,我倾听;您爆料,我报道!在这里,我们将回应你的诉求,正视你的无奈。新浪财经爆料线索征集启动,欢迎广大网友积极“倾诉与吐槽”!爆料联系邮箱:finance_biz@sina.com

【华泰策略|周观点】继续上行需权重板块突围支撑——信号与噪声系列之一百零九

来源:华泰策略岩究

文 藕文/曾岩

导读

近期主题热点分四大方向三种类别,上证综指2440点以来,市场热点众多带动指数企稳,我们认为企稳相对容易,向上突破仍需权重板块支撑,市场继续向上突破仍需等待。本轮股票市场赚钱效应正在从“小市值低价股”往“权重股”切换。截至2018年末,机构加仓但仍处于低配的行业有券商、电力、汽车整车、高低压设备等,建议关注科技成长和大金融板块。

摘要

企稳相对容易,向上突破仍需等待权重板块支撑

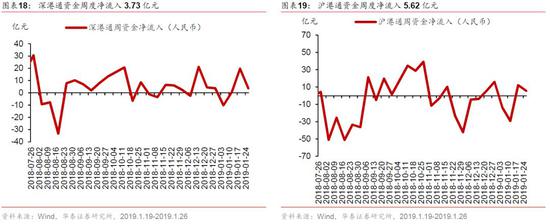

我们在上周周报《信用的传导,外资的进击》中指出,信用传导疏通进行时+外资扩容等信号,有助于短期夯实股票市场底部。本周央行开展2019年一季度定向中期借贷便利(TMLF) 2575亿、创设CBS,资金面友好进一步提振市场情绪。上证综指2440点以来,市场热点众多带动指数企稳。我们对短期大势保持中性的原因包括:1.经济、金融、财务数据并未与本轮市场热点形成共振,主题较多但轮动较快;2.热点题材中,个股示范作用较强,扩散动力不足;3.沪深两市量价背离,股票市场赚钱效应减弱。我们认为股指继续上行需有权重板块形成有效支撑。

近期主题热点分四大方向三种类别

近期A股市场热点大致分为四个方向:1.受益于资本市场改革:科创板相关概念创投、券商、银行;2.行业景气度有上行预期:5G、军工、猪禽产业、特高压;3.政策呵护:充电桩和燃料电池(补贴政策)、芯片、生态农业;4.北向资金增持+春节效应的消费板块(食饮、家电等)。按照行情表现分类:1.指数弱龙头强,如5G;2.指数与成分股同步,但走势震荡,如酒类和家电;3.行情昙花一现,如工业互联网、特高压,涨价主题等。我们认为可以关注2月可能催化主题行情的亚洲钢铁智能绿色生产峰会、国际汽车用品展览会、现代工业智能装备展览会、CME中国机床展等事件。

本轮股票市场赚钱效应正在从“小市值低价股”往“权重股”切换

1月以来市场赚钱效应减弱,周度平均取得正收益个股数从年初的2100多家下降到1500多家(截至1月25日),剔除2019年上市的新股,我们研究年初以来取得正收益个股的特征:1.从流通A股市值(不包含限售股)角度,有赚钱效应的个股市值中枢提升,“小市值”领跑效应减弱;2.从估值角度,表现占优的个股PE(TTM)偏高,最近一周出现一定收敛;3.前两周低价股领涨效应较强,近两周低价股优势减弱。综上所述,我们认为本轮股票市场赚钱效应正在从“小市值低价股”往“权重股”切换,后续市场上扬仍需权重股板块形成有效支撑。

2018年基金年报:关注机构加仓但仍处于低配的方向

2018年Q2至Q4,股票和混合型基金重仓持股行业分布的标准差持续走低,处于2003年以来历史14%分位。机构持股集中度的提升,一定程度说明机构对股票市场的分歧正在收敛,可能出现资金抱团效应,详见《仓位正从资源品转向制造》。板块方面,创业板仓位回升至历史(2010年以来)中位数以上,中小板仓位回落但仍处于超配状态。行业视角,医药和食品饮料超配比例领先,银行和采掘低配幅度最大。截至2018年末,机构加仓但仍处于低配的行业有券商、电力、汽车整车、高低压设备等,我们认为这些方向机构关注度增加且从仓位上看仍有加仓空间。

行业配置关注科技成长+大金融

行业配置关注政策刺激和逆周期景气板块,关注券商/建筑/军工/通信板块:(1)政策刺激板块,券商受益于资本市场改革、直接融资提升;建筑主要受益于流动性边际宽松、发改委相关项目批复力度加大、信用传导加速落地;(2)逆周期景气板块,军工、通信受益风险偏好提升和行业变革加速。中期配置,建议关注科技成长(通信+军工)+大金融(银行、非银、地产)。主题投资继续关注自主可控(北斗、5G终端硬件)、区域基建主题(雄安、海南、长三角等)相关主题。

风险提示:企业盈利增速下降幅度超预期;中美关系压力进一步增大;美股波动导致的全球风险市场联动波动。

正文

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:史考

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)