证监局出手了!300亿宁波首富不仅“破产”,还吃到监管罚单!

来源:中国基金报

不久前传出大股东破产重整消息的银亿股份,仍未走出大股东资金占用事件的阴影。

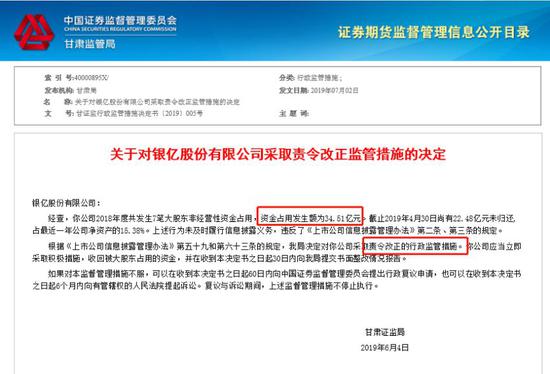

7月2日,甘肃证监局挂出两则公告,就大股东违规资金占用34.51亿元、上市公司银亿股份未履行信息披露义务问题作出监管处罚决定,对银亿股份采取责令改正的行政监管决定。

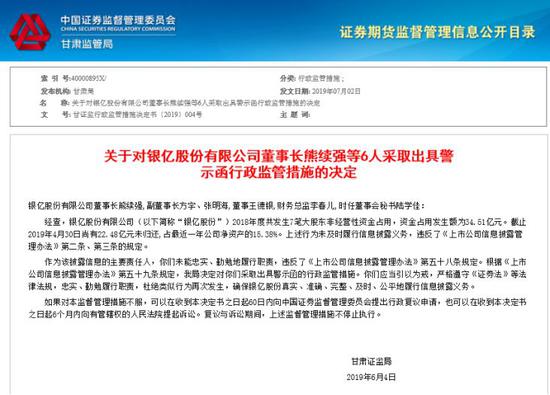

而前宁波首富熊续强,也因上述公司违规行为而被监管部门处以出具警示函的行政监管措施决定。

从去年年底债务爆雷开始,熊续强掌控的银亿系公司始终面临重重的危机,多元化转型败走麦城、上市公司资产质量急速恶化、股价暴跌引发质押爆仓,一波高杠杆的猛操作,却让银亿陷入生存危机之中。

如今,已经走入破产重组的银亿,能否如熊续强预期那样“凤凰浴火重生”?后续有谁可以帮助宁波首富接盘?银亿的价值还有多少?

银亿留给市场的,依然是很多疑问。

上市公司成大股东“取款机”

甘肃证监局发下罚单

大股东传出破产重整消息不久,银亿股份(现证券名:“ST银亿”)又遇上了新的麻烦。

7月2日晚间,甘肃证监局发布两则公告显示,由于去年大股东资金占用,上市公司银亿股份未及时履行信息披露义务,违反监管相关规定。

据上述公告显示,银亿股份2018年度共发生7笔大股东非经营性资金占用,资金占用发生额为34.51亿元。截止2019年4月30日尚有22.48亿元未归还,占最近一年公司净资产的15.38%。上述行为未及时履行信息披露义务,违反了《上市公司信息披露管理办法》中相关规定。

据此,证监局决定对银亿股份采取责令改正的行政监管措施,并且要求公司应当立即采取积极措施,收回被大股东占用的资金,并在收到本决定书之日起30日内提交书面整改情况报告。

而由于上述违规行为,银亿股份董事长熊续强、副董事长方宇、张明海,董事王德银,财务总监李春儿,时任董事会秘书陆学佳被监管认定未忠实、勤勉履行信息披露负责人的职责。熊续强等人也收到了证监局出具警示函的行政监管措施决定。

大股东资金占用影响发酵

债务“黑桐”拖垮公司

实际上,这并非银亿股份第一次因为大股东巨额资金占用事件而受到拖累了。

今年4月底,银亿股份发布公告称,经自查发现,控股股东宁波银亿控股及其关联方占用非经营性资金约22.48亿元。

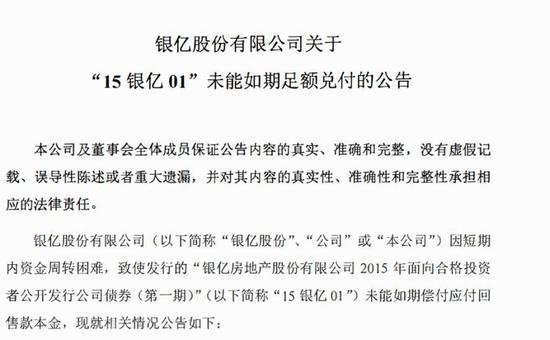

去年12月24日,银亿股份的公司债出现兑付问题。当时公司公告称,因短期内资金周转困难,致使发行的“银亿房地产股份有限公司2015年面向合格投资者公开发行公司债券(第一期)”(简称“15银亿01”)未能如期偿付应付回售款本金。

对于房地产企业而言,逾期未兑付的债券规模仅仅为3亿元,而大股东占用的资金却高达22亿元多。这也成为引爆银亿危机的导火索。

在2018年披露的年报中,银亿股份也透露了“大股东”资金占用的细节。据悉,截至2018 年12月31 日,实际控制人及其关联方占用ST银亿公司及其子公司非经营性资金余额22亿元,此数额占2018 年度经审计净资产151亿元的14.92%,截至年报披露日尚未归还。

因大股东资金占用事件影响,上市公司银亿股份遭遇戴帽。4月30日,银亿股份发布《关于公司控股股东及其关联方资金占用触发其他风险警示情形暨公司股票停牌的提示性公告》。5月6日,公司开市起被实行其他风险警示,股票简称由“银亿股份”变更为“ST银亿”。

6月20日,银亿股份公告称,截至目前,公司到期未清偿债务合计为27.15亿元。

公司治理问题早有提示

深交所质疑内控失序

大股东资金占用引爆银亿危机的背后,实际上也暴露了上市公司以及背后银亿系资本内部治理失控的严重问题。

今年4月,独立董事余明桂辞去职务,并犀利指出上市公司银亿股份的内控问题:“实际控制人凌驾于内部控制制度情形主要原因是由于公司在实际控制人的控制下,丧失独立性,并进而导致公司治理失效。因此,公司的内控无法按照制度严格执行。”

同时再对年度报告投弃权票后,余明桂还表示,公司治理及内部控制体系存在重大缺陷,关联方资金占用及其可回收性存在不确定性,关联方资金占用导致的应收款项坏账准备计提是否充分存在不确定性。

5月21日,深交所向银亿股份下发年报问询函,要求公司说明说明相关资金占用方与公司、公司控股股东及实控人的关联关系;相关占用的具体形成过程;相关资金占用所履行内部的审议程序等情况。同时问询函还要求ST银亿补充披露公司内部控制相关制度安排,实控人凌驾于内部控制制度情形主要原因,相关内控制度的完善性以及内控是否按照制度执行。

两次延期回复后,银亿股份才对上述质疑进行正面回应,并对内控制度存在重大缺陷作出解释称,公司在进行收购地块或项目过程中,判断交易对方与大股东在股权层面并无关联关系,且单笔收购金额均未达到董事会审议标准,故公司在收购地块或项目时仅履行了公司相关内部流程,以至于发生了非经营性资金占用的情形,说明公司在内控执行过程存在重大缺失,内部监督无效。

祸起跨界造车

转型失序引资金危机

好好的一家上市公司,缘何因大股东资金占用问题走入危机,而其背后的银亿系掌门人熊续强又如何让银亿股份走出危机呢?

公开资料显示,银亿股份背后控股股东银亿控股以及母公司银亿集团,均是宁波首富熊续强手中的企业。2016年,熊续强开启银亿系的转型之路,跨界进军汽车市场。

2016年以来,银亿集团以120亿元大手笔先后收购三家国外汽车零部件制造商“美国ARC、日本艾礼富和比利时邦奇”。同年,上市公司银亿股份也开启了“房地产+汽车高端制造”的转型之路。

2017年,银亿股份通过非公开发行股份方式收购汽车零部件企业宁波昊圣和东方亿圣100%股权。2018年8月,银亿股份还准备作价15.83亿元,将大股东银亿控股旗下的艾礼富注入上市公司,商誉高达9.98亿元,占交易标的净资产的65.38%。随后由于资金紧张、尚无投资方而造成计划流产。

不过高溢价收购的汽车零部件资产,在收购当年展现漂亮业绩后,就开始出现大幅滑坡。数据显示,2018年,宁波昊圣、东方亿圣均未完成业绩承诺。其中,宁波昊圣2018年净利润承诺数为2.61亿元,净利润实现数为692.46万元,相差25477.87万元。东方亿圣2018年净利润承诺数为9.17亿元,净利润实现数为-7.92亿元,相差17.09亿元。

对此,银亿股份解释称,从2018年第四季度开始,国内外贸易形势、宏观经济、市场与行业状况等因素较宁波昊圣重组时已发生重大不利变化,国内整车市场销售下滑严重并传导至上游汽车零部件行业,超出管理层预期,导致宁波昊圣的经营业绩未及预期。

大跨度转型的失序,也令上市公司业绩出现巨额的亏损。2018年财报显示,ST银亿2018年净利润亏损5.73亿元,同比减少135.81%。2019年第一季度,ST银亿净利润达到2986万元,同比下降93.10%。

而在造车背后也展现了大股东高杠杆举债融资的激进发展思维。2019年第一季度财报显示,银亿股份前十大股东中,宁波圣洲投资有限公司、银亿控股、熊基凯、西藏银亿投资为一致行动人,共持有银亿股份71.87%的股权,合计质押率高达98%。

有券商分析师指出,由于2018年汽车市场整体销售下滑、零部件企业销售业绩下滑,而银亿股份从房地产行业转入汽车高端制造,也让其原本的主业房地产业务出现萎缩,重心的失衡,造成了自我造血能力出现问题,而过去高杠杆的扩张,也让企业出现了资金的围巾。

宁波首富忙自救

上市公司价值几何?

为了解决当下危机,银亿股份以及大股东公司都在忙于自救脱困之中。

去年年底,公司大股东银亿控股及熊基凯就向另一大股东宁波开发投资集团签署《转让协议》,将手中5.13%的股权转让出去,获得的资金则偿还向宁波开发投资的10.34亿元的债务,其转让形式类似“债转股”。

银亿股份表示,上述交易是为化解自身债务问题而做出的商业行为,同时引进战略投资者,推动上市公司产业深化发展与转型升级,增强上市公司持续经营能力及盈利能力。

6月17日午间,银亿股份发布公告称,银亿集团、银亿控股已于2019年6月14日向浙江省宁波市中级人民法院申请重整。

所谓企业重整是指不对无偿付能力债务人的财产立即进行清算,而是在法院主持下由债务人与债权人达成协议,制定重整计划,规定在一定期限内,债务人按一定方式全部或部分清偿债务,同时债务人可以继续经营其业务。如果重整成功,银亿股份大股东摆脱了财务困境,银亿系整体都将有望获得新生。

而在如何进行债务偿还的问询时,银亿股份此前也回复深交所称,宁波市委、市政府正在积极帮助大股东引进战略投资者来解决资金占用问题及公司短期偿债风险问题。

不少消息显示,国资力量可能成为解救银亿危机的“白马骑士”。已有市场人士指出,有着宁波国资委北京的宁波开投公司接盘银亿股份的股权,也可能是国资看中了银亿股份未来的投资价值。未来,不排除宁波国资委对银亿股份在产业转型升级、股东结构优化和运营能力提升方面提供更多的有效帮助。

此外,上市公司银亿股份本身的价值仍存。据年报数据显示,2018年末银亿股份合计土地储备206.99万平米,规划建筑面积达271.09万平米,粗略预计总价值超250亿元。

不过,在危机解除之前,银亿股份的股价依然未有太多起色,资金出逃趋势未减。从2018年5月10.19元高位后,股价一路下跌,到2019年6月24日,股价最低达到1.66元,跌幅超过85%,市值蒸发超过400多亿元。

银亿股份能否迎来转机,至今仍是一个未知数。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:陈志杰

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)