安装新浪财经客户端第一时间接收最全面的市场资讯→【下载地址】

来源:金十数据

暴跌过后,很多投资者在期待市场出现反弹。但在反弹到来之前,还有很多疑问急需解决,如果无法解释这次暴跌的前因后果以及重大影响,我们又怎么能抓住后市的翻身机会呢?

行情梳理

在过去的7天,股市完成了登上巅峰,再迅速坠入无底深渊的过程。数据显示,标普500指数在2008年金融危机期间也只出现了10%周跌幅,而上周,这一数据为11.49%。道琼斯工业指数和纳斯达克指数同样跌超10%,三大股指均创下2008年10月以来的最大单周跌幅。

而股市的暴跌,对许多亿万富翁来说也是噩梦。外媒统计的数据显示,福布斯全球排名前三的大富豪贝索斯、比尔·盖茨和伯纳德·阿诺特在上周共损失300亿美元,特斯拉CEO马斯克也损失超过90亿美元。数据显示,约80%的亿万富翁出现亏损,过去一周蒸发了共4440亿美元的财富。

精选分析

暴跌之下的资金逃亡路线:谁在主导这场抛售大戏?

到底是谁主导了上周这场罕见的大抛售?答案是所有人。

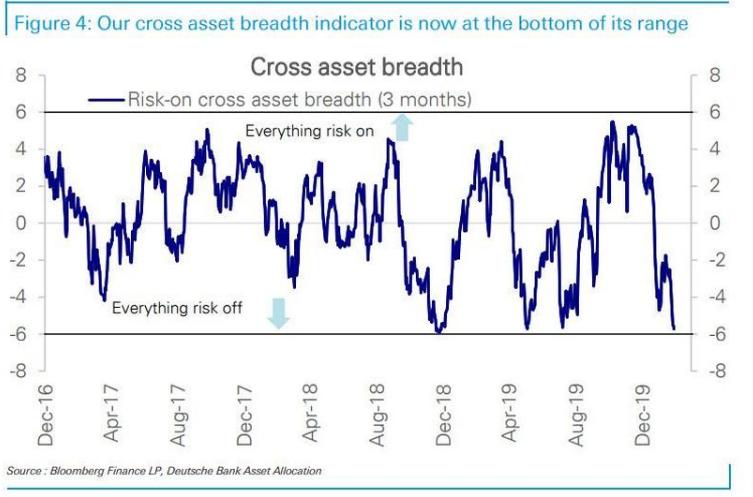

一场历史性的抛售已经把股市的跌幅推向了前所未有的困难境地,高盛的统计显示,投资者股票仓位配置从极度超买的95%转变为极度超卖的12%。与此同时,德银的跨资产宽度指标(cross asset width indicator)也从接近历史高点暴跌至基本上是历史低点。

更糟糕的是,持仓量的实际降幅可能比数据显示的更大——因为一些数据不可避免地带有滞后性。持仓量如果进一步下降,就意味着所有资产类别的动量信号都转向极端,也就是说几乎没有投资者可以从这场暴跌中全身而退。

对卖出类别进行更详细的细分后发现,尽管散户投资者确实在这轮暴跌中遭受了打击,但系统性投资者的损失绝对更大,而两者的抛售力度都相当惊人。

其中,波动率控制基金的股票配置大幅下降,它们的抛盘应该也会开始减少。

数据显示,波动率控制基金已将股票敞口从上周的历史最高水平削减至接近其持仓区间底部的水平,在过去一周出售了650亿美元的股票。如果股市波动性上升,这些基金仍可以进一步削减股票敞口,但鉴于其配置已经很低,它们对增量抛售的敏感性应该开始减弱。

此外,CTA已大幅削减股票敞口,开始转向做空策略。

在上周之前,CTA一直大力做多股票。不过值得注意的是,其股票仓位仍高于2011年、2016年和2018年大抛售期间的水平,因此后续可能会进一步抛售。波动性和趋势信号若继续恶化,CTA和波动率控制基金势必进一步增加空头头寸。

另一方面,风险平价基金的股票敞口已从历史高位回落,但仍处于高位。

随着波动性继续上升,风险平价基金可能会进一步削减敞口,但与其他系统性基金相比,它们的动作往往更为缓慢。

展望后市:资金大逃亡会否继续上演?

正如上文所言,金融博客零对冲指出,抛售在各类投资者身上普遍存在,上周无疑有大量资金从股票基金流出,而且后续可能还会有更多资金上演大逃亡。数据显示,自两周前开始抛售以来,股票基金已出现了280亿美元的资金流出。

根据德银分析师Parag Thatte的说法,在过去的大规模抛售中,资金外流通常会持续数周,这意味着股市的动荡会持续很长一段时间。

这么说,是不是意味着股市的暴跌仍将持续?这时候,投资者就要关注下面这三个好消息了。

第一,自去年10月底以来,股票基金的资金流入一直非常强劲,与全球经济温和增长和反弹的基本面现状脱节。零对冲估计,股票基金需要出现约1300亿美元的资金流出,才能追上去年以来创纪录的资金流入水平。

第二,经过上周的暴跌之后,投资者似乎终于意识到股市不会连续第二年出现盈利增长,因此标普指数目前的每股定价为收益负增长。

第三,在股市遭遇大幅抛售的同时,看跌/看涨期权成交量已大幅逆转——这得益于看跌期权买盘飙升。至少从反向操作的角度来看,市场可能最终出现了一些支撑信号。

综上所述,零对冲指出除非现在人们一致认为全球衰退即将来临,否则创纪录的抛售潮可能最终将告一段落。

另类思考:交易员能在本轮暴跌中学到什么?

除了思考抛售会不会持续下去之后,分析师们还在思考另一个问题:交易员们能从这次暴跌中学到什么?他们会不会因此改变过于激进的投资策略?

交易员们会不会改变今后的策略尚不得而知,但在金融博客零对冲看来,他们肯定被吓坏了。要知道,现在这一代一线交易员从未见过如此剧烈的市场崩盘,他们对上周的无情抛售感到恐惧也完全可以理解。

事实上,不少千禧一代交易员开始开始怀疑人生。

蒙特利尔DRW Holdings LLC的研究分析师、31岁的贾斯汀·怀尔德(Justin Wilder)承认:

“我们很多人在职业生涯中都没见过这种类型的崩盘,在职业生涯中也从未经历过真正的熊市,市场上肯定存在一些不安情绪。”

TCX投资管理公司30岁的外汇交易员朱利安•卡瓦贾(Julian Carvajal)表示:

“有了冠状病毒,市场找到了一个理由,以一种我从未见过的方式进行修正。”

过去两个月,分析师们一直在警告,股票的仓位配置和定价都非常高,多数投资者孤注一掷投入股市。在这种情况下,杠杆率达到了创纪录的水平,而且越来越与增长指标脱节。正如千禧一代交易员声称的那样,在市场开始崩盘之前,仿佛没有迹象表明投资者已经有所察觉,就在上个月,所有投资者还在全力以赴进入股市。

分析师表示,在经历完这一轮暴跌之后,交易员们或许会改变过往的盲目乐观作风。展望后市,下面这些风险信号值得他们额外关注:

虽然企业回购的大幅减少,但无数金融机构、散户甚至政府机构还是参与进了这场牛市狂欢之中;

创纪录的杠杆率和前所未有的“聪明钱”都集中在少数股票上;

对冲基金杠杆率从未像现在这么高,也从未像现在这样集中地投资于同一批股票;

散户投资者掀起了前所未见的抢购狂潮,他们的目标已经不仅仅是动量股;

狂热的散户交易者还将期权交易量推至历史最高水平,创纪录的杠杆率帮助他们将持仓量推到了跟对冲基金看齐的罕见水平。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:张玉洁 SF107

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)