如何在结构性行情中开展投资布局?新浪财经《基金直播间》,邀请基金经理在线路演解读市场。

来源:小基快跑

才出ICU,就进大保健。

今日(3月2日)A股暴力反弹,但和之前的行情有所不同的是,领涨的不再是科技股,周期股成为反弹先锋。

在28个申万一级行业指数中,周期行业建筑材料、建筑装饰暴涨超8%,机械设备、钢铁、房地产也涨幅居前。

部分申万一级行业指数涨幅 20200302

数据来源:Wind

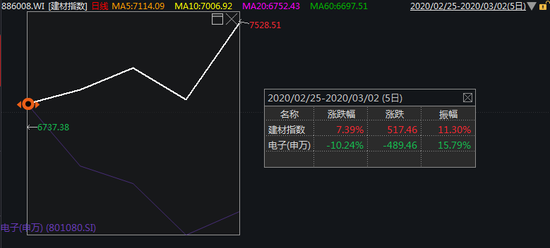

把时间拉长一点,从2月25日科技股开始调整到现在,周期股的相对收益十分明显——从建材指数和电子指数的对比就能看到↓↓↓

申万建材指数 VS 电子指数

20200225-20200302

数据来源:Wind

市场风格要切换了吗?

周期股的机会来了吗?

融通基金权益投资总监、融通行业景气基金经邹曦对周期股研究甚为透彻。今年初,他就明确看好周期股的机会(详见《不是所有基金经理,都懂周期股》)。

然而,经历了新冠疫情,周期股的投资逻辑有变化吗?

一起来看看他的最新观点。

邹 曦

十九年证券投资从业经历,2001年2月加入融通基金。现任融通基金权益投资总监、融通行业景气(161606)基金经理

复工加速,市场风格或迎来变化

从常理看,年底年初,尤其是1月份这个业绩真空期的时候,整体上科技股的想象空间比较大。

同时,由于春节前实体经济用钱比较少,而银行为应对春节的现金需要会多投放流动性,市场的剩余流动性相对比较多,由于疫情原因,复工节奏的放缓又导致资金流入实体经济的速度放缓,再叠加春节期间在开工不充分的情况下个人投资者时间比较充裕,故进一步延续了年初流动性推动的科技股行情。

随着复工加速,市场风格或会迎来变化。

根据我们对复工节奏的推断和“草根调研”,大概最晚在3月中旬就能全面复工。

待完全进入复工状态后,市场就需要盈利和各方面的数据来进行验证,也就进入了盈利推动的市场风格。

进入这个阶段后,受益大的,可能是跟周期投资相关的一些资产,尤其是周期核心资产,或将迎来很好的机会。

因为这些股票有望靠盈利和数据来验证,出现明显的戴维斯双击:不但盈利有机会大幅超预期,估值也有大的提升空间。

稳经济需要基建

这次疫情对世界各国,尤其是对东亚经济圈的影响会比较大,对经济的杀伤力可能远高于2003年SARS,阶段性甚至不亚于2008年融危机。

为了在今年实现“小康翻番”的目标,要稳经济,要进行对冲,短期靠消费和科技拉动有难度,现阶段主要靠投资。

原因有三:

第一,对于投资,政府自上而下各个行政部门该怎么做都驾轻就熟,做起来是容易的。

第二,不管房地产还是基建,各方面的产业链都比较长,对经济的拉动作用比较大,有乘数效应。

第三,投资见效快。

从政策的顺序来看,基本上也是比较清晰的:阶段性或可以选择做消费、5G,但是力度不大,主要可能还是在房地产和基建上。顺序上基建或优先于房地产,从最近的政策表态上也能看到这种趋势。

从逻辑推导的角度来讲,基建投资短期基本没副作用,长期做好了可能还有正向作用。

而房地产方面,房住不炒基本已经定为国策,房地产投资本身的负面作用非常大,房地产对经济的各方面都有挤压,会提高生活成本,影响城市化城进程、影响资源配置效率、造成房地产泡沫。

所以一般情况下是不会把房地产刺激起来,而基建可能是政策发力的主要方向,而且体量会比较大。

中心城市化和新基建

关于基建政策,尤其是跟财政体系相关的政策,大家肯定会有很多疑问。

钱从哪里来?是否有很多项目可以投资?会不会形成一些长期的负面影响例如做过头?是否会导致资源配置效率低下?

首先资金来源。

资本金基本是够的,主要源自于贷款。这次政策也明确表态,财政方面要加强政策性金融配合力度。

项目是否会产生负面效应。

其实这次是一个难得的机会,是有可能把我们未来三到五年新发展路径描绘清楚的一个契机。我把它定义为新基建与中心城市化。

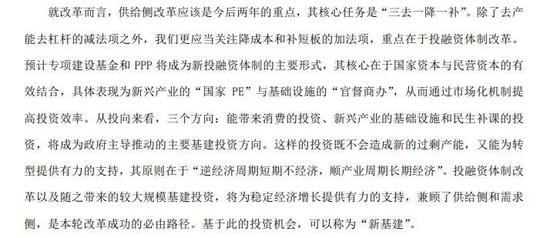

早在融通行业景气2015年年报里,我就对新基建有大段的描述。

摘自融通行业景气2015年年报

我对新基建的定义为三个方向:能够带来消费的投资,新兴产业的基础设施投资以及民生补课的投资。

能够带来消费的投资:包括轨道交通、精准扶贫。轨道交通的发展,能够加速城市化,能够刺激消费的发展。精准扶贫,能够让中低端人群的收入和消费增长。

新兴产业的基础设施投资:包括5G,包括我在2016年研究过特高压,包括新能源汽车充电桩等。这些基础设施发展起来以后,能够对新兴产业的发展提供一个很好的支持。

民生补课的投资:比如2016年提过的海绵城市、地下管廊等,也包括环保相关的领域,这些是历史上的欠账,和民生有关,这些投资都是可行的。

对比之前两次大规模基建,也结合新结构经济学的演绎,我对新基建做了一个概括:短期逆经济周期不经济,长期顺产业周期经济。

在我国,逆周期调节是一个很正常的现象。但只要长期顺应了产业周期,就能够发挥比较优势,创造很好的基础设施条件,长期来看就是经济的。

我们现在的新基建——能够促进消费的投资、新兴产业的基础设施投资以及民生补课的投资,短期是需求端的做法,能够逆经济周期调节;但长期如果顺着产业周期,就是供给学派的做法,就能够改善供给,提高潜在增长率。

那么这种做法为我们长期的经济发展,能够建立很好的基础,提高我们的增长率。

那么现阶段我国最大的红利是什么?

大家讲的比较多的就是工程师红利、消费红利。其实我们还有一个很大的隐藏红利有待充分挖掘,就是土地红利。

从去年开始,政府提出了“中心城市化”的概念。

那么为什么中心城市化和新基建相关呢,因为从长期来看,它是能够顺应产业周期的。

试想一下,如果将来北上广深会形成三个人口过1亿的大都市圈,会有大量的新兴产业冒出来,效率会大幅提升,产业的集聚效应会越来越明显,这个对经济效率的提升会非常大的。

最近北京已经发布今年的基建项目,90%都是跟轻轨、城际铁路相关的投资。众所周知,都市圈的建立需要密集的轨道交通网络,形成一小时的轨道生活圈。在这种情况下,这类基建投资对都市圈的形成和对中心城市的发展都是有非常大的意义,提升产业效率。

另外,大量的人口进入城市后,消费自然就会提起来。我们做了很多消费研究,发现制约三四线城市消费和制约中低端人群消费的其实往往并不是收入。三四线城市房价收入比相对比较低,它们的消费能力是有的,但受到供给约束。

人群大批量迁入到都市圈和中心城市会带动促进消费红利的释放,产业聚集形成产业集群后,也会促进工程师红利的释放。

此外,目前我们的城市化,某种意义上讲是中高端收入人群的城市化,因为土地供应有限,房价也高,还需要落户。下一步中心城市化需要推动中低端人群的城市化。

总结来说,无论是短期疫情的影响,还是长期城市化大方向的确定,还是土地管理制度的相关准备,通过新基建来推进中心城市化的加速实现,效用是非常强的,长期会带来很强的经济促进作用。

周期股的投资逻辑

周期股投资要抓核心资产

由于今年基建发力,周期投资品的逻辑也就出来了。

复工对于周期投资品是有帮助的,让它短期进入一个比较高的一个景气状态。

关于周期股的投资,主要可关注周期核心资产这条主线。

这次疫情带来的损失,会冲击一季度经济增速。如果靠基建来对冲的话,基建的增速就会相对比较高。

即便房地产投资有点受损,但对整个周期投资的增量需求影响较小。

另外,周期投资的增量需求主要来自于房地产的建安投资和基建投资,所以周期景气在后面或将加速。

同时如果大家能够意识到,这次的基建投资只是开启了一个长期的、通过新基建来推进中心城市化实现的一个序幕的话,那么大家对后面的基建投资的可持续性会更有信心,这对周期股的需求稳定性和估值提升是有帮助的。

除了增量需求,同时也要看到,周期投资品,尤其是核心资产,它们的供需结构已经有了很大改善。即便短期需求有一些小幅的波动,都不影响它们本身的收入增长和利润增长。

这里面可重点关注工程机械、重卡和水泥,以及一部分消费建材里面的个股。它们的供需结构是根据行业本身的一些特点和经过竞争后集中度的变化形成的,或会远好于其他的周期投资品。

周期核心资产是什么

以前大家对周期股投资有一个误解,以为周期股只有在增速超预期的时候,股价才能涨,这是历史的情况。

现在进入一个新的存量经济状态以后,情况发生了很大改变。

以前大家做周期股,喜欢高PE的时候买,低PE的时候卖。

高PE买很好理解,因为盈利状况差。低PE卖,是因为盈利状况很好,背后隐含的逻辑是盈利状况好的时候企业就会扩产,新的产能出来后供需关系就会发生恶化,然后盈利状况就会变差,所以要卖掉。

但大家试想一下,在很多供求关系比较稳定的行业,包括水泥、工程机械、重卡等,很难再释放有效供给,所以对这些行业不能再用以前的习惯去看。以前的状态下新增产能是不受限的,所以当时只有需求加速增长,超过了供给的增长,增速才能持续。

而目前在有效供给可能不会增长的情况下,只要需求为正,哪怕只有1%的增长,就可能获得很好的盈利状态。

过去三年工程机械、重卡、水泥等行业都已经充分体现了这些特点,过去三年的股价也告诉大家,它们已经跟其它的周期股不一样了,这些就是我定义的“周期核心资产”。

水泥(紫) 、工程机械(白)VS 沪深300

20170103-20200302

数据来源:Wind

周期核心资产的投资逻辑

对于今年而言,首先,由于新基建的启动,这些周期核心资产的景气超预期基本是可见的。

其次,在3月中旬全面复工以后,这些周期投资品都会不同程度地面临赶工。这种赶工带来的需求拉动,使得产品的销售和提价成为可能,所以景气度或将进一步的提升。

第三,它们估值的抬升。基于新基建推动中心城市化的逻辑看,房地产建安加基建投资,周期投资品的需求能保持一个低位数的增长,那么这些公司的盈利增长就有可持续性,估值可能就不会停留在现在个位数的水平。

比如工程机械、重卡里面的一些提供零部件相关的公司,一季报盈利数据很有可能是增长的。做产品的,比如工程机械的主机厂,包括水泥1季度是否能出现正增长不一定,但是上半年有望大幅增长。

如果在疫情这种级别的冲击下都能扛得住,这些周期核心资产的业绩持续性和稳定性大幅提高就很有希望了。

目前这些股票的估值大家可能都还看不清楚,那么到一季报,会越来越明朗。到3月份以后,开工的情况、复工的情况、一些行业的数据就能够给大家提供一些指引。目前这些公司大部分都还处于个位数的估值。

我过去3年投资这些公司有个体会,从公司模型的角度来讲,看盈利增长有三要素:增长的速度;增长的持续性;能见度。

过去3年,这些公司已经显示了很高的增长速度和稳定的增长持续性,但唯一的问题就是它们的能见度太低,大家对这些东西的研究也不充分。

经历过新冠疫情的冲击,如果大家能关注到这些周期核心资产的盈利增速和持续性,它们的“能见度”也就有望提升,那么估值的提升就可能看得到。

总结来说,周期核心资产今年可能会类似于2017年到2019年的白酒和家电。尤其是年初到前段时间还跌过一阵,叠加上述的多种因素,它们今年业绩表现值得期待。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:王帅

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)