【相关阅读】

2019年4月27日,近年来激进逆周期扩张且增速惊人的新城控股发布了一份令投资者大跌眼镜的一季报,一季报显示公司营收及利润增速纷纷较去年同期大幅度下滑,其中营业收入为43.3亿,同比下滑16%;归属上市公司股东的扣非净利润为1.66亿,同比下跌52%;经营活动产生的现金流量净额为-67.6亿元,流出增速125%。

有投资者认为地产行业结算周期后置,通常三四季度贡献主要业绩,因此一季度业绩大幅下滑并不能说明什么。但值得一提的是今年4月2日,新城控股收到上交所包含16个问题的细致问询函。亦有投资者认为正是监管部门的严格监管使新城控股财务上存在的问题暴露出来,所以公司有意放慢了增长速度。那么上交所的16问暴露出新城控股什么问题呢?

一 合、联营企业“章程”带来并表弹性 新城控股有大量不透明表外资产

地产公司项目资金需求量大且需要分散风险,因此通常有大量合、联营企业是行业惯例。但是新城控股主要依据相关公司章程而非股权比例决定子公司、合营企业和联营企业的划分,这种做法一方面使部分高股权比例的企业不必并表,从而隐藏大量负债在表外;另一方面部分低股权比例的合、联营企业向子公司转换后亦可以产生巨大收益。该类收益非销售收入所产生的利润,系合、联营公司转为子公司时点时,对该等项目公司存货评估增值而产生的收益,计入非经常性损益。

简而言之,新城控股依据相关公司章程而非股权比例划分子公司、合营企业和联营企业,这种做法可同时影响上市公司资产负债表和利润表,可以减少负债和增加利润。

首先看隐藏负债方面,根据会计准则,子公司需要并表,而合、联营企业不需要并表。新城控股对合、联营公司的长期股权投资采用权益法核算,并按公司对合、联营公司应享有的收益或应承担的亏损确认当期损益,计入公司合并利润表的投资收益,并反映至归母净利润中。

根据上交所问询显示新城控股有24家持股比例超过50%但未并表的企业,新城控股解释这些企业未纳入公司合并报表的依据基本上都是相关公司章程规定公司决议需要全体股东或全体董事一致通过,新城控股需要与合作方一同参与项目公司的经营管理决策,导致新城控股无法将该等房地产项目公司纳入合并范围。

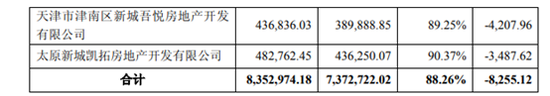

根据相关明细可以发现这些合、联营公司负债率高达88%,总负债高达737亿人民币,考虑到新城控股在这些企业的持股均超过了50%,也就是说这部分权益对应的负债要超过368.5亿。

实际上这部分权益对应的真实负债可能更高,因为根据查询相关公司股权明细,新城控股在相关公司持股比例甚至高达90%,例如新城控股在天津俊安的持股为90%;在天津淀兴和常州新城创恒的持股都为80%;常州新城紫东持股比例77%;太原新城凯拓持股比例75%;佛山鼎域、南京新城万博、唐山郡成、津南区新城吾悦、日照亿昶、昆明新城亿崧持股比例为70%;苏州聿盛持股比例65%;苏州晟天持股比例为60%。非常高的股权比例亦均未并表。

新城控股向来以激进和高负债著称,但是考虑到这部分“表外资产”,新城控股的真实负债率或许更高。同时因为相关公司较多,股权比例不一,因此投资者可能很难去评估新城控股的真实负债水平。

新城控股2016 年度至 2018 年度筹资活动产生的现金流净流入分别为 66.39 亿元、189.70 亿元及 358.91 亿元;经营活动和投资活动现金合计净流出分别为 6.10 亿元、102.41 亿元及 161.96 亿元。截至 2018 年 12月 31 日,公司资产负债率为 84.57%,筹资活动产生的现金流持续增高及较高的负债率水平将使公司持续发展面临一定的资金压力。简言之,新城控股的表内负债已经处于较高水平,但是考虑到合、联营企业的权益对应的至少368.5亿债务,如果把这些持股超过50%的企业并表,那么新城控股的资产负债率显然会继续上升。新城控股近年来自由现金流持续为负,高度依赖融资,继续推高的资产负债率显然有可能会影响到其融资安排。

同时值得一提的是,历史上安然公司曾使用SPE也就是特殊目的实体进行财务舞弊,简单来说,就是单独成立一个公司,将自己的一项资产剥离出去,大多数时候是想凭此抵押发行债券。SPE 独立于原公司的财务报表,通过交叉持股,安然创设了超过 3000 个子公司和合伙公司。在项目运营不佳时,就左手倒右手,靠‘卖出’负债项目给子公司来‘盈利’,有资金上的需求,也通过 SPE 贷款融资。

而地产公司的这种高股权比例但是表外的合、联营企业其实和SPE有相似之处,就是有较高负债但是不并表,如果不是交易所问询,可能投资者根本不会知道这些企业的负债水平。相关资产采用权益法核算,并按公司对合、联营公司应享有的收益或应承担的亏损确认当期损益,计入公司合并利润表的投资收益,并反映至归母净利润中。简言之,主要对利润表产生影响。

尽管新城控股不会像安然公司一样利用这些表外资产进行财务舞弊,然而无论如何这种不透明的表外资产对投资者来说都是危险的。正是由于子公司、合营企业和联营企业的分类涉及重大会计判断,同时不同的分类影响合并范围,从而对新城控股的资产、负债、收入的总额产生重大影响。因此会计事务所亦把此点作为关键审计事项。

再来看增加利润方面,合、联营企业向子公司转换后亦可以产生巨大收益。该类收益非销售收入所产生的利润,系合、联营公司转为子公司时点时,对该等项目公司存货评估增值而产生的收益,并计入非经常性损益。2018 年新城控股合、联营企业转为子公司产生了6.77 亿元收益,占公司 2018 年归母净利润的 6.45%。

以新城控股持股 32.38%的许昌昱恒为例,该司成立于2018年3月,当年7月新城控股通过收购其1%股权和进行协议约定的方式,将其纳入合并报表范围。也就是说从成立到成为新城控股子公司,仅仅四个月时间该司就为新城提供了转换为子公司的收益。但值得一提的是中南控股对许昌昱恒持股34%,中南建设2018年11月发布《关于新增为子公司融资提供担保的公告》中还把许昌昱恒列为自身子公司并提供了6亿担保,那么许昌昱恒到底是谁的子公司呢?

总而言之,新城控股依据相关公司章程而非股权比例划分子公司、合营企业和联营企业的做法一方面让持股比例接近90%,负债16.3亿的天津俊安不必并表,一方面让持股比例仅为32%的许昌昱恒在成立四个月且“一女两嫁”的情况下就为上市公司提供了转为子公司收益。

二 投资性房地产公允价值变动收益为 28.09 亿元 均为“评估”增值且与租金增速背离

2018 年,公司投资性房地产余额为 407.58 亿元,占总资产的比例为 12.34%。公司的投资性房地产公允价值变动收益为 28.09 亿元,同比增长 209.02%,占归母净利润的比例为 26.78%,新城控股称主要系公司 2018 年度在建及新开业的吾悦广场投入较多、规模较大、数量较多所致。其中年初已完工项目产生的收益为 6.85 亿,年度内新完工项目产生的收益为 14.64 亿元,年末在建项目产生的收益为 6.60 亿元。该类收益主要系公司按照公允价值模式核算投资性房地产而产生,并根据评估价值确定,计入非经常性损益,与生产经营活动收入无关。

这种投资性房地产公允价值变动某种程度上是合理的,因为其本质上意味着如果公司所拥有的资产的现金流增加,那么与之对应的这份资产的价格也会重新评估。但评估资产增值的难度在于首先未来这些资产对应的现金流的增速不好评判,尤其是在2018年社会消费品销售总额增幅创出新低,且乘用车和部分家电产品更出现了销售量的大幅下滑的背景下,未来和居民消费水平密切相关的商业地产还会维持租金的高速增长吗?这显然是一个不确定的问题。其次,新城控股投入运营的商业地产项目依赖于精细化的运营和管理,同时二三四线和地段的区别意味着其并非标准化的财务模型,更增添了评估难度。而且投资性房地产评估价值受各项评估参数影响,因此相关投资性房地产公允价值变动损益亦存在不确定性。

2017年新城控股12座吾悦广场开业,重资产模式新开业10座,开业运营的吾悦广场达到23座,物业出租及管理实现营业收入10.19亿元,较上年同比增加131.05%。2018年开业19座吾悦广场,重资产模式新开业18座,累计开业42座吾悦广场,全年实现租金及管理费收入21.16亿元,同比增长107.44%。

根据相关明细,新完工项目投资性房地产占年度投资性房地产公允价值变动损益总额的比例最高,占比超过50%。我们可以发现新城控股2017年新开业12座吾悦广场,对应整体出租及管理费增速131%;2018年新开业19座吾悦广场,对应整体出租及管理费增速107%。也就是说尽管公司新开业的商业地产占整体开业比例基本一致,但租金增速却下滑了,这意味着公司不管是增量还是存量的商业地产的租金都有可能出现了增速的下滑。然而这些资产2018年的公允价值变动却同比增长209%,与此同时2017年公司投资性房地产公允价值变动的增长却仅为56%。

租金增速在下滑的背景下,2018年相关投资性房地产公允价值变动的增速却为2017年的近4倍。

三 利息支出资本化较高 和同行业比较差别大

公司利息支出的资本化占比较高。年报显示,公司 2018 年资本化利息支出为 88.50 亿元,同比增长 428.99%;资本化利息支出金额分别占总利息支出和归母净利润的 94.58%和 84.36%,相较 2017 年的 77.45%和 27.75%有较大幅度上涨。

对比来看,行业龙头万科A在2018年的利息资本化金额为59.64亿,占总利息支出的42.16%,明显低于新城控股。同时对比相关资本化率:万科2018年度用于确定借款利息费用的资本化率为5.30% (2017年:5.04%) ,新城控股2018年度用于确定借款费用资本化金额的资本化率为率6.63% (2017年度:5.44%)。

新城控股回复问询函称因公司于 2018 年 1 月 1 日执行新收入准则,相关会计处理与以前年度相比有一定变化: 53.60 亿元合同负债的重大融资成分利息按照规定予以资本化,并导致 2018 年度公司资本化利息支出大幅上升。然而与同业相比,相关利息资本化占总利息支出比和资本化率显然也有较大差异。

此外,截至 2018 年底,新城控股应付间接控股股东新城发展控股有限公司及其子公司的计息款项为 22.22 亿元,利率水平为 8%,高于贷款基准利率,且高于公司 2018年度 6.47%的平均融资成本。上交所要求公司说明关联方借款利率高于平均融资成本的原因,是否存在侵害公司利益的行为。

对此新城控股回复称:2018 年度公司向非关联方借款的利率区间为 4.50%-10.54%,新城发展控股有限公司及其子公司给予公司的借款利率处于上述利率区间内。上市公司向关联方借款具有无需抵押担保、资金使用灵活等优势,在同等条件下,其借款利率与外部借款利率相当,不存在损害上市公司利益的行为。而且截至 2018 年 12 月 31 日,公司借款余额为 727.05 亿元,向新城发展控股有限公司及其子公司借款金额占公司借款余额的 3.1%,占比较小。

责任编辑:公司观察

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)