感知中国经济的真实温度,见证逐梦时代的前行脚步。谁能代表2019年度商业最强驱动力?点击投票,评选你心中的“2019十大经济年度人物”。【我要投票】

原标题 券商板块早盘再度拉升走强 “牛市标杆”大涨三天意味何在?

来源 天天基金网

12月17日,券商板块早盘再度拉升走强,带动沪指冲击3000点,南京证券再度涨停。

消息面上,上交所16日公告称,同意东方证券、光大证券、广发证券、国泰君安、国信证券、海通证券、华泰证券、申万宏源、招商证券、中泰证券、中信建投、中信证券等12家证券成为其沪深300ETF期权主做市商。

今年,随着证券行业不断释放政策性利好,券商股表现不俗。截至目前,36家上市券商年内平均涨幅高达55.15%。机构指出,外部因素将助力市场风险偏好提升,货币政策存在“甜蜜”的预期,非银板块价值凸显,春季行情或将提前到来。

36只券商股年内平均涨幅超55% 机构称明年龙头券商将持续受宠

今年,随着证券行业不断释放政策性利好,券商股表现不俗。截至目前,36家上市券商年内平均涨幅高达55.15%。本月券商密集抛出2020年投资策略,证券行业明年的走势也引发机构、投资者的高度关注。

整体来看,券商作为资本市场最重要的纽带和中介,未来的发展空间十分广阔。从2020年券商股的投资趋势来看,证券行业马太效应仍将持续,头部券商及特色券商被一致重点关注。

券商股年内平均涨幅超55%

12月16日,证券板块再度发力,板块成交额超400亿元,中信建投、南京证券两只券商股涨停。事实上,由于前期的强势上升,券商股年内全部上涨。截至12月16日,年内A股36只券商股平均涨幅高达55.15%,3只券商股涨幅超过200%。其中,红塔证券、华林证券涨幅超300%,分别为392.2%、301.06%。中信建投紧随其后,涨幅为214.59%。同时,涨幅超过50%的券商股还有海通证券、中国银河、第一创业,涨幅分别为71.26%、65.42%、56.89%。

从个股交易龙虎榜来看,今年以来,有16只券商股上榜,龙虎榜总成交额高达355.23亿元。其中,8只券商股的龙虎榜成交金额超过10亿元。华林证券的成交金额高达116.1亿元,上榜59次;长城证券的成交金额为47.89亿元,上榜21次;中信建投的成交金额为46.07亿元,上榜9次;红塔证券的成交金额为39.61亿元,上榜24次;天风证券的成交金额为28.99亿元,上榜13次;国海证券的成交金额为21.61亿元,上榜6次,太平洋证券的成交金额为12.84亿元,上榜1次;南京证券的成交金额为11.46亿元,上榜3次。

从机构调研方面来看,11家券商年内受到机构关注。其中,广发证券共被机构调研22次,第一创业被机构调研20次,华泰证券、申万宏源均被机构调研9次,国信证券被机构调研8次,东方证券、西部证券、国元证券、长江证券、国海证券、华西证券分别被机构调研7次、4次、3次、3次、1次、1次。

具体来看,机构调研证券公司的主要问题集中在差异化发展、转型路径、四大主营业务等方面。其中,第一创业在近期接受机构调研时,针对监管鼓励中小券商差异发展的情况表示,“在行业集中程度进一步提升、马太效应明显的背景下,中小券商深耕细分领域,尝试在单个业务方面打造先发优势和品牌效应,来应对头部券商的挤压,某些券商在部分业务条线上形成了自己的比较优势,具备差异化发展的潜力。”

2020年龙头券商最受宠

从2020年券商股的投资趋势来看,证券行业马太效应仍将持续,头部券商及特色券商被一致重点关注。

万联证券分析师张译从认为,券商作为资本市场最重要的纽带和中介,未来的发展空间十分广阔。在内外部竞争激烈的格局下,龙头券商凭借政策、资本、资源、成本、品牌和人才等多种优势,市占率不断提升,在创新业务领域也具备先发优势,且监管鼓励做大龙头券商的意图明显,未来有望打造比肩海外顶级投行的航母级中资券商,依旧看好龙头券商的发展。

天风证券夏昌盛团队也认为,资本市场有望在金融运行中发挥更突出的作用,金融体系结构力量对比有望发生较大变化,直接融资比重预计将进一步提升。证监会于2019年提出的全面深化资本市场改革的12个方面重点任务,后续大概率将有更多利好资本市场长期健康发展的制度性政策出台。展望2020年,监管差异化的框架下,龙头券商有望实现差异化的加杠杆,行业集中度将进一步提升,龙头券商ROE将稳步提升。

从券商具体业务线来看,夏昌盛团队表示,稳步实施注册制、并购重组新规落地、优化再融资制度、推进创业板改革,利好政策驱动下投行业务有望迎来发展机遇。同时,关注两融业务结构优化,待时机成熟后科创板的转融通制度有望推广到主板等,将极大的提升融券业务规模。在经纪业务方面,聚集客户的作用不可替代,佣金率预计仍将下降,但零佣金可能性极低。经纪业务的业绩弹性将变小,主要是佣金率下降的影响,财富管理业务转型仍在路上。此外,券商资管的通道规模将持续收缩,关注大集合产品公募化改造进程;衍生品业务将成为券商资产配置的重点方向,进一步的发展仍需配套政策落地。

行情“急先锋”已连涨两日!春季行情提前到来?机构这么看

上交所16日公告称,同意东方证券、光大证券、广发证券、国泰君安、国信证券、海通证券、华泰证券、申万宏源、招商证券、中泰证券、中信建投、中信证券等12家证券成为其沪深300ETF期权主做市商。

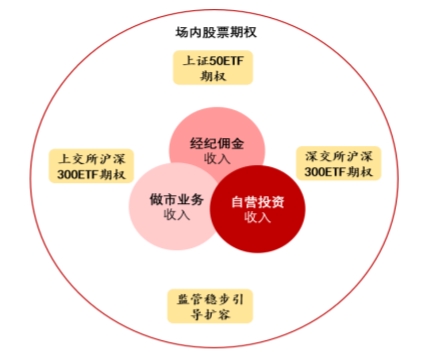

华泰证券认为,监管引导衍生品稳健发展,优质券商有望把握先机。衍生品是机构服务的核心能力之一,国内券商衍生品业务在监管引导下稳健发展。其中,场内股票期权以券商为主要做市商和经纪商,券商可实现经纪佣金、做市价差收入、自营投资收入等三种主要形式收入,有望为券商开辟重要的盈利增长点。

券商场内股票期权三大业务收入

资料来源:上交所,华泰证券研究所

2018 年上交所股票期权经纪业务前十名份额

资料来源:上交所,华泰证券研究所

2019年11月08日,管理层正式启动扩大股票股指期权试点工作,将按程序批准上交所、深交所上市沪深300ETF期权,中金所上市沪深300股指期权。12月7日,深交所正式发布与股票期权业务相关的规则和指南。此外,深交所亦曾表示后续将发布做市商名单。

华泰证券认为,股票期权等创新业务将为券商提供增量业绩贡献,龙头券商有望率先获益。衍生品业务较为复杂,需要券商夯实综合实力。衍生品业务具有较高的门槛,对券商综合实力提出更高要求。一方面,券商发挥做市商功能,资本实力直接决定业务规模。另一方面,衍生品业务较为复杂、风险相对较高,需要券商提升定价、销售、风控等专业实力,以实现收益与风险平衡发展。

未来业务竞争或将呈现显著分化格局,大型券商有望把握领先优势。监管“扶优限劣”导向下,大型券商有望优先获得业务资质,把握业务发展先机。同时,大型券商在资本实力和专业实力上享有领先优势,有望持续夯实衍生品业务优势地位,形成较强的业务壁垒,驱动业务竞争呈现显著分化格局。

春季行情或提前到来

天风证券认为,券商板块迎来政策利好与业绩双改善,龙头券商将直接受益。

首先,中央经济工作会议全面定调 2020年,券商投行收入有望提升,头部券商直接收益,这有利于未来金融业务创新的推进。会议还强调了“稳步推进创业板和新三板改革”,这意味着科创板注册制制度将向创业板等推广。

其次,证监会分拆上市新规落地,2020 年有望成为股权融资大年。证监会发布分拆上市规定,与征求意见稿相比,降低了分拆上市的净利润门槛,放宽了募集资金使用要求及子公司董事及高管持股要求等。分拆上市新规落地,创业板和新三板改革稳步推进,叠加此前已松绑再融资、并购重组等政策,2020年将是股权融资大年,预计 2020 年投行业务收入同比增加20%左右。

第三,12 月以来市场活跃度环比改善,券商直接受益。12 月日均成交金额 4286 亿元,环比上涨6.02%。两融余额大幅回升至9816亿元。

第四,证券板块估值较低,具有安全边际。证券行业平均估值1.98倍市净率,大型券商估值在1.2-1.7倍市净率之间,行业历史估值中位数为2.4倍市净率(2012年至今)。

券商板块目前估值仍处于历史底部区间

(中信行业非银金融-证券)

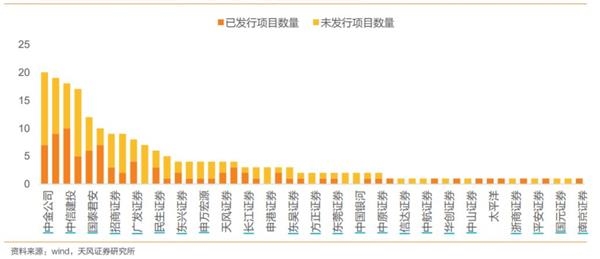

上交所科创板排队企业情况

(截至2019年12月13日)

长城证券认为,外部因素将助力市场风险偏好提升,货币政策存在“甜蜜”的预期,非银板块价值凸显,春季行情或将提前到来。

关于未来券商板块走势,长城证券认为这取决于基本面、政策面的共振,以及自身的资本市场改革力度及进程,需抓住此轮逆周期调节的宏观经济政策拐点。估值处于历史中枢,春季躁动行情或已经提前到来,应战略性与积极布局券商股。但行业分化与发展并存,需精选个股配置,建议从三条主线选择个股:一是业绩优良稳健、营收结构多元化、均衡化的龙头券商;二是重创新+转型发展的中小型证券公司;三是次新类弹性标的。

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。责任编辑:王涵

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)