美联储7月降息“板上钉钉”!美股美债油价全飙了,A股跟不跟?

陈晓刚 中国证券报

美联储发出准备降息的强烈信号,7月降息“板上钉钉”,美三大股指盘中均创出历史新高。

美联储主席鲍威尔7月10日前往国会众议院金融服务委员会进行半年一度的证词陈述。当地时间8时30分,美联储网站挂出的鲍威尔演讲稿显示:“贸易紧张以及对全球增长的担忧一直在影响(美国)经济活动和前景”,自美联储6月召开议息会议以来,“许多联邦公开市场委员会(FOMC)与会者认为,采取稍微宽松的货币政策的理由增强”。

演讲稿发布后,金融市场立即提高了对美联储在7月30-31日议息会议上降息的预期。随后的问答环节以及稍晚发布的美联储6月议息会议纪要,导致降息预期进一步被强化。

美国股市应声上涨,三大指数均创出历史新高,标普指数盘中首次突破3000点大关。截至10日收盘,道指涨0.29%、标普500指数涨0.45%、纳指涨0.75%。美债与黄金也双双上涨,美元指数则出现回落。

离岸人民币10日兑美元上涨0.3%至6.8724,为6月20日以来最大单日涨幅。富时中国A50指数期货在鲍威尔演讲稿发布后一度急速拉升,截至10日收盘上涨0.54%至13507.5点。

富时中国A50指数期货10日分时图 来源:彭博

鲍威尔强调经济前景面临下行风险

鲍威尔此次证词陈述正值美国总统特朗普不断抨击美联储,并施加降息压力的敏感时间窗口。他在演讲稿开篇就提到美联储实现就业最大化和价格稳定的两大职责,及其“独立性”地位,并指出这同时要求美联储做到透明和负责。

鲍威尔仔细解释了美联储FOMC政策立场改变的原因,称再度出现“交叉乱流”,带来了更大的不确定性。他指出,一些主要海外经济体的经济势头似乎出现了放缓,而这种疲软可能会影响美国经济。此外,一些政府政策问题尚未得到解决,包括贸易发展,联邦债务上限和英国脱欧。

鲍威尔透露,美联储正在认真监测各项发展情况,包括通胀疲软状况可能“比我们目前预期的更持久”的风险。他还提到商业投资放缓,全球经济增长减速,住房投资和制造业产出下降等迹象令美联储感到不安。

在问答环节,当被问到上周公布的6月非农就业数据意外强劲,是否改变了美联储的宽松预期时,鲍威尔答道:“坦率的回答是,没有。”

鲍威尔还表示,美联储已成立工作小组,专门研究Facebook加密货币计划Libra可能引发的各种影响。他表示美联储不想阻止金融创新,“我们只是希望它以安全可靠的方式进行”。

有国会议员直接问鲍威尔:“如果你今天或明天接到总统的电话,他说,‘我要解雇你,打包吧,就现在’,你会怎么做?”鲍威尔回应:“当然我不会这样做。”

7月降息“板上钉钉”

稍晚公布的6月18-19日美联储议息会议纪要显示,几位政策制定者表示,从风险管理的角度来看,近期降息是有必要的,因为这“可以帮助缓解未来经济所受到不利冲击的影响”。在此次会议上,17位美联储政策制定者中有8名预计2019年至少降息一次。但也有几位政策制定者表示,虽然风险有所增加,但他们要看到前景的进一步恶化才会支持更宽松政策。

同日,今年拥有政策投票权,有联储“最鸽派”之称的圣路易斯联储主席布拉德表示,美国经济“将会放缓,而且存在超预期放缓的风险”,美联储还需要“重新定位通胀预期”。他赞成下次会议降息25个基点来适度预防美国经济放缓的风险,“降息50个基点将会过头。我不认为经济形势需要如此大的降息幅度”。

美联储联邦基金目标利率变化情况 来源:彭博

对此,摩根大通首席美国经济学家费罗利(Michael Feroli)在接受采访时表示:“这强烈表明他们(美联储)将倾向于在本月晚些时候的政策会议上放松政策,他(鲍威尔)继续强调不确定性对前景构成压力,而不是强调就业数据改善。”

彭博三位经济学家Carl Riccadonna、Yelena Shulyatyeva和Eliza Winger称,鲍威尔选择不去改变市场对7月降息25个基点的浓厚预期,进一步展现出自去年第四季度实施了最后一次加息后,美联储不愿与市场情绪对抗。

瑞银集团首席美国经济学家Seth Carpenter表示,近期公布的美国经济数据要改变美联储7月会议降息立场的门槛较高,这些数据包括:地区制造业调查、6月进出口、6月非国防资本品、6月零售销售、第二季度GDP、6月核心PCE通胀。特别是最后两项经济数据如果较为强劲,美联储可以实施一次25个基点的降息,之后保持不变。

安本标准投资资深全球经济学家James McCann表示,7月降息现在基本确定,“上周的就业数据确实导致一些人认为美联储可能会停下来思考。现在明晰了,他们不会”。

短期利好金融资产估值

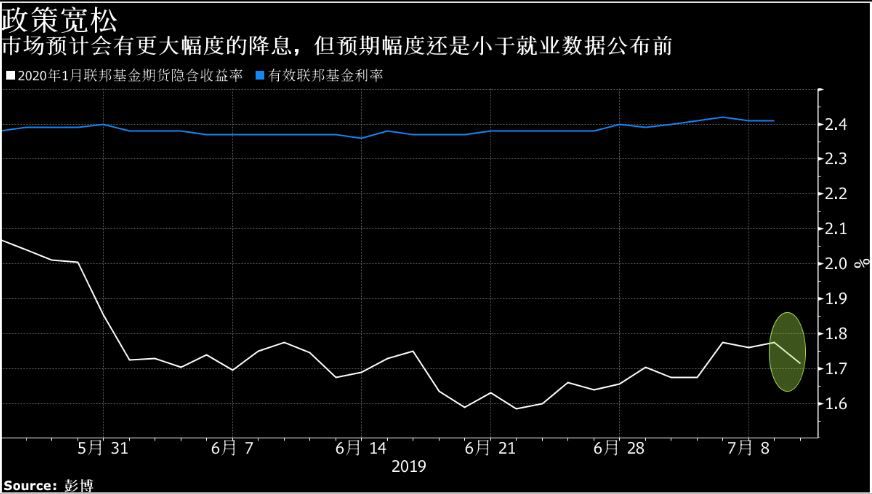

目前,联邦基金期货市场显示,市场对2019年年底前美联储降息的预期接近三次,每次各25个基点。

来源:彭博

鲍威尔7月11日将在国会参议院银行委员会作证。同日,欧洲央行将发布上一次议息会议纪要。野村经济学家预测,美联储今年会两次降息;欧洲央行将在9月降息并重启量化宽松政策。

中金公司发布的报告表示,由于宽松预期主导下的利率下行是近期推动(美股)市场屡创新高的主要原因,从中期来看,在基准情形假设下,这一逻辑和趋势还不至于完全逆转,实际利率下行依然是下半年资产配置主线。

中国光大银行金融市场部分析师周茂华表示,一般来说,美联储降低利率与开闸流动性将利好金融资产估值,预示金融资产盛宴尚未落幕。但值得关注的是,如果这种政策宽松是建立在经济趋缓与企业盈利前景恶化背景下,风险资产估值上行高度将受制约。

他进一步表示,中国央行政策仍将以我为主,稳健基调未变,央行将保持流动性合理充裕,央行在目前基础上大幅宽松的概率低。未来央行政策将在稳增长、防风险与稳杠杆之间取得平衡,根据国内就业、物价与流动性变化趋势进行预调微调。央行政策并不必然跟随欧美转向宽松。

中国长江证券宏观固收赵伟团队警告称,美国经济进入“衰退”的概率不断上升,经济基本面对主要资产价格的影响不容忽视。历史经验显示,美国经济进入“衰退”前后,美联储往往进入降息通道。这一背景下,10Y美债收益率中枢一般趋于回落,黄金价格趋于上涨。同时,尽管美联储降息对估值有所支撑,但企业盈利的下跌往往拖累美股持续调整。

瑞银策略师Francois Trahan也认为,要密切关注企业盈利趋势是否出现恶化,历史经验表明,在经济转为负增长后,预期美联储实施刺激措施带来的股市看涨效应也随之消失。数据显示,标普500指数成分股未来12个月预期盈利增速已经从去年底的超过20%降到目前的3%。“2001年和2007年,当标普500指数盈利增速降到零时,‘美联储因素’也就不管用了。”Trahan认为,现在的市场与2001年和2007年有相似之处。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

责任编辑:常福强

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)