作者 | 塞尔达

没想到,房企示范生也要爆雷了。

近日,有市场消息称,旭辉旗下天津项目公司部分非标债务违约。

同一时间,网络流传旭辉董事会主席林中发布的《致旭辉全体干部的一封信》,信中提及“虽账面仍有逾300亿元现金,但绝大部分无法满足企业的合理按需使用”,更是一石激起千层浪。

受不利消息影响,“旭辉系”出现股债双杀。

9月27日,“旭辉系”在岸和离岸债券开始下跌,境外、境内债当日最大跌幅分别为23.12%、11.59%。

9月28日,旭辉控股集团和旭辉永升服务股价暴跌,当日跌幅分别高达32.28%和23.33%。

28日晚,旭辉紧急发公告回应,但内容十分摸棱两可,仅表示受当地房地产市况影响,项目开发和销售进度受到影响,“进而影响该信托产品的现金分配,正在与相关金融机构积极沟通,寻求合理解决方案”。

旭辉紧急发公告回应

爆了还是没有爆?没有正面给出说法。

市场显然对这个回复不买账。

9月29日,旭辉继续下跌16.28%,两个交易日累计跌幅43.3%。

到底是市场反应过度,还是旭辉真的撑不住了?

点击下方名片,关注金角财经,我们将为你剖析更多社会热点,拆解经济事件背后的逻辑。

最后一根稻草?

旭辉是否爆雷,媒体报道也是众说纷纭:

据澎湃新闻报道,所谓的信托付款,其实是作为项目股东的信托方在销售不及预期的情况下,要求进行提前清算;

但据财新报道,上述信托产品已于9月27日到期,目前旭辉控股集团正就偿还方案与债权人协商;

21世纪经济报道也称产品在9月27日到期,但同时称产品有10天宽限期,目前还不构成信托违约,具体情况要看协商结果。

无论实际情况如何,这个项目现阶段肯定是造成了旭辉较大的流动性压力,甚至有可能成为压倒骆驼的最后一根稻草。

上述天津项目公司为天津兴卓房地产开发有限公司,该公司在天津开发旭辉滨海江来项目。

天津兴际企业管理咨询有限公司(下称“天津兴际”)持有上述项目公司99.9%股权。

天津兴际有两名股东,其中,平安不动产间接持股40.04%;天津和新房地产信息咨询有限公司(下称“天津和新”)持股59.96%。

天津和新的大股东为旭辉控股集团,持股比例为51%;其余股权由大业信托和平安不动产分别持有45%和4%。

也就是说,除了旭辉,该项目公司的背后还有大业信托和平安不动产。

此外,大业信托的官网显示,该机构曾发行一款名为“安业1号(旭辉天津)集合资金信托计划”的产品。

9月27日,旭辉董事局主席林中发布了《致旭辉全体干部的一封信》。

林中在信中称,“断供潮”让多地政府进一步收紧了监管资金的提取,导致房企流动性进一步承压,“我们账面上仍有逾300亿元现金,但绝大部分无法满足企业的合理按需使用”。

网传林中内部信

旭辉今年中报显示,截至6月末,公司账上现金为312亿元。

前述旭辉的公告对“300亿现金”作出了补充解释:

内部信中提及集团账面现金额度为“未经审核金额约数”,其中包括存放于指定银行账户、保障项目开发交付的受限制预售资金;

仅为对于预售资金用途限制的事实性陈述,内部信函“并无暗示或表述本集团无力偿还其到期债务”。

随后,又流传出林中在社交媒体的发文,“融资不畅、销售疲软、光让还钱哪家房企都吃不消”。

疑似林中社交媒体发文

林中的诉苦、旭辉的困局也再一次呈现出当下房企的现况:

销售弱、融资难。

CRIC数据显示,2022年上半年重点房企全口径销售规模达到2.8万亿元,同比下降45%,并表销售回款规模为1.69万亿元,同比下降35%。

用林中在内部信中的话来说:虽然各地出台多项刺激政策,但民营房企销售水平仍处于同期的一半水平。

销售回款暴跌,带来明显的流动性压力。

据易居CEO丁祖昱团队研究,71家重点上市房企中,今年上半年现金持有量明显下降,总体现金持有量较期初下降15%;短期有息负债上升明显,房企非受限现金短债比下降至1.1。

8月份,百强房企融资总量仅323亿元,创年内单月新低,融资量已连续5个月环比负增长。

单月圈钱17亿

旭辉的违约之所以如此备受关注,是因为在房企整体融资难的情况,融资还算不错的旭辉竟然也扛不住了。

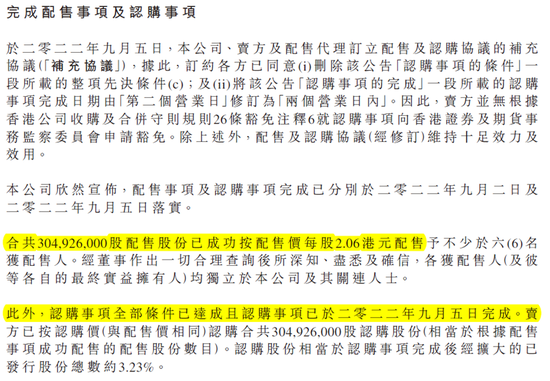

8月31日,旭辉发布公告称,拟以2.06港元配售约3.05亿股;9月5日,旭辉称配售事项已完成,所得款项总额约为6.28亿港元(约合人民币5.52亿元)。

旭辉配售公告

值得注意的是,相比8月30日前的股价,此次配股打了不少折扣:

8月30日,旭辉收盘价为2.35港元,配股价折价12.3%;公告前五日和前十日,旭辉平均收盘价分别为2.56港元和2.43港元,公告配股价分别折价19.5%和15.2%。

旭辉控股集团称,募资净额用于现有债务再融资,以及用作一般企业用途,此次配股是筹集额外资金的良机,可提升公司的财务状况。

两个星期后,旭辉又继续圈钱。

9月22日,旭辉发公告称,发行规模为12亿人民币的中期票据,期限为三年,由中债增提供全额担保。

中债增全额担保债券是监管层为民营企业债券融资提供的增信支持工具,龙湖、碧桂园、美的置业、旭辉、新城等五家房企在此前被选为示范性发债试点房企。

旭辉发12亿中期票据

仅这两次融资,旭辉在9月份已经圈了超过17亿人民币。

可是,这10多亿圈完没多久,旭辉就陷入“信托爆雷、林中喊穷”的地步。

说到底,这10多亿融资,在旭辉千亿负债面前,简直是杯水车薪。

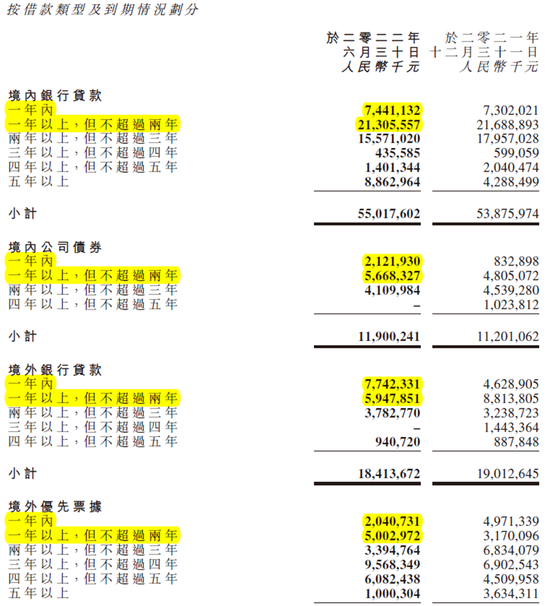

2022年中报显示,旭辉债务高达1141.4亿,包括银行及其他贷款734.3亿、境内债券119亿、境外可转债17.2亿、境外优先票据270.9亿。

今年年初,旭辉的债务为1141.1亿,也就是说,半年过去了,债务水平只升不降。

然而,旭辉账上的现金却由年初的464亿大幅下降至年中的311亿,且无法合理按需使用。

更严重的问题是,即使本次信托事件能过关,旭辉未来两年的日子都不好过。

从旭辉的债务期限情况看,有572.6亿债务集中在两年内,占全部债务的比例过半。

其中银行贷款287.4亿、境内债券77.9亿、境外银行贷款136.9亿、境外优先票据70.4亿。

两年内到期的债务高达572亿

旭辉2021年中报和年报的数据显示,经营现金流净额分别仅有44.8亿和48.37亿(今年中报没有相关数据),也就是说,在房地产危机爆发后,旭辉在去年下半年经营现金流净流入不足4亿。

如果未来两年的情况类似,那么相比500多亿的到期负债,旭辉的经营现金流简直是微不足道,而手上的300多亿,正如林中所说,能动的也不多。

那么,旭辉剩下的路,就只有不断融资,直到这个拆东墙补西墙的游戏不能玩下去为止。

此外,上面还没有计算旭辉的表外负债。

早在今年年初,瑞银就发报告称,旭辉的表外负债有600-900亿元。

虽然旭辉很快对外否认,但也能从一些数据中略窥一斑。

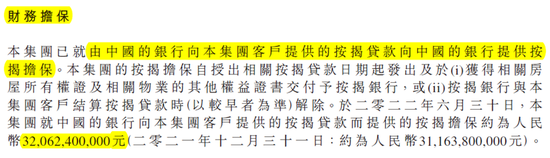

2022年中报显示,旭辉担保合营、联营企业的负债为人民币123.87亿,为其客户的按揭贷款提供担保约人民币320亿。

按财报披露的信息看,未来若再发生类似今年的“停贷潮”,旭辉有可能要大量履行担保责任。

旭辉有320亿按揭担保

9月22日,惠誉将旭辉长期外币和本币发行人违约评级自“BB”下调至“BB-”,展望负面。

惠誉预计,旭辉的非受限现金与短期债务的比率自2021年的1.4倍降至2022年上半年的1.0倍;杠杆率自54%升至57%。

谁能幸存?

事实上,旭辉还不是最烂的,相反,在本次信托事件前,旭辉一直被认为是民营房企的模范。

从销售额看,8月份,旭辉销售额150.6亿,在房企中排名第10;1-8月累计销售额943亿,在房企中排11。

从偿债指标看,旭辉的数据放在今年年中港股营收前20的房企(以下简称“头部房企”)看,也是不错的。

今年中报显示,旭辉流动比率为1.61,头部房企中位数为1.42,旭辉甚至比万科(1.24)、华润(1.36)、越秀(1.49)等知名房企还要高;

速度比率为0.67,头部房企中位数为0.51,旭辉还是比万科(0.41)、华润(0.49)、越秀(0.45)要高;

货币资金占流动负债的百分比中,旭辉为15.29%,头部企业中位数为14.41%,同样比万科(11.09%)、越秀(14.85%)高。

“三道红线”方面,旭辉全部绿档。

在今年9月初,在上市房企发布完今年中报后,摩根大通发表研报,将国内房地产开发商分为五大类,分别为“防御一类”、“防御二类”、“幸存者”、“边缘化”和“出险”房企。

“防御一类”房企,指的是国营开发商,或是由国资入股、有国资背景的房企,以华润置地为代表;

“防御二类”房企则是信贷评级属投资级别的开发商,包括万科和龙湖。

而旭辉和碧桂园、远洋集团一同被摩根大通选入“幸存者”房企,认为其风险明显低于“边缘化”房企,在岸债券更容易获得通过。

事实上,有不少知名房企入选了比旭辉评级更低的“边缘化”级别,如雅居乐、时代等,摩根大通认为,“边缘化”级别的企业2023年有较高违约风险。

然而,连看起来还算不错的旭辉都扛不住了,风险更高的房企怎么办?

正因如此,对旭辉的担忧蔓延至整个房地产板块,尖子生都倒了,其他人的结果只会更惨。

旭辉事件发酵的头两个交易日(28-29日),除了旭辉跌幅较惨外,有12只港股房企跌幅超15%。

地产股跌幅较大

截至9月29日,港股中有12只房地产股年内跌幅超过80%,甚至有4只跌幅超过95%。

12只港股地产股年内跌幅超80%

房地产的至暗时刻,似乎还没有过去。

参考资料:

21世纪经济报道《旭辉林中的内部信释放了什么信号?》

责任编辑:张海营

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)