相关报道:

新浪港股讯 7月13日消息,百威英博(BUD.US)表示,已决定不再推进亚太子公司(百威亚太)在香港的IPO计划。香港信报更是表示:全球最大啤酒生产商百威英博(AB InBev)宣布,取消分拆亚太业务分支百威亚太(01876)在香港上市的计划。消息一出,引发市场热议!

网友怀疑:公司是彻底放弃港股上市还是重启IPO;网友可惜:好好的白马股没的玩了;网友指责:申购的缴纳的各种费用怎么办?

号称今年至今全球最大规模IPO巨无霸啤酒龙头百威亚太突然取消上市,引发市场疑问:百威亚太是取消上市还是搁置上市计划,具体包括哪些原因,是否和各种负面传闻有关,投资者申购缴纳的各种费用会否退还?

新浪港股查询wind数据发现,百威亚太至少650亿的首发集资额,是可以比肩建行、至少跻身港股IPO第6名巨无霸IPO(数据从2000年开始统计)。而如果集资额达到764.46亿港元,将超越建行,排名第五。

百威亚太是彻底放弃还是搁置上市?

1)据彭博指出,百威英博已经暂停其亚太子公司可能融资98亿美元的首次公开募股。2)路透表示:百威亚太将不会按照原定计划在周五为其规模高达98亿美元的首次公开发行(IPO)定价。3)知情人士透露,百威亚太公司原先计划在周五对香港IPO进行定价,如今该公司正在权衡各种选项,其中包括推迟进行IPO并更改条款。4)分析人士则认为,百威亚太或再次尝试在香港或其他交易所上市,不过它需要重新提交新的上市文件,提供更新的财务数据。5)香港信报援引百威英博观点表示:全球最大啤酒生产商百威英博(AB InBev)宣布,取消分拆亚太业务分支百威亚太(01876)在香港上市的计划。 6)香港文汇报表示:知情人士指公司还在权衡进行IPO更改条款等,目前尚无最终决定,百威亚太方也未作出正面回应。

综合各家消息,百威亚太或已取消本次的上市计划,至于后期是否上市要看公司评估结果。如果是推迟上市,短期将进行IPO更改条款;如果取消上市,后期再上市的话,公司将需要重新提交申请资料。

为何取消上市计划,具体包括哪些原因?

公司表示:“由于几个因素,包括当前市场状况,公司没有在推进此项交易,”百威英博在声明中表示。“公司将密切关注市场状况,并基于严格的财务纪律持续评估各种选择,以提高股东价值、优化业务并推动长期增长。”

知情人士表示,评估投资者认购的交易安排行迄今都难以找到足够的需求,以在初步指导区间之内为该IPO定价。而围绕百威亚太在香港上市的定价问题,公司与摩根大通及摩根士丹利未能达成共识。

公司取消上市,最主要原因就是公司IPO定价问题,也就是说根据发售结果,公司未能实现在招股区间进行定价。

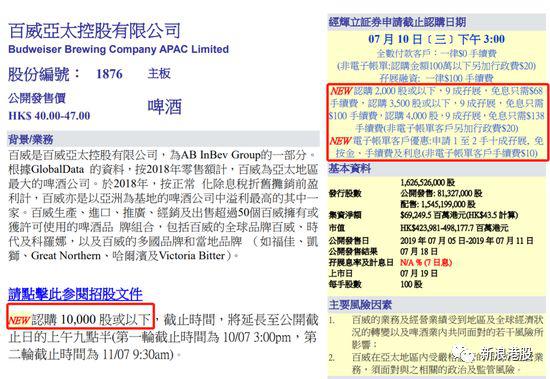

根据招股材料,百威亚太本次IPO拟发行16.27亿股,其中95%国际配售,5%公开发售。招股价区间为40港元至47港元。若顺利实现挂牌,按全球公开发售后的106亿股本计算,百威亚太上市时市值将高达4239.81亿港元至4981.78亿港元(假设超额配股权未获行使),以中间值4610.8亿港元计,可以跻身港股市值前20位。

不过,国际发售方面,根据提供融资打新业务的9家券商提供的数据,百威亚太融资认购额约161亿港元,相当于公开发售超额认购逾3.2倍。公开发售部分吸引约11万人认购,超额认购约11倍,冻资金额达440亿元。

公司国际发售仅数倍认购,决定了公司发行价定于招股价区间的中下水平。百威亚太公开发售的超额认购11倍,仍然偏冷,更没有启动回拨机制。虽然最终发行价的确定也会考虑公开发售的超额认购程度,但是决定发行价主要还是看累计投标期间机构投资者的踊跃程度。而如果出现国际配售部分认购不足,公司要么是取消发行,要么就是继续降价发行。

摩根大通及摩根士丹利有可能给予公司定价在招股价以下,而百威英博则可能认为低价不利于公司提高股东价值、优化业务,从而造成了百威亚太定价和IPO夭折。

为何会出现认购遇冷情况?

1)市况较差导致投资者需求疲软。百威英博表示:“由于几个因素,包括当前市场状况,公司没有在推进此项交易”。在百威英博决定暂停亚太业务IPO之前,瑞士再保险周四宣布暂停子公司ReAssure Group Plc规模41亿美元的IPO,理由是投资者需求疲软。

分析目前港股市场,恒指一直处于28000点与29000点区间震荡,缺乏明确方向,大市成交额极度萎缩,目前在700亿以下徘徊。京华山一研究部主管彭伟新表示,港股牛皮,28900点阻力非常巨大,但技术而言,50天线即28,080点不容有失,一旦失守,将会触发新一轮跌浪。他又说,美股虽然上涨,但港股的基本因素疲弱,无论预测市盈率或周息率均逊于A股及标指等,故恒指现水平投资的风险较外围大。他特别指出,市场已逐渐消化所有的利好消息,例如美息很大机会调减,股民现在没可炒作借口,令后市缺乏明确方向。

A股、港股、美股更是接连暴雷,港股市场最近1月,几乎每天都会有暴雷股。进入7月份以来,香港已经有新城系、丰盛、承兴国际、雅迪、中国奥园、广汇宝信、金利丰持仓系等公司相继暴雷。暴雷突发,更加证明市况不稳。

要知道,6月13日,中国互联网巨头此前传言拟募资200亿美元,6月14日,IFR引消息指阿里的最终集资额未必达200亿美元,目标150亿美元或较为实际。7月12日,阿里募资再度下降,传阿里巴巴集团确认下调港股上市募资额度至100亿美元,这个规模较6月初的传闻已经腰斩。因此,百威亚太近100亿美元的募资规模可以说体量巨大。

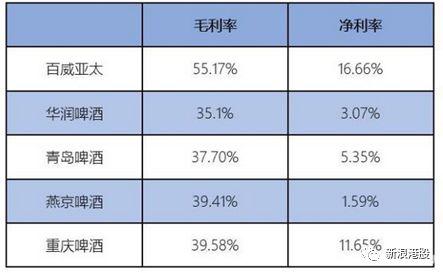

2)百威亚太募资以及估值是否合理?按照百威亚太市值4239.81亿港元至4981.78亿港元、2018年纯利14.09亿美元计算,其市盈率介于38.5倍至45倍。而华润啤酒及青岛啤酒H股的市盈率分别为108倍及40倍,青岛啤酒A股的市盈率为44倍,A股其他啤酒企业的市盈率则在36.6倍至97.7倍之间。多家投行表示百威亚太估值合理,原因是和中国其他啤酒龙头相比估值合理,中信、安信证券则表示:公司作为高端啤酒龙头具有较强稀缺性,有较强的护城河,享有一定估值溢价。

不过,在市况较差的情况下,百威亚太依然要募资650-750亿港元,近乎100亿美元的募资额对市场的抽资效应是非常明显的,市况较差的情况下市场是否认可其估值?海外啤酒龙头估值普遍在20-25倍之间,这个估值则又是高估的。

如果考虑到公司巨额商誉,一旦发生商誉减值,将大大影响公司的净利润和扣非净利。届时公司目前38-45倍的市盈率将明显偏低,公司估值将被高估。

3)未引入基石投资者增大了投资风险。公司并未引入基石投资者,增大了公司上市以后的风险。和大多数的港股IPO不一样,百威此次并未引入基石投资者。据悉当时百威管理层认为百威定价合理,自信能够吸引到足够多的机构投资者,不担心认购不足的可能性。

百威亚太IPO保荐人摩根士丹利亚太股本市场部和承销部主管Alex Abagian对此表示,百威亚太并不需要基石投资者,设立基石投资者源于一些中国的国企在港上市,而百威是一家国际化公司,希望公开市场能有更多的股票供应,更充足的流动性。

首席财务官Guilherme Castellan表示,不清楚公司不引入基投的原因,而自己只是跟从公司指示做。

由于并未引入基石投资者,没有知名机构背书,没有相应的限售期,公司股价一旦未能获得投资者认可,公司股价将可能迎来巨大波动。

值得注意的是,公司募资额高达100亿美元,有分析认为,百威亚太募资主要是为了替母公司还债。百威亚太在招股书中坦言,此次IPO筹资净额将全数用于偿还母公司百威集团附属公司的贷款。招股书资料显示,截止到2019年5月31日,百威亚太的债务总额为26.34亿美元,其中一年内即将到期的债务为17.4亿港元,面对巨额的债务压力。

2019年一季度百威亚太销量下滑,营收下降,负债增加以及在中国活跃酒厂减少、员工减少都表明,百威亚太并没有市场预期的那么好。

4)公司承销商德银深陷裁员风波。如果百威亚太的8大承销商全部陷入裁员风波,包括压缩剥离股票销售及交易等投行业务,那么百威亚太的发售将会多惨淡?当然这是假设。但是百威亚达的其中一个承销商却真的陷入了裁员风波,而且要压缩剥离股票销售及交易等投行业务。股票销售业务剥离,这是否影响了百威亚太的国际发售和公开发售?

7月7日,德意志银行(以下简称“德银”)宣布将大规模削减投资银行业务,退出全球股票交易业务,并剥离740亿欧元风险加权资产,从伦敦、纽约、东京等世界金融中心撤出,预计裁员人数高达1.8万人,其幅度之大仅次于雷曼兄弟倒闭时的裁员人数。据媒体获悉,截至7月9日,德意志银行中国区已有逾100人被裁。

作为拥有近150年历史的德国老牌银行,德银不断扩张资本市场业务,试图将自己打造成与华尔街超级投行相匹敌的金融巨人。比肩高盛、摩根士丹利等华尔街大型投行的梦想,令过去30年德银在投行业务拓展方面显得格外激进且缺乏内控基因,引发一系列经营风险。

更有报道表示:截至2018年末德银名义衍生品风险敞口达到了43.5亿欧元,折合380亿港元。要知道,公司2018年才实现净利2.67亿欧元,此前三年更是连续亏损。2015年亏损67亿欧元,2016年亏损14亿欧元,2017年亏损7.35亿欧元。

即便如此大的业务剥离,降低成本和风险,市场仍然对德银推出质疑。投资调研机构CFRA分析师Firdaus Ibrahim质疑德银的“执行力”,理由是这家银行过去都未能实现自己定下的目标,且当前全球经济增速乏力与贸易局势趋于紧张,都给银行业带来更严峻的经营环境与业绩压力。

多位华尔街对冲基金经理也认为,即便经历大规模裁员与业务收缩,德银也未必能实现70%成本收入比目标。毕竟,今年一季度,德银企业及投行业务(CIB)的成本收入比高达95%,私人银行业务(PCB)成本收入比则达到88%,要将这个数值降低18-25个百分点,绝非易事。

投资者申购缴纳的各种费用会否退还?

百威亚太取消港股上市,最惨的就是投资者。作为投资者,最为关心的就是自己申购的各项款项能否全部退还,因为申购新股需要入场费+手续费+孖展利息,是否这三块的相关费用都无法退还?具体会退哪部分呢?

针对此事,知名股评人、方正证券(香港)渠道发展部董事林子俊对新浪港股表示:申购款会退,利息和认购费一般不会。

耀才证券行政总裁许绎彬指出,目前百威亚太未宣布延迟上市,所以投资者仍观望,无论公司最终作任何决定,以孖展认购的投资者都须付利息,加上息率较高,相信散户都要损手离场。

那么入场费中的1.0077%费用会退吗?老虎证券表示:这笔费用老虎是在中签的时候收的,不中签不会收,而中签一般发生在新股上市前一天(小编注:百威亚太也就是7月18日才会确认)。光大新鸿基表示:这部分款项不收。耀才证券表示:1.0077%费用会退还。方正证券(香港)渠道发展部董事林子俊表示:1.0077%费用不会收的,因为是按照中签的数额收取。

因此,如果你没有孖展,那么你将只赔手续费;如果你进行了孖展,那么你将赔手续费+孖展利息二者之和。

入场费:申购一手新股所需费用,入场费=(1+1.0077%)*一手股数*申购价上限

注:入场费中包含的“1.0077%*一手股数*申购价上限”的费用,在没有中签的情况下,该笔费用将退还。(1.0077%为:1%的经纪佣金+0.0027%证监会征费+0.005%联交所交易费)。

我们以百威亚太为例:招股价介乎40港元至47港元,每手100股,入场费=(1+1.0077%)*100*47=4747港元。

2、手续费:申购过程中券商收取的费用,每家券商各不相同,一般在0~100元不等。

3、 孖展:即杠杆,如果打新资金不够可以向券商借钱,有2倍(50%)、3.33倍(70%)、10倍(90%)、20倍(95%)、100倍(100%)孖展之分,例如,你有1万的资金,打算放10倍的孖展,那你的总金额变成10万,券商借给你了9万。

根据辉立证券,如果是7月10日下午之前的第一轮申购,全额付款客户一律0手续费;孖展融资客户一律100手续费。

第二轮认购(7月10日下午3点以后到7月11日上午9点半):9成孖展申购4000股以下全部免息:具体来看,申购2000股以下,有68元手续费;申购3500股以下为100手续费;申购400股要缴纳138元手续费及20行政费。超过4000股将收取孖展利息费用,7日年化利息为4.08%。

7月10日下午3点以前,假设你在辉立证券9成孖展申购10000股,那么你将需要缴纳:1000*(1+1.0077%)*47+100=47573.6港元。如果百威亚太取消上市,你将亏损100港元,因为入场费将全部退还。

若是7月10日下午3点以后,7月11日上午9:30以前,假设你在辉立证券,9成孖展申购10000股,那么你将需要缴纳:1000*(1+1.0077%)*47+100+47*9000*4.08%*7/360=47473.7+100+335.58=47909.28港元。如果百威亚太取消上市,你将亏损手续费+孖展利息,也就是100+335=435港元。

来源:新浪港股微信公众号 作者:金石

责任编辑:张海营

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)