炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

每经记者 李娜 每经编辑 赵云

作为国内首家外商独资公募的贝莱德基金,日前披露了旗下2只公募产品的二季度报告。

重点配置A股方向的贝莱德中国新视野混合基金,截至2022年二季度末,其资产净值略上升增至52.57亿元,不过前十大重仓股有大幅调整,减持金融行业,增持电力设备行业的动作十分明显。

减仓金融,加仓电力设备

作为贝莱德旗下的首只公募基金,贝莱德中国新视野基金的操作动向,也在一定程度上体现了外资投资A股的动向。

从最新披露的二季报来看,该基金持仓比例为80%左右,二季度期间规模缩减了2.49亿份,行业配置上选择减持金融行业,并增持电力设备行业。资料显示,一季度末,该基金重仓股中的招商银行和兴业银行都退出了前十大重仓股行列,金融行业的配置比例也从一季度末11.01%降至二季度末1.42%,减少超过9个百分点。

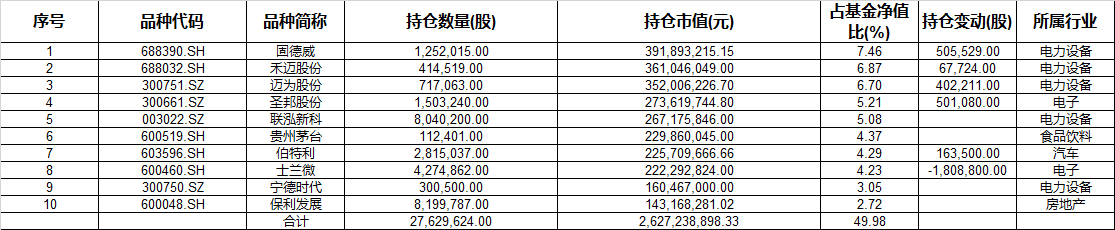

同时,前十大重仓股新进联泓新科、贵州茅台、宁德时代和保利发展,增持固德威50.5529万股,至125.20万股,占基金净值比例为7.46%,并成为头号重仓股。此外,圣邦股份也获得增持超过50万股,处于超配位置。值得注意的是,贝莱德中国新视野的前十大重仓股占基金净值的比例由一季度末的44.47%,提升至二季度末49.98%,且前十大行业中,就有禾迈股份、迈为股份、联泓新科等五只电力设备行业个股。

(贝莱德中国新视野截至2022年6月30日的前十大重仓股,数据来源:东方财富Choice数据)

(贝莱德中国新视野截至2022年6月30日的前十大重仓股,数据来源:东方财富Choice数据)对此,基金经理唐华、单秀丽表示,组合仓位相对于今年一季报小幅上升,处于中等偏上水平。组合行业布局思路为短期向疫后复苏倾斜,长期坚守成长赛道,从板块来看主要布局于:受益于全球能源格局变革、增长确定性较高的光伏以及电池产业链、受益于国产替代以及持续需求旺盛的半导体、前期受疫情冲击较大有望伴随经济好转而恢复的大消费板块、以及受益于多重超预期政策刺激的汽车及零部件板块。相较于一季度末,组合主要减持了银行以及部分电子板块。

三季度怎么看?

在调入汽车及零部件板块后,第三季度基金经理又会有怎样的投资思路?

唐华、单秀丽认为,展望三季度,A股市场将迎来中报和三季度业绩披露期,个股基本面兑现能力的重要性凸显。会根据上市公司业绩动态调整组合持仓,重点关注短期业绩确定性较强、且估值未透支长期发展潜力的行业和个股。此外,也会谨慎寻找布局二、三季报利空出尽、景气周期拐头向上的机会。未来将持续挖掘新的投资机会以实现组合的保值增值,并力争在此基础上控制好回撤。

此外,今年1月成立的贝莱德港股通远景视野基金也发布了最新二季报。该基金二季度末基金资产净值为4.77亿元,较一季度末相比减少2.79亿元。

报告显示,该基金基本已完成建仓,并大幅提高了对港股的布置比例。前十大重仓股中,港股方面除增持美团成为第一大重仓股, 还加仓了招商银行、中银香港、紫金矿业。基金经理表示,在此轮市场调整中,重点布局估值合理且基本面优质的个股,主要集中于消费、医疗服务、金融等板块,在各行各业中挑选管理优秀,竞争力领先,长期自由现金流能给股东带来回报、而不是摧毁价值的公司。

责任编辑:冯体炜

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)