原标题:平安银行为何全天板块跌幅第一?可转债触发强制赎回条款,此前股价连续19天"完美"上涨 来源:券商中国

在可转债这个相对比较专业的投资品种里,“强制赎回条款”近期成了一个热点名词。那么,这究竟是个什么样的条款,拥有怎样的魔力呢?

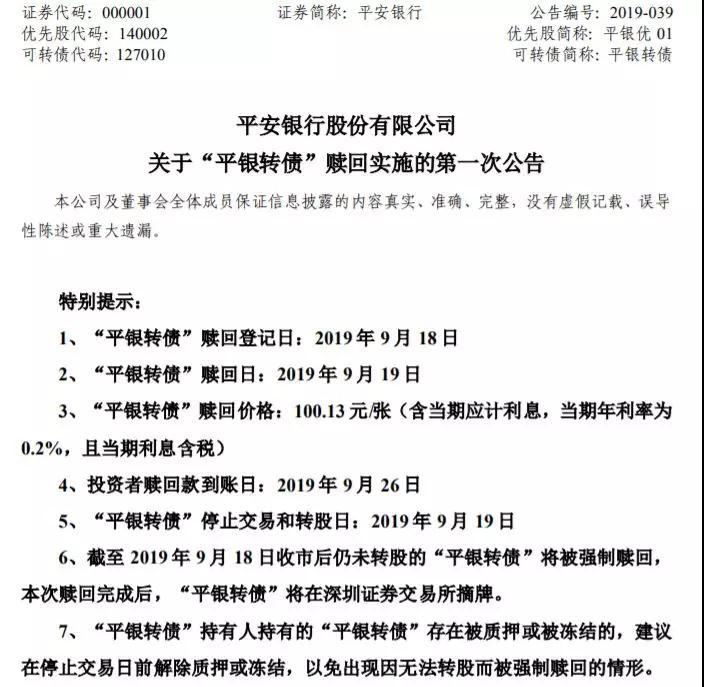

8月20日晚间,平安银行(000001)公告,经公司董事会审议,决定行使“平银转债”有条件赎回权,并按照面值加当期应计利息的价格赎回全部未转股的“平银转债”。

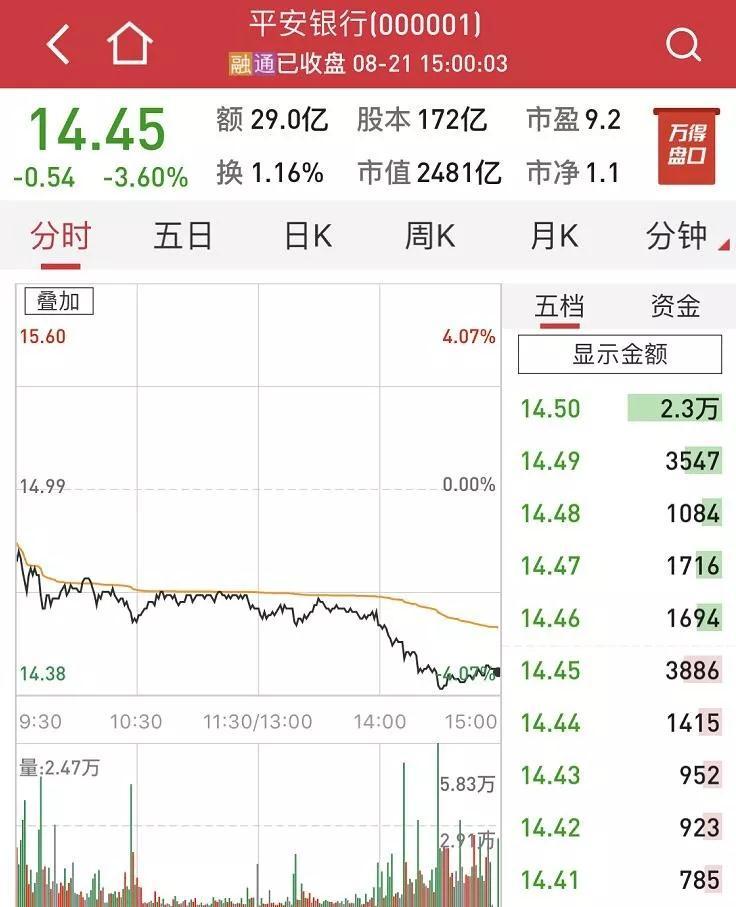

分析人士认为,对于投资者而言,所持可转债若被强制赎回,其收益将远低于主动转股收益。因此触发强制赎回将推动大多数投资者转股。而随着投资者纷纷转股,平安银行资本充足率也将获得显著提升。由于转股的到来,平安银行今日的股价压力相对也比较大,平安银行股价全天杀跌3.6%,为银行股中跌幅最大的股票。

按照发行规定,在此次发行可转债的转股期内,如果平安银行A股股票连续30个交易日中至少有15个交易日的收盘价格不低于当期转股价格的120%(即13.96元),公司有权按照债券面值加上当期利息强制赎回可转债。

平安银行在公告中提示,平银转债赎回登记日为2019年9月18日,赎回日为2019年9月19日,投资者赎回款到账日为2019年9月26日,平银转债停止交易和转股日为2019年9月19日。

有心的投资者多半会注意到,今年以来,发行了可转债的公司普遍都涨过一段时间。而且很多公司在涨上去之后,股价都会在这段时间里维持在一定的位置。就可能就是行情尚可的情况之下,可转债转股带来的套利机会。

8月20日,平安银行(000001.SZ)股价报收14.99元/股,涨0.47%。自7月25日至8月20日收盘,平安银行股价已有15天超过13.96元(当期转股价格的120%)。其中,当8月6日平安银行股价被打到13.03元的时候,平安银行再度借着环境转暖率先拉升,在随后的7个交易日当中上涨了近17%,最终拉升至15.22元高位,并触发强制赎回条款。北上资金也在这段时间不断买入。