巴菲特致股东信来了!伯克希尔去年收益40亿美元 第一重仓股仍为苹果

证券时报

2018年,全球金融市场普遍震荡幅度较大,国内能实现盈利的基金寥寥无几,投资者都在引颈观望巴菲特旗下的公司伯克希尔·哈撒韦的战绩,以及聆听巴菲特对投资环境的新见解。

2月23日晚间,这封向来被誉为“投资圣经”的巴菲特致股东信新鲜出炉!

伯克希尔去年收益40亿美元

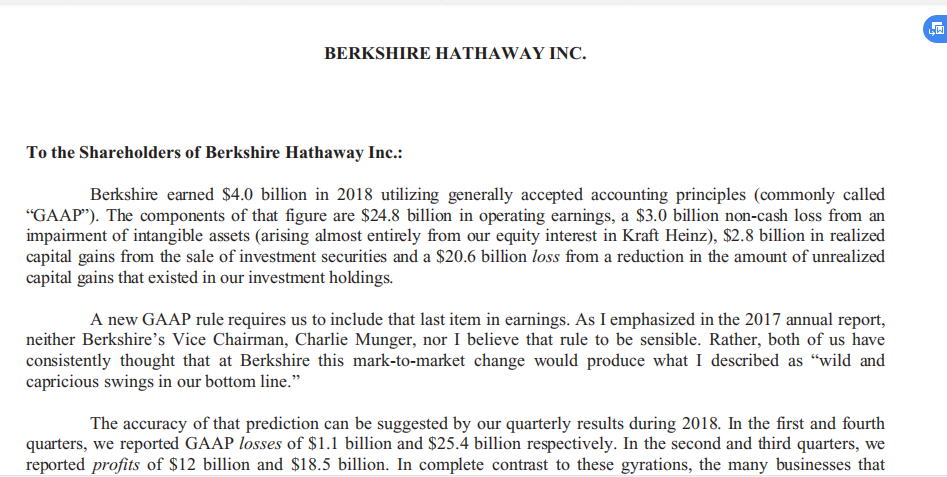

在信中,巴菲特首先公布了伯克希尔·哈撒韦去年的业绩。全年实现营业收入248亿美元、收益为40亿美元,营业收入相比2016年的176亿美元增长了41%。其中,因出售投资证券而实现28亿美元收益,但投资组合的未实现资本损失达206亿美元。

外界普遍认为伯克希尔·哈撒韦一直保持盈利状态,但实际上,其季度收益波动一直比较大。

在股东信中,巴菲特坦言,季度收益大幅波动不可避免,因为其投资组合在2018年底价值接近1730亿美元,这种情况下几乎每天都会波动10亿美元甚至更多,第四季度甚至经历了几天浮动收益或亏损超过40亿美元的情况。

但巴菲特认为,专注长期的收入就行,随着时间的推移,相信这些证券投资会带来不错的收益。

2018年四季度,伯克希尔哈撒韦A类股每股亏损1.5万美元;A类股的每股账面价值为21万美元,同比增长0.4%,大幅弱于2017年同期的增幅23%,不过已经跑赢同期标普500的下跌4.4%。

截至2018年底,伯克希尔持有1120亿美元的美国国债和其他现金等价物,大于去年三季度末的1036亿美元,不过比2017年底的1160亿美元稍低。

踩雷卡夫亨氏

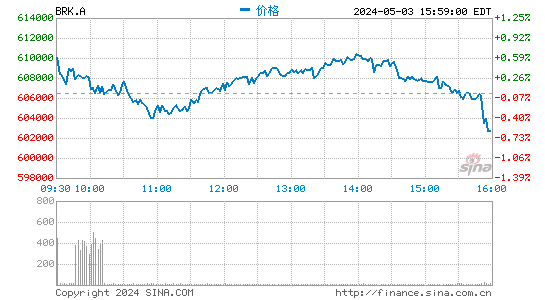

过去二十年,巴菲特管理下的伯克希尔·哈撒韦股价一路上扬,走势比A股的贵州茅台和涪陵榨菜还坚挺。2018年,美股三大指数均收跌,其股价仍能以3%的涨幅收官。

然而在A股和美股均普涨的2019年1月份及2月中上旬,伯克希尔·哈撒韦却跑不赢市场,2月份前三周还收跌3%,这只美股“茅台”怎么了?

消息面上,伯克希尔·哈撒韦2018年第四季度的重仓股卡夫亨氏暴雷。

卡夫亨氏是美国第三大食品巨头,上周公布的业绩出乎市场意料:因对其旗下两个知名品牌Kraft和Oscar Mayer进行了高达154亿美元的商誉减值(折合人民币超过1000亿元),因此第四季度亏损达126亿美元。

2月22日,卡夫亨氏大跌27.46%。意味着,持有卡夫亨氏3.26亿股(Wind 2018年底数据)的第一大股东伯克希尔·哈撒韦,单日持仓市值缩水43亿美元,折合人民币超过300亿元。当天,伯克希尔·哈撒韦亦跌近2%。

不过,在股东信中,伯克希尔·哈撒韦投资卡夫亨氏的损失并没有这么多,巴菲特只承认第四季度因无形资产减少造成的30亿美元非现金损失,几乎完全来自对卡夫亨氏的投资,并称截至2018年底,卡夫亨氏的持仓市值是140亿美元,成本价是98亿美元。

此外,伯克希尔·哈撒韦的重仓股股价剧烈波动也是其近俩月跑不赢大市的主要原因之一。

在卡夫亨氏暴雷之前,伯克希尔·哈撒韦的另一重仓股可口可乐,因美国公布的12月份零售数据不及预期而2月14日大跌逾8%,创下近十年最大单日跌幅。这也致伯克希尔·哈撒韦当天收跌1.44%。

第一重仓股仍是苹果

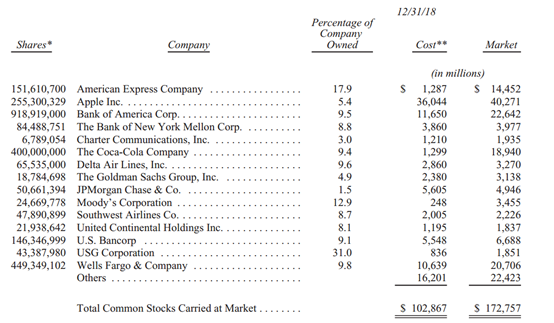

伯克希尔去年投资的股票向其派发了38亿美元分红,这部分收益将计入2019年的财务报告。但巴菲特认为,比股息更重要的是,这些公司每年留存的巨额收益。

伯克希尔公布了重仓的前十五只股票,卡夫亨氏原本理论上市伯克希尔的第六大重仓股,但因伯克希尔是卡夫亨氏的第一大股东,因此伯克希尔将其计入了股权类项目里了。

从重仓股来看,苹果公司仍然是伯克希尔的第一大重仓股,截至2018年末的持股比例是5.4%,持仓市值超过400亿美元。

持仓市值居第2-5位的是美国银行(226亿美元)、富国银行(207亿美元)、可口可乐(189亿美元)和美国运通(144.5亿美元)。

值得注意的是,过去八年,伯克希尔一直没有减持或增持美国运通股份,只是因为美国运通进行股份回购而持股比例从12.6%增加到17.9%。

责任编辑:张宁

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)