文/新浪财经意见领袖(微信公众号kopleader)专栏作家 戴志锋、高崧

全球经验看,成熟资本市场呈现机构化特点,国内券商已处于“后佣金自由化”时代,科创板试点注册制,资本市场效率提升,传统投行思变,对外开放持续推进,机构化成为大势所趋,我们认为龙头券商更具有“护城河”,持续看好!

投资要点

全球经验看,成熟资本市场呈现机构化特点,国内券商已处于“后佣金自由化”时代,科创板试点注册制,资本市场效率提升,传统投行思变,对外开放持续推进,机构化成为大势所趋,我们认为资本实力雄厚、具备境内外衍生品业务资质、境内直投平台、国际化布局前瞻的龙头券商更具有“护城河”,持续看好!

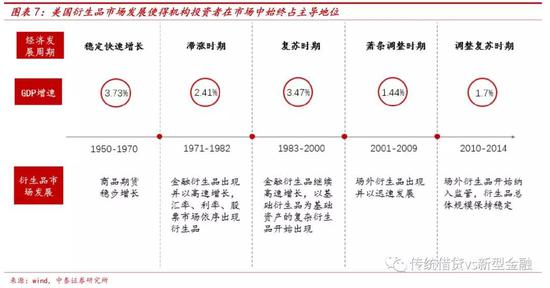

机构化关键因素之一:政策推动资本市场效率提升。布雷顿森林体系瓦解,美国投行佣金自由化催生投行以客户为中心分层转型,全能投行以机构客户服务为主做强做大,1983年“储架”注册制通过进一步提升资本市场效率,催生投行机构服务传统向创新转型。

机构化关键因素之二:养老金入市+衍生品发展。随着美国401K养老金入市,机构市场主导地位确定,高盛等独立投行以其完善的业务链条逐步完善,探索机构客户资本中介业务升级,2000年以来衍生品市场发展,交易机制复杂化降低个人投资者博弈空间,龙头投行把握衍生品市场发展机遇,机构客户优势巩固,行业整合下,集中度持续提升。

机构化关键因素之三:资本市场对外开放。日本80、90年代金融国际化发展,上市公司通过吸引海外战略投资者改善融资环境,90年代MSCI纳入韩国、中国台湾,外资流入大幅增加,2000年以来印度持续吸引海外风险资本,截止2005年外资占比达60%,亚洲通过吸引海外资本+探索国际化,推动资本市场机构化转型;

对标我国证券行业:注册制+对外开放,机构化趋势下,现代化投行、衍生品、国际化成为新型“护城河”。1)券商行业佣金率下滑趋缓,注册制下传统承销保荐费率或面临下滑压力,现代化投资银行多业务协作将成为核心竞争力。2)科创板试点中介机构跟投,股指期货标的丰富地提升,具备资金实力、直投平台、场内、场外期权资质的龙头更为受益。3)市场对外开放持续推进,QFII、RQFII制度迎来改革,龙头境内外机构客户服务体系持续完善,具备境外自营、衍生品资质,国际业务布局前瞻,有望率先发力。

投资建议:继续看好板块投资价值。去年4季度我们提出券商的经营环境发生重大变化,券商的政策面会持续暖风,详见《重磅深度:“政策底”是如何传导到“市场底”》,《金融政策转向“核心逻辑”:弱刺激+强改革》,全球经验来看,龙头券商有望受益资本市场效率、开放程度提升,机构化转型趋势下,资本实力、市场运作、国际化布局以及衍生品资质成为新型“护城河”,建议持续关注中信、华泰、中金等龙头券商。

风险提示:二级市场持续低迷;金融监管发生超预期变化;各项政策、改革推进不及预期。

成熟市场机构化经验:美国后佣金自由化时代

“经纪商”向“广义投行”转型

资本市场效率提升,催生投行传统向创新转型

美国70年代佣金自由化:以客户基础分化,投行转型机构投行或低费率折扣经纪商。回顾美国证券市场近100年发展,二十世纪70年代初,美国投行与目前A股证券行业类似,以经纪业务收入为主,资本市场定位“证券经纪商”,随着布雷顿森林体系瓦解,经济危机带来经营环境的巨变,1975年,佣金自由化改革,佣金率自0.5%持续下滑至0.06%,传统经纪业务占行业收入的比重从1973年的56%迅速下降至1983年的28%,经纪业务竞争加剧,催生证券行业经营模式转变并形成新一轮行业整合高潮,美国投行根据自身客户基础选择机构业务或折扣经纪业务作为转型的方向:1)大型投行围绕机构客户需求,发展机构交易业务;2)折扣券商抓住价格敏感型零售客户痛点,通过低佣策略快速占领零售经纪市场,建立交易基础设施和零售分销网络,实现规模效应。

1983 年“储架注册制”:投行传统承销竞争加剧,“广义”投行转型推进:《1933 年证券法》确认美国证券发行实行注册制,1983 年 11 月,SEC 正式采纳“415 条规则”(储架注册规则),企业一次注册多次发行,进 一步降低发行成本,根据金融时报,债券发行利率降低 30-40%,股票发 行成本-29%,其原因之一即在于保荐人、承销商之间竞争加剧,投行给 予发行人更大的让利空间, 80 年代后佣金自由化时代的美国传统投行业 务收入占比并未实现提升,这也促使了证券行业寻求业务与产品创新, 谋求“广义”投行转型。

转型方向:投资者结构转变带来券商资本 中介、衍生品等机构业务高速发展

美国80年代401K养老金为支柱入市,规模作用推动市场机构化发展,龙头机构客户服务能力逐步建立:美股投资者结构的转变以80年代401K养老金入市为标志,截止 2017 年底,美国养老金资产总规模为28.2万亿美元,是美国2017年GDP总量的1.45倍。从具体机构来看,美国公共养老保险占比逐步降低且投资局限于国债,职业年金和私人养老金规模的提升以及灵活的投资对股市的影响作用更大,目前其私人养老金60%投资于股票,40%为固定收益,大规模资金入市使得个人投资者博弈情绪降低,投资者逐年向机构化发展,截止18年中期,美股机构投资者占比提升至93%,位居全球首位;

把握机构客户,业务链条多元化,90年以后美国投行业务链条逐步完善,探索机构客户资本中介业务升级:从美国来看,进入1990年后,以大型投行为核心的影子银行体系初步形成,资本中介业务是大型投行参与国际影子银行体系的重要工具,通过客户抵押物重复抵押,投行为金融市场创造大量流动性,实现了信用创造、提升杠杆,因此机构交易业务和资本中介业务成为大型投行将重资产业务作为发展方向。在轻资产模式向重资产模式转型过程中,美国投行资产收益率显著下滑,而杠杆率显著提升。

衍生品市场带来产品多元化发展:2000年以来衍生品市场发展,量化对冲、高频等工具的使用效率提升,使得交易机制进一步复杂化,个人投资者博弈空间收窄,美股机构市场趋于稳定,龙头投行优势确认。在2000—2007年,美国资本市场发展放缓,总市值占GDP的比重由1999年的1.72%下降至2007年的1.38%,但衍生品仍以年均18%的速度增长,虽然最终资产泡沫过度膨胀最终导致次贷危机,但出清后回归流动性对冲需求下量化交易的兴起,根据SEC2016年估计,美国全部股票交易额的一半以上是程序化交易,在其他资产市场也占到很高比例,量化交易额占比的提升,使得交易机制复杂化,专业投资机构优势持续巩固,个人投资者博弈空间降低,而这一趋势确认使得服务于机构客户的龙头投行优势进一步凸显,行业并购整合不断,根据SNL及麦肯锡报告,截止2017年,行业前10券商集中度提升至73%,注册券商数量相比2000年-32.3%

成熟市场机构化经验: 亚洲资本市场对外开放

日本80、90年代金融国际化发展,资本市场机构化受益于外资持股比例提升。随着90年代,日本股市泡沫的破灭,国内公司间交叉持股比例下降,政府金融自由化同时引入外资,1986-2013年外国机构投资者的持股比例则从5. 3% 上升至了30.8%,日本上市公司通过吸引外国战略投资者加盟改善融资情况,同时注重让股东分享发展成果,积极采用现金分红等方式回报投资者,形成正反馈,推动市场逐渐向机构引导转型,截止2017年,日本股市个人持股比例达17.1%,外国投资者占比30.2%。

韩国、中国台湾资本市场机构化的过程中,几乎均对应着外资占比的上升。亚洲金融危机后,韩国、中国台湾资本账户逐步自由化,外资机构投资逐渐增加,韩国和台湾股市先后在1992年和1996年首次纳入MSCI,外资流入加速,其中韩国以91年未界限,中国台湾亿95年为界此后十年年平均流入V.S.此前十年年平均流入均约为20倍,韩国海外投资者持股市值比例由80年代3%上升至2000年的23%,中国台湾与2003年取消QFII制度,外资进入由审批改为登记制度,外资机构占比实现大幅度提升, 外资的进入改变整体市场投资者结构,韩国的个人投资者持股市值由80年代末的超过60%降至全球金融危机前的低点30%左右,中国台湾由95%下降至30%,且所有下降比例多为外资机构补充。

印度市场:外国机构投资者是印度风险投资的最大来源,无额度无锁定期吸引力增强。一级市场方面:2000年,印度证监会允许外资机构注册为外资风险投资机构,在投资和退出方面给予特殊优惠待遇,进一步刺激外资进入印度市场开展风险投资业务,截止2005年,印度的风险投资公司有89家,当年的投资额达到6亿多美元,投资主体占比达60%。二级市场方面:印度对外资不设投资额度、锁定期限制,海外资金自由度较高,截止2005年,FII持有孟买30指数成份股的比例约为19%。

成熟市场机构化经验:

欧洲精品业务造就精品投行

欧洲投行具有全业务链交叉销售能力,以及其精品投行对国内中小券商具有较强借鉴意义。相比于独立投行高盛以及金融控股形式存在但投行相对独立的野村、大和,欧洲投行从组织架构上由于混业经营的大环境,其投资银行与商业银行保持着紧密的联系,投行依附性较强,这也使得投行后续发展动力不足,优势多保留在本土。我们认为,在国内目前分业经营的监管环境下,欧洲全能投行的借鉴意义有限,但仍可从1)其较强的交叉销售能力,满足客户对现代化投资银行产业链的需求,2)在投行发展上的某一业务精品化发展(固定收益),对我国券商投行发展具有一定借鉴意义。

全能银行代表:德意志银行建立交叉销售网络。由于欧洲全能银行的背景,由商业银行借贷部门对客户提供信贷服务,而在长期服务过程中,具有挖掘股权/债券融资或兼并收购的潜在求的可能,正式基于这一假设,2001年,德意志银行的网上投资中心Maxblue在德国和西班牙上线,将零售银行业务和证券市场联系起来,有效推动业务发展:对客户设置主要客户投资经理,直接对高层报告,全面了解客户在金融流域的各项需求,随后将需求在各地区、各业务部门直接进行协调对接,并以交叉销售率作为考核指标,实现客户共享以及地区业务的协同发展。

差异化竞争的固定收益王者:巴克莱银行,精品业务造就精品投行。1996年巴克莱迎来了其投资银行业务的转折点,实行放弃寡头垄断且与波动较大的股票市场关系密切的的新股发行和企业并购业务,转而侧重债务领域的风险管理和融资新型战略,受益于20世纪90年代末的欧洲养老金资产正面临从非基金型养老金向基金型养老金的转变,欧洲对债券市场建立需求强烈,巴克莱以欧洲为重点,投资银行部门得到了飞速扩张, 2008年9月,巴克莱银行以13.5亿美元的低价收购雷曼兄弟在美国的股票、固定收益和并购等核心业务,全球化投行实力显著提升,排名提升至第4位。

借鉴意义:关注现代化投资银行、

衍生品业务、国际业务“护城河”

他山之石意义一:我国券商后“佣金战”时代,注册制契机下,现代化投资银行将成为核心竞争力。2014年起,我国证券佣金率呈现下滑趋势,与美国70-80年代情形类似,2017年起,下滑趋势逐季趋缓,“后佣金自有化”时代,经纪业务谋求财富管理转型,客户分层服务精准营销,而对于投行业务,2019年1月30,注册制配套细则征求意见,推进加速,2月23日,中央政治局会议集体学学习文件指出建设一个规范、透明、开放、有活力、有韧性的资本市场,我们认为,我过资本市场效率将持续提升,现代化投资银行转型将成为我国证券行业转型核心点。

他山之石意义二:我国注册制试点跟投,股指期货标的丰富地提升,以机构客户为核心的重资产业务迎来中长期机遇。科创板试行保荐人相关子公司的“跟投”制度,中介机构可通过子公司使用自有资金进行跟投,券商私募股权融资渗透率有望加深,同时叠加并购重组政策改善,退出渠道通畅,直投未来业务发展可期;12月2日第十四届中国国际期货大会在深圳召开,深交所副总经理王红表态将尽快推出深市ETF期权,12月3日,股指期货再次松绑,释放资本市场创新发展,进一步对外开放信号, 我们认为,现有上证50ETF期权10家主做市商有望受益于标的丰富度带来的交易量提升,衍生品业务创新趋势回暖,IB发挥营业部优势扩大返佣分成、自营受益于潜在标的品种增多,做市业务收入空间增大,券商自营做市收入实现增长。

政策机遇下,具有资本实力券商,以及直投业务子公司平台、场内期权做市商牌照、场外期权一、二级做市商牌照的龙头券商有望充分受益。

他山之石意义三:我国对外开放持续推进,一二级市场均存在机遇,券商把握“引进来+走出去”机遇。1)A股市场对外开放步伐不断加快,QFII、RQFII制度迎来改革,券商机构客户规模有望提升: 2019年1月14日,QFII总额度提升至3000亿元,截止2018年底,QFII获批额度1101亿元, RQFII总额度19400亿元,获批额度6467亿元,此次征求合并两项外监管制度,同时在数量指标上放宽准入条件(此前证券资产管理规模资管、保险5亿美元,证券、银行50亿美元),简化流程,投资范围在2018年放开外汇对冲基础上进一步放开期货、期权、新三板、私募基金交易,我们认为A股对外资吸引力有望持续增强,QFII、RQFII配置比例提升趋势将延续,截止2018Q3,QFII持A股市值比例为0.26%,相比2017年0.02%提升0.24%,据彭博报道2018年3月报道,上交所力争改善海外投资者准入,计划三年内外资交易A股的比例达到15%,外资持有A股的比例提高到10%,叠加2019年MSCI、富时罗素到达时间窗口,万亿外资值得期待,券商经纪业务交易、结算潜在客户增多;

2)“沪伦通”为券商海外融资、海外综合投行业务提供发展机遇,券商国际业务布局有望加速: 首先,在推动多层次资本市场建设,提升直接融资比例过程中,券商投行业务定价权与欧美投行差距将逐步缩小,CDR顶层设计出台,券商作为潜在托管发行机构,基于投行业务的海外业务范围将有所拓宽;其次,国内原油期货上市,人民币定价权提升,随着FICC标的品种的增多,内资券商的全球参与度提升,券商期货经纪、场外衍生品业务的发展迎来机遇。

对外开放机遇下,业务方面:针对国内市场外资入市,把握不同需求,加强外资客户投研能力服务,同时国际业务具有参与境外衍生品交易牌照的龙头衍生品领域可以期待;平台方面:优先布局国际业务以及拟尝试GDR融资打造品牌的龙头券商更为受益,建议关注广发证券、华泰证券、海通证券、中信证券等。

他山之石意义四:交叉销售及精品业务作为专业化投行发展突破口。德银交叉销售借鉴到我国目前投行业务建设现代化投资银行,本质上同样在于将券商信用、投行、资管等多业务协同,实现客户共享,目前龙头券商华泰、广发以探索运用内部客户管理系统,对客户需求进行挖掘,其采用的为客户设置主要客户服务经理模式即类似德银曾经的业务模式。

投资建议

继续看好板块投资价值:券商有望受益于资本市场对外开放程度提升以及制度改革,市场机构化转型,把握龙头。a.股指期货松绑,券商IB业务、自营业务均有望收益,个股期权业务回归常态发展,有望成为券商业绩新增长点;b.对外开放持续推进,MSCI、富时罗素及QFII、RQFII改革外资布局可期,沪伦通开通在即,券商在发行、跨境转换与做市、经纪等三大业务均有机遇; c.科创板试点注册制、优化并购重组审批,投行定价能力提升,创收多元化发展,龙头改善可期待;d.资本市场有望在养老金、理财资金逐步入市以及国际化程度加深过程中,实现机构化转型。全球经验来看,龙头券商有望受益资本市场效率、开放程度提升,机构化转型趋势下,资本实力、市场运作、国际化布局以及衍生品资质成为新型“护城河”,建议持续关注中信、华泰、中金等龙头券商。

(本文作者介绍:中泰证券银行业首席,金融组组长,国家金融与发展实验室特约研究员。)

责任编辑:杨希

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。