就在华尔街都在担心美债收益率会跌至什么水平时,前美联储主席格林斯潘却发话:就算跌至零也没什么。

前美联储主席艾伦·格林斯潘表示,如果美国国债收益率转为负值,他不会感到惊讶。如果真的成为负值,也没什么大不了。

1987年至2006年期间领导美联储的格林斯潘在电话采访中表示,债券市场内有一种国际套利正在推动长期国债收益率下降,美国国债收益率低于零没有障碍。零没有任何意义,只是一个特定的水平。

负收益率使传统的固定收益投资者感到困惑。传统上,贷款人因为借出资金而获得补偿,而借款人要为使用该现金而支付一定的价格。但是,在美国以外的许多市场中已不再是这种情况,越来越多的投资者开始关注过去几年全球市场动态的变化。

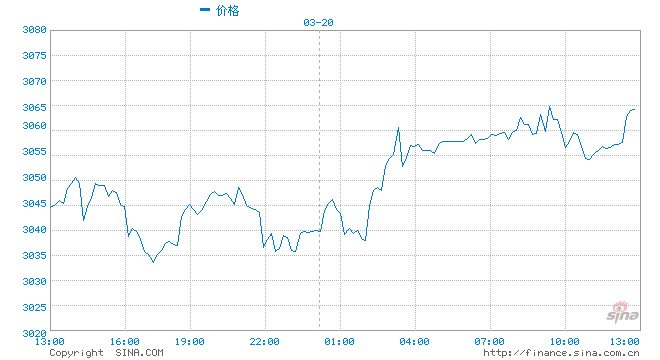

全球经济增长恶化,欧洲政局紧张以及更多中央银行开始实施政策宽松,使得全球超过15万亿美元的债券成为负收益率。加上美国股市波动,促使投资者涌入美国国债市场,结果是基准美国国债收益率向创纪录低点下滑。

关于美联储在放松货币政策方面已经落后于形势的猜测也在火上浇油。美联储上个月降息时,主席杰罗姆·鲍威尔表示这是一个周期中的调整,但随着经济衰退风险增加,华尔街的策略师越来越多地认为,这种小型的放松政策不太可能。

德国整个收益率曲线都已经完全低于0%,而即使欧元区一些风险较高的国家(如西班牙和葡萄牙),10年期国债收益率也逼向负值。对美国30年期国债的需求持续强劲,周二该收益率一度跌至2.0951%,略高于历史最低点。

太平洋投资管理公司的全球经济顾问Joachim Fels本月早些时候阐述了一种观点,即关于时间偏好的基本经济理论发生了变化,有助于解释为什么人们购买负收益率国债。他表示预期寿命延长和人口老龄化导致人们更重视未来的消费,而不是当前的支出。

现年93岁的格林斯潘表示,Fels的观点看似非常合理,也是更多债券收益率低于零的原因。但他认为这不会永远持续下去。

格林斯潘说,为什么人们继续以如此低的收益率购买长期国债,也可能是由于某些力量改变了人们的时间偏好,但是有数百年的历史表明时间偏好的长期稳定性,所以这些变化不会永远存在。

无独有偶,格林斯潘并非唯一一个提出这种假设的人。

太平洋投资管理公司(Pacific Investment Management Company)是全球最大的固定收益管理公司之一。该公司上周表示,美国国债是许多投资者视为除黄金之外的终极“避风港”,然而也无法排除负收益率现象。如果贸易紧张局势继续升级,债券市场朝着这个方向发展的速度可能会比许多投资者想象的更快。

责任编辑:唐婧

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)