国君固收 | 报告导读:

一级市场:净融资额上周小幅回升。信用债总发行238.40亿,到期727.78亿,净融资-489.38亿,较春节前一周环比上升17亿。其中,民营企业信用债总发行22亿,到期60.89亿,净融资-38.89亿,较春节前一周环比上升46.11亿。城投债融资环比下降、地产债融资环比上升。有色金属增幅最大,而钢铁行业降幅最大。

疫情推动收益率全线下行,信用利差表现分化。资金面上周持续保持宽松,银行间流动性总量充足。受疫情影响,春节假期后资本市场避险情绪升温,十年国债利率下行明显,受利率中枢下修影响,信用债收益率全线下行且幅度较大。1Y期限各评级收益率下行16-18bp;3Y期限各评级收益率下行12-16bp;5Y期限AAA及AA+评级收益率下行19bp,AA及AA-评级收益率下行16bp。信用利差多数走阔,信用期限利差多数收窄。1Y期限,各等级信用利差收窄4-6bp;3Y期限,各等级信用利差走阔2-6bp;5Y期限,AAA及AA+等级信用利差不变,AA及AA-等级信用利差走阔3bp。5Y-1Y期限,AAA及AA+等级信用期限利差收窄1-3bp,AA及AA-等级信用期限利差不变;5Y-3Y期限除AA-等级信用期限利差不变外,其他各等级信用期限利差收窄2-7bp,;3Y-1Y期限,除AA等级信用利差不变外,其他各等级信用期限利差收窄2-3bp。

上周违约和评级下调事件:本周无债券违约;新华联文旅、康美药业评级下调。

正文

1. 一级市场回顾

1.1. 净融资额本周小幅上升

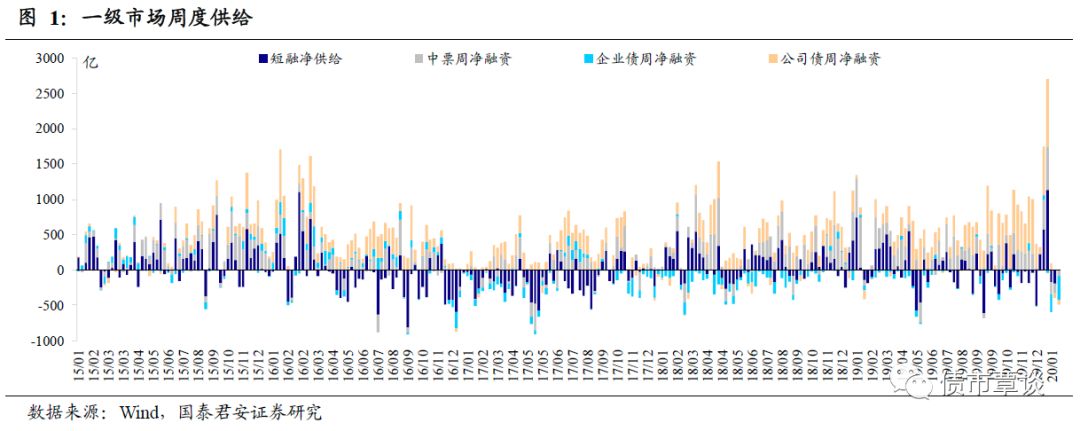

净融资额上周小幅上升。上周(2月3日-2月9日)信用债总发行238.40亿,到期727.78亿,净融资-489.38亿,较春节前一周环比上升17亿。其中,民营企业信用债总发行22亿,到期60.89亿,净融资-38.89亿,较春节前一周环比上升46.11亿。发行主体以地方国企、中央国企为主,在总计26个发行主体中,地方国企和央企分别占18和4个席位。

具体来看,短融上周发行223.7亿,到期224.0亿,净融资-0.3亿,较春节前一周环比上升175.3亿。中票上周发行1.7亿,到期92.1亿,净融资-90.4亿,环比上升81.1亿。企业债上周无发行,到期332.6亿,净融资-332.6亿,环比下降79.7亿。公司债上周发行13.0亿,到期79.1亿,净融资-66.1亿,环比下降159.6亿。

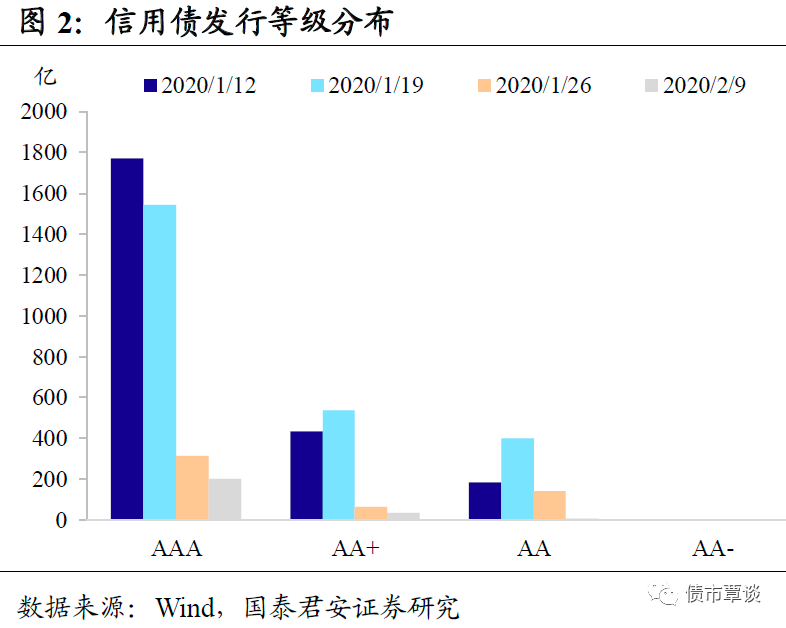

从评级分布看,本周新发券以AAA、AA+高评级为主,其中AAA级发行量占比84.90%,AA+级占比14.68%。AAA评级信用债发行较春节前一周减少110.8亿,AA+评级信用债发行较春节前一周减少31.3亿,AA评级信用债发行较上周减少140.21亿。

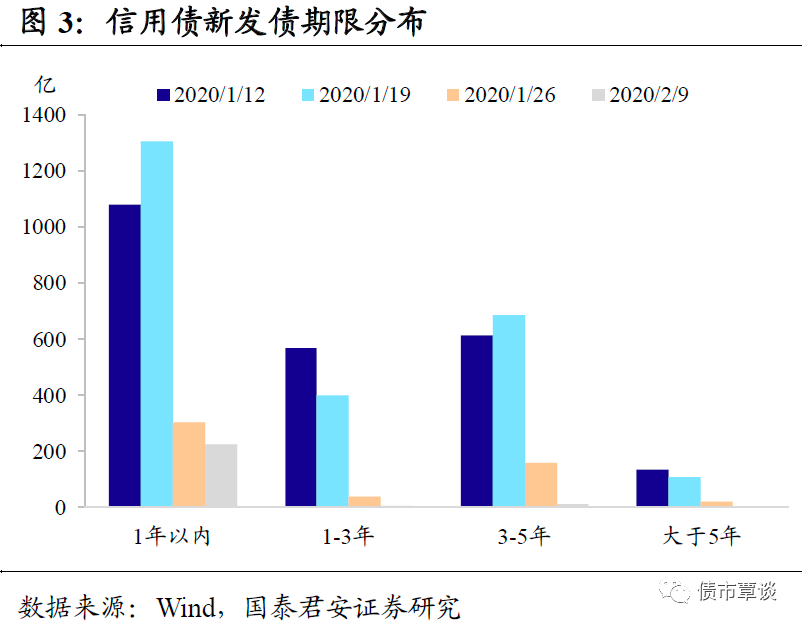

从期限分布看,3年期以内信用债发行规模占比95.39%。具体来看,1年期以下信用债发行223.7亿,环比减少79亿;1-3年期发行3.7亿,环比减少35.3亿;3-5年期发行11亿,环比减少148.31亿。

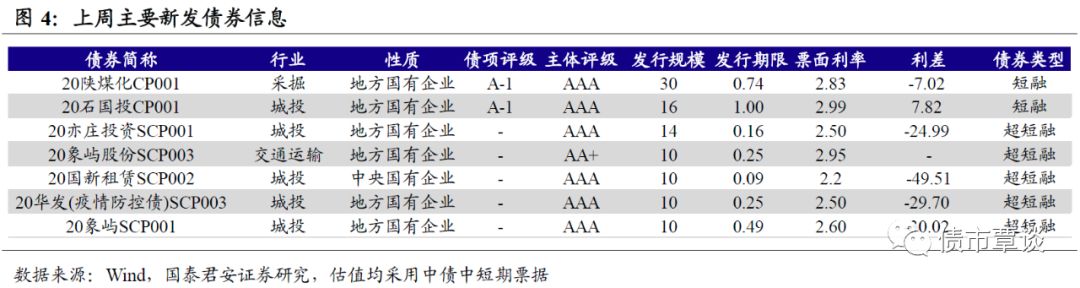

关注发行利率偏离估值较多的发行主体。20石国投CP001发行主体为石家庄国控投资集团有限责任公司,公司是石家庄市最大的政府性投资项目的投融资和运营主体,主要承担石家庄市城市基础设施建设和土地开发整理任务,经营外部环境良好。但公司自身盈利能力较弱,2016-2018年经营性业务利润分别为-21.12亿元、5.49亿元和5.03亿元,对政府补助依赖性较强;公司目前投资项目众多且规模较大,未来资本支出存在一定压力。公司发行利率高于估值7.82bp。20国新租赁SCP002发行主体为国新融资租赁有限公司,公司专注于为央企客户提供融资租赁整体服务方案,客户质量较高;公司最终控制方为央企中国国新,股东支持较强,融资渠道畅通。但融资租赁行业同质化竞争激烈,公司业务尚处于发展初期,客户集中度较高,存在一定风险。公司发行利率低于估值49.51bp。

多部门出台疫情防控专题债券绿色通道,发行快速获批。2月3日,中国银行间市场交易商协会发布通知建立疫情相关企业债务融资工具注册发行绿色通道,支持受疫情影响较重地区和行业企业注册发行,简化疫情防控领域资金募集业务流程,目前已有多只债券在“绿色通道”下成功发行。20华发(疫情防控债)SCP003为疫情专题债券,发行人华发集团已在武汉、珠海两地捐赠用于疫情防控的物资超过5000万元,此次发债的部分募集资金将用于补充企业前期支持疫情防控支出和自身受疫情影响的商贸板块流动资金。

1.2. 城投债融资环比下降,地产债融资环比上升

城投债融资环比下降、地产债融资环比上升。上周城投债融资95.4亿,到期-401.90亿,净融资-306.50亿,净融资额环比下降116.44亿。地产债发行7亿,到期16.3亿,净融资-9.3亿,净融资额环比上升25.11亿。

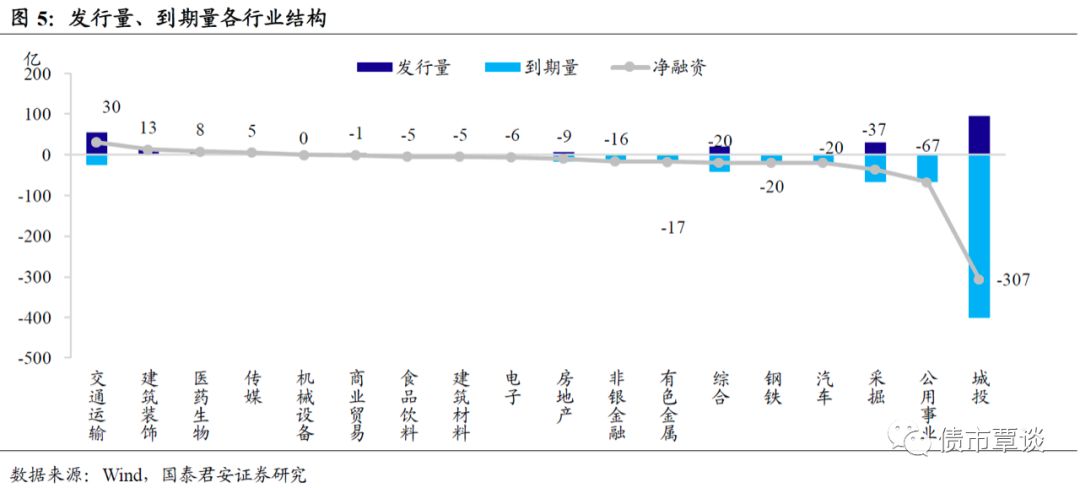

从产业债行业分布看,上周4个行业净融资额为正,其中交通运输建筑装饰、医药生物净融资额分别为30亿、13.13亿、8亿。12个行业净融资额为负,其中公用事业、采掘的净融资额分别为-67.1亿、-36.85亿。从边际变化看,有色金属增幅最大,而钢铁降幅最大。

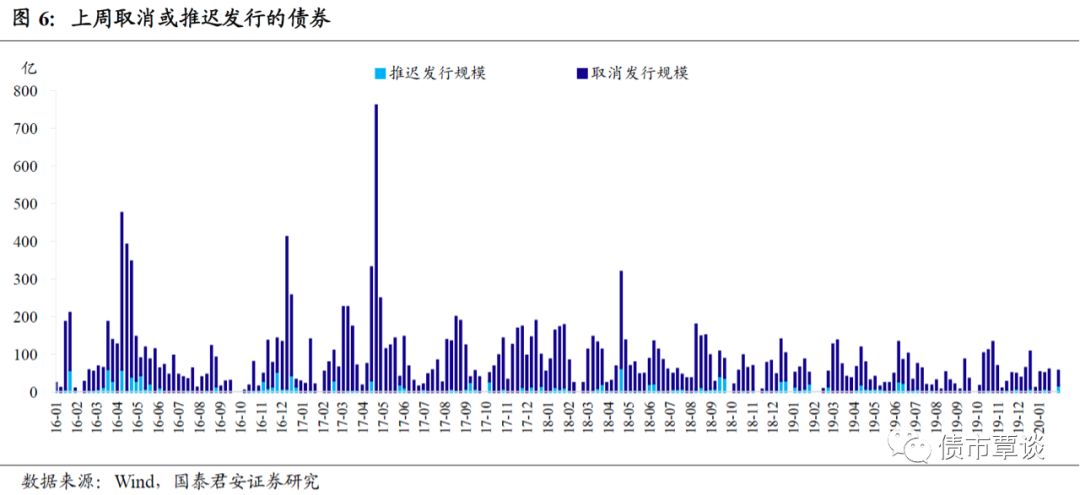

1.3. 信用债取消或推迟发行规模下降

信用债取消或推迟发行规模下降。上周信用债取消发行2只,计划发行规模37.5亿,为2家地方国有企业。推迟发行2只,发行主体为2家地方国有企业。

2. 二级市场回顾

2.1. 疫情推动收益率下行,信用利差表现分化

受疫情影响避险情绪升温,收益率全线下行。资金面持续保持宽松,银行间流动性总量充足。受疫情影响,春节假期后资本市场避险情绪升温,十年国债利率下行明显,受利率中枢下修影响,信用债收益率全线下行且幅度较。总体上,上周信用债市场1Y期限各评级收益率下行16-18bp;3Y期限各评级收益率下行12-16bp;5Y期限AAA及AA+评级收益率下行19bp,AA及AA-评级收益率下行16bp。

信用利差多数走阔,信用期限利差多数收窄。1Y期限,各等级信用利差收窄4-6bp;3Y期限,各等级信用利差走阔2-6bp;5Y期限,AAA及AA+等级信用利差不变,AA及AA-等级信用利差走阔3bp。5Y-1Y期限,AAA及AA+等级信用期限利差收窄1-3bp,AA及AA-等级信用期限利差不变;5Y-3Y期限除AA-等级信用期限利差不变外,其他各等级信用期限利差收窄2-7bp,;3Y-1Y期限,除AA等级信用利差不变外,其他各等级信用期限利差收窄2-3bp。

2.2. AA级城投和中票利差表现分化

AA级城投和中票利差表现分化。上周3年期AA评级中债-城投估值收益率收于3.4719%,利差-7bp,较上周收窄2bp;5年期AA评级中债-城投估值收益率收于3.7726%,利差-33bp,较上周走阔8bp;7年期AA评级中债-城投估值收益率收于4.4077%,利差-31bp,较上周收窄2bp。

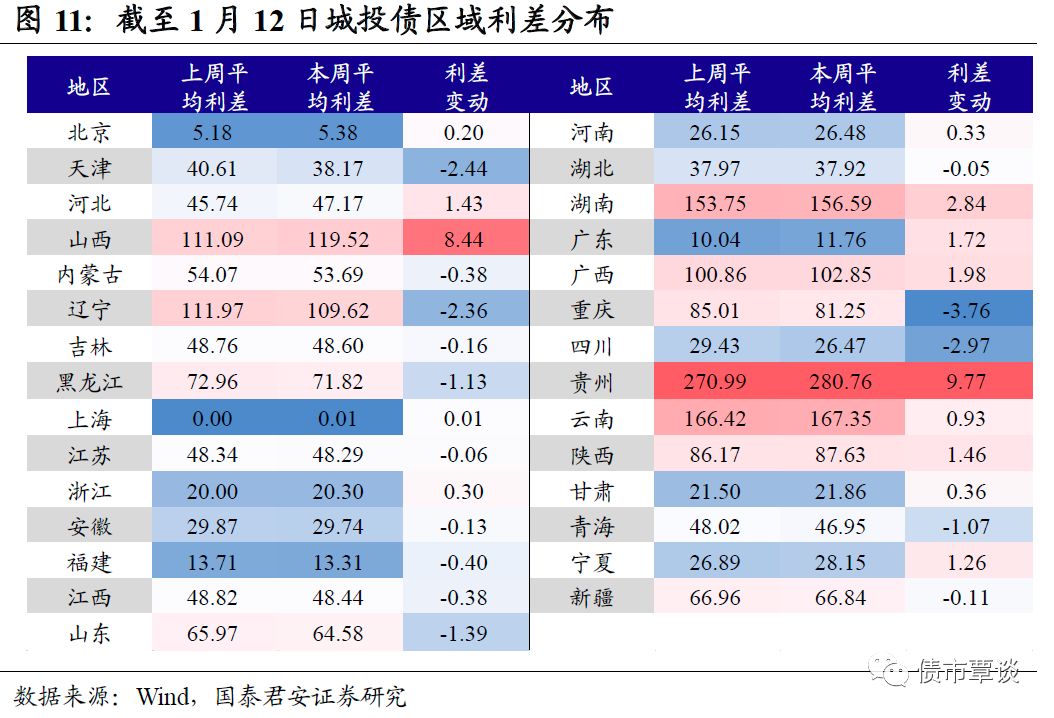

警惕弱资质区域利差走阔风险。从城投债区域利差对比看,贵州、云南、湖南、辽宁、山西等地区域利差偏高。从上周城投债区域利差变动来看,贵州上周利差大幅走阔。受疫情影响较为严重的湖北地区信用利差变化不明显,湖北省存量债券以城投债为主,民企到期压力较小,叠加相关政策驰援,有助于投资者减轻对地区信用风险的担忧。

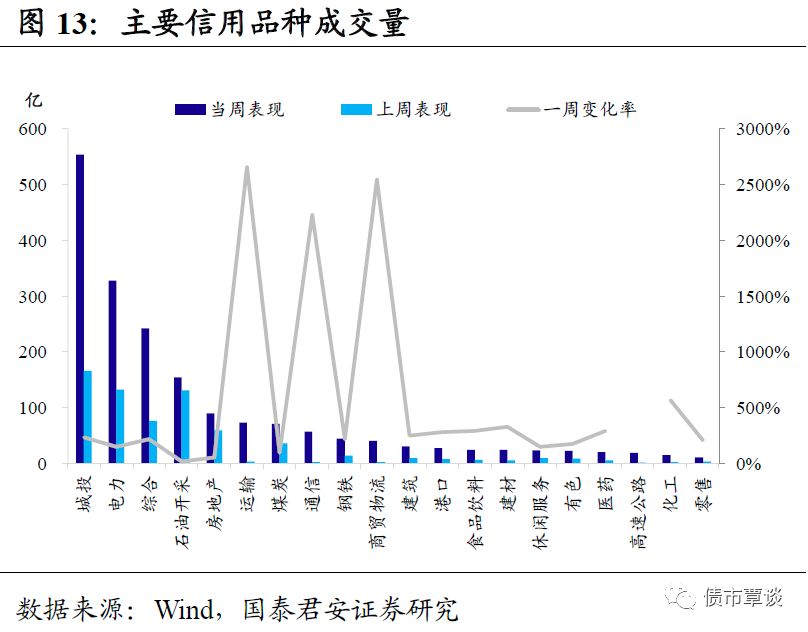

2.3. 二级市场周成交量环比下降,城投债成交量持续上升

信用债周成交量环比下降。上周信用债周成交量2061.9亿,环比下降21.36%。企业债、公司债、中票和短融周成交分别为100.83亿元,62.47亿元,799.06亿元,1119.59亿元,企业债、公司债、中票和短融周成交量分别环比变化-30.34%、-28.68%、-35.12%和-5.82%。

城投债成交量持续上升。城投、电力、综合、石油、房地产成交量位居前5位,20个行业成交量环比上周上升。其中,城投成交量上升规模最大,环比上升388.26亿。

关注偏离估值较多的交易情况。上周共有4只债券成交价差幅度超过10%,其中“12石化02”发行人中国石油化工股份有限公司董事长于2020年1月19日辞职,此前发行人执行董事、财务总监等多名高管因工作调整辞职;“15宜华01”发行人宜华生活科技股份有限公司由于2019年经营业绩明显下滑,中诚信证评2019年12月25日下调“15宜华01”债项信用等级至AA;“18鹏博债”发行人鹏博士电信传媒集团股份有限公司2020年1月23日发布2019年业绩预亏公告并收到监管问询,联合资信评级2月3日将其列入可能下调信用等级的评级观察名单。应当密切关注相关事件后续进展,合理规避风险。

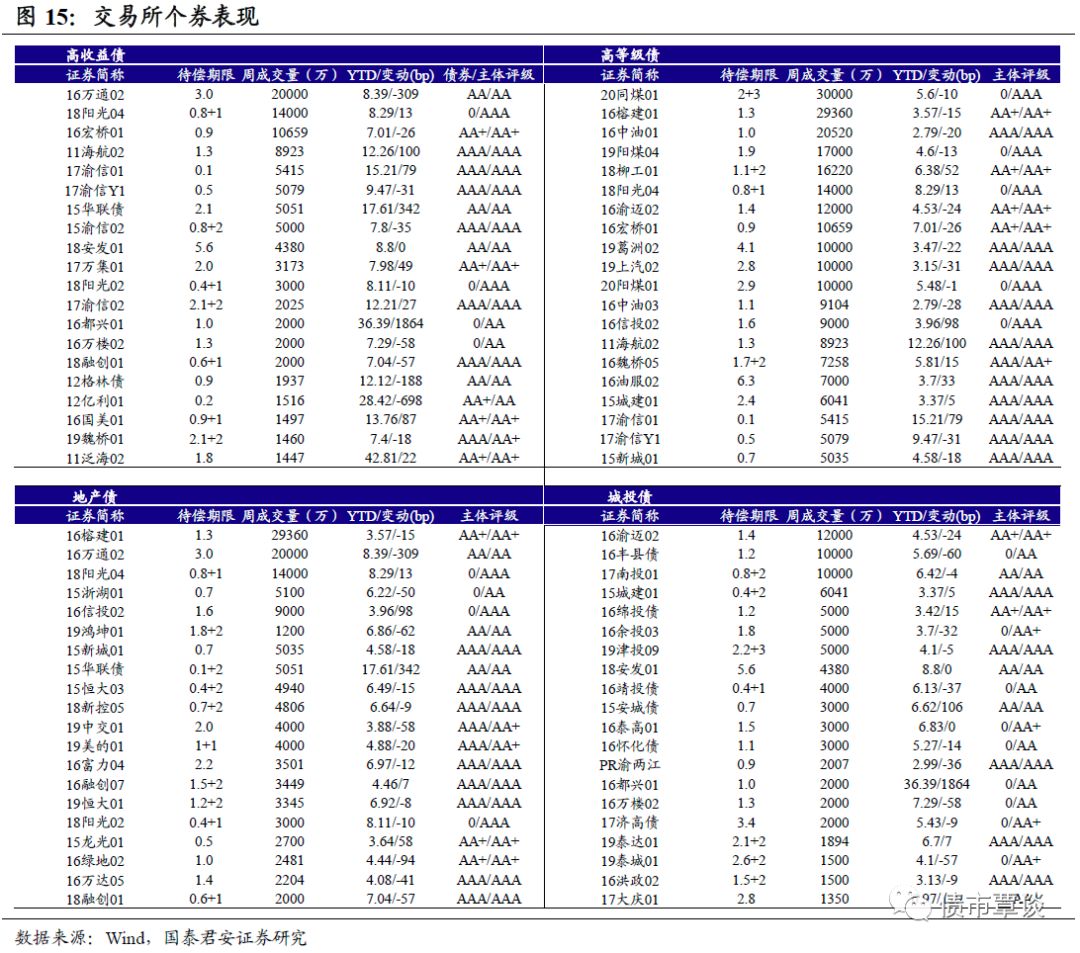

2.4. 交易所活跃个券市场表现

高收益债收益率涨跌互见。交易所7%以上高收益债收益率涨跌互现。成交量最高的前20大高收益债中16都兴01上行幅度最大为1864bp。

高等级债收益率多数下行。成交量最高的前20大高等级债收益率多数下行,其中16中油03下行幅度最大,为28bp。

地产债中,成交前20的债券收益率多数下行,其中16万通02下行幅度最大,为309bp。

城投债中,活跃券的收益率多数下行,其中16丰县债下行幅度最大,为60bp。

3. 信用违约和评级下调事件汇总

3.1. 上周信用违约事件

上周无信用违约事件。

3.2. 上周评级下调事件

1)新华联文旅(15华联债)

东方金诚公告称,鉴于担保方新华联控股盈利能力下滑以及面临较大债务集中偿付压力,将“15华联债”信用等级由AA+下调至AA;同时将新华联文旅主体信用等级AA、“15华联债”信用等级AA列入评级观察名单。

2)康美药业(15康美债、17康美MTN001、17康美MTN002、17康美MTN003、18康美MTN001、18康美MTN002、18康美MTN003、18康美MTN004、18康美MTN005)

中诚信证评公告称,康美药业出现大额亏损将影响其再融资能力,将康美药业的主体信用等级由B下调至C,将“15康美债” 的债项信用等级由B下调至CC,“17康美MTN001”、“17康美MTN002”、“17康美MTN003”、“18康美MTN001”、“18康美MTN002”、“18康美MTN003”、“18康美MTN004”和“18康美MTN005”的债项信用等级由B下调至CC并继续列入可能降级的观察名单,并将“18康美01”和“18康美04”债项信用等级列入可能降级的信用评级观察名单。

GUOTAI JUNAN Securities FICC Research

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)