作者 非标评级部 蒋 螣 周莉莉 樊春裕 龚天璇

新型冠状病毒肺炎疫情对房地产企业销售回款有负面影响,疫情持续时间越长,房地产行业对外部政策环境改善的依赖也将越大。

摘要

新型冠状病毒肺炎疫情爆发于房地产行业一年之中的销售淡季一季度的春节期间,为防止疫情蔓延,全国百余城市暂时关闭售楼处,停止房产交易活动,暂停建筑施工和复工。疫情直接导致的全国范围停工、停售对房企推盘及销售造成一定冲击,尽管不少房企启动了线上销售等应对措施,或无法完全冲抵短期内疫情对房地产企业销售回款造成的冲击。从全年来看,疫情对销售的影响程度主要取决于疫情持续的时间,在此次肺炎疫情能在最短时间内得到有效控制的前提下,疫情事件对房地产行业销售业绩的影响预计主要集中在第一季度,而考虑到一季度为房地产行业的销售淡季,其对于销售的影响整体可控。

土地支出和建设支出作为房地产企业内部重要的现金流消耗途径,在2019年销售增速承压以及融资环境紧缩的背景下,叠加此次疫情影响,房地产企业土地储备进度及项目推盘节奏将更趋审慎。由于一季度土地和建设支出在全年所占比重相对偏小,预计一季度受疫情冲击的现金流消耗对全年的影响较为有限。

2020年一季度,房地产行业公开市场债务到期偿付压力相对偏小,加之房地产企业土地支出等资本支出安排更趋谨慎,一季度内房地产企业受影响程度或将可控。但2020年下半年房地产企业公开市场到期债务压力较重,若疫情持续时间延长,则房地产企业现金流平衡将面临一定压力,房地产行业将在更大程度上依赖于外部政策环境的改善。

新型冠状病毒肺炎疫情爆发于2020年春节期间,为支持疫情防控工作,全国百余城市房管部门紧急出台了“停售令”和“停工令”,要求暂时关闭售楼处,暂停建筑施工和复工。2020年1月26日,中国房地产业协会向会员单位并全行业发出号召,暂时停止售楼处销售活动,待疫情过后再行恢复;春节过后,全国各地政府相继发文明确各类企业不早于2月10日复工,后随着疫情发展各地再次延迟两周及以上的复工时间,如苏州、杭州、太原、郑州分别明确房地产等建筑工地具体复工时间不得早于2月20日、2月29日、3月1日和3月16日。与此同时,全国各大房地产企业亦多次延后节后返工时间,从最初的2月10日后更新至2月17日。

2019年全国商品房销售面积突破17亿平方米,销售金额接近16万亿元,房地产行业对国民经济具有重要影响,并带动上下游二十余个行业的发展。同时,房地产行业亦是资金密集型行业,资金需求量大且对杠杆运用有较大依赖,资金平衡能力是影响房地产企业信用质量的主要方面。房地产企业现金流来源主要包括销售回款、外部融资,现金流消耗则主要为土地投资及建设支出、偿还借款本息。本报告将从销售回款、资本投资支出以及融资环境等方面,并结合“非典”疫情期间房地产市场的表现来分析此次肺炎疫情对房地产行业的影响。

2020年1月疫情对房地产企业销售业绩的影响尚未完全体现,随着疫情的持续,暂停销售对房地产企业销售金额的负面影响将进一步显现。不过,考虑到一季度系房地产行业的传统销售淡季,若疫情可于一季度内得到控制,则对房地产行业全年的影响将比较可控。

2019年,全国商品房销售面积和销售额分别为171,558万平方米和159,725亿元,同比分别下降0.1%和增长6.5%,增速较上年同期分别下降1.4个百分点和下降5.7个百分点。其中住宅销售面积和销售额分别为150,144万平方米和139,440亿元,同比分别上升1.5%和10.3%,增速较上年同期分别下降0.7个百分点和4.4个百分点。从整体发展趋势来看,房地产行业销售金额增速放缓情况已较为明显,在2019年偏紧调控政策的影响下,房地产行业销售增速承压。

2020年1月,根据克尔瑞统计公布的房地产企业Top100销售排名,百强房企销售业绩整体出现下滑,当月Top100房企权益口径销售业绩合计4,262.2亿元,同比下滑16.2%。2020年1月房地产市场出现业绩下滑的原因主要有以下两点:首先是由疫情直接导致的一周左右销售暂停,但考虑到“停售令”实施期间为1月中下旬且与传统春节假期基本重合,除部分主要布局三四线城市的房企受此影响导致“返乡置业”类销售流失影响其当月业绩外,其余房企由于疫情导致的1月份业绩下降实际较为有限。除疫情原因外,2020年传统春节假期较上年提前至1月系导致2020年首月销售同比下降的主要原因。不过,随着疫情的持续及房地产企业暂停销售时间的延长,预计2020年2月及一季度房地产企业销售金额受影响的程度或将进一步加大。

从历年房地产行业销售情况看,受春节等季节性因素影响,一季度并非房地产企业的传统销售旺季,房地产企业一季度销售金额对全年业绩的贡献度较低。过去十年内,全国房地产商品房一季度销售金额占全年销售金额的比重均值为16.13%。过去五年内,行业Top100房企的一季度权益销售合计金额占全年销售金额合计的比重均值为17.98%。另外,从前两季度的业绩贡献情况来看,房地产企业上半年销售金额的贡献比例约占全年金额的四成。过去十年期间,全国房地产商品房上半年销售金额占全年销售金额的比重均值为41.13%。过去五年间,行业Top100房企的上半年权益销售金额占全年销售金额的比重均值为43.89%。

若疫情可于一季度内得到控制,则对房地产企业全年经营业绩的影响将比较可控;若疫情延续至二季度或以后,则对房地产企业销售金额的影响程度将加大。不过,我们也认为,购房需求不比餐饮、旅游、公共出行等需求具有即时、高频、复购等属性,购房需求中尤其是刚需的部分或不会因为一次性突发事件而消灭,只会延迟至事件结束后释放,故部分受疫情压抑的销售业绩有在疫情结束后得到弥补的可能性。

受疫情影响,房地产企业土地及开工建设投入规模和节奏将更趋审慎,加之一季度亦并非政府推地及房地产投资的旺季,预计一季度受疫情冲击的现金流消耗对房地产企业全年的影响较为有限。

2020年1月,全国(百城)成交土地数量682宗,与上年同期成交1,378宗相比数量大幅下滑50.51%;同期,全国(百城)成交土地规划建筑面积5,629.66万平方,同比下滑53.73%。从溢价率的角度看,2020年1月一、二、三线城市平均成交溢价率分别为8.99%、12.76%和20.65%,分别同比下降3.89个百分点、0.58个百分点和4.52个百分点,2020年首月土地市场表现较去年同期有所降温。

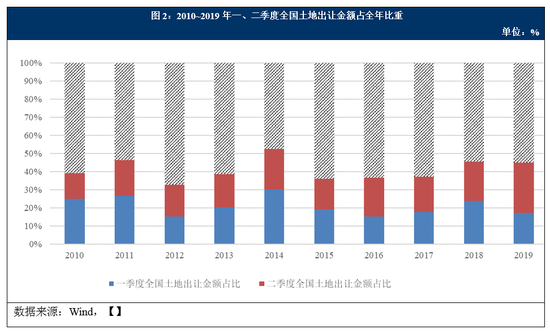

从政府全年供地角度来看,一季度也同样并非土地出让的传统旺季,政府一般于下半年集中推地。2010~2019年期间,全国(百城)一季度土地出让面积占全年出让面积的比重均值为22.45%;同一期间,全国(百城)一季度土地出让金额占全年土地出让金额的比重均值为20.99%。过去十年期间,全国(百城)上半年土地出让面积占全年出让面积的比重均值为43.99%;同一期间,全国(百城)上半年土地出让金额占全年土地出让金额的比重均值为41.01%。

而受此次肺炎疫情的影响,政府上半年的供地计划或将进一步延后,尤其是在疫情期间政府公共财政支出大幅增加、税收收入降低,同时目前国内经济下行压力较大叠加疫情短期冲击的背景下,稳增长需求或显著提高,基建投资对于托底经济的重要作用也将逐步显现,下半年存在加速供地的可能性。而从企业角度来看,在2019年销售增速下滑以及融资环境紧缩的背景下,房地产企业整体资金面偏紧,加之此次疫情影响,上半年房企的投资信心一定程度上会受挫,其投资规模和投资节奏或将更趋审慎。另一方面,由于土地市场的回暖通常滞后于销售市场,房企拿地节奏和计划很大程度上受到其销售回款进度影响,预计一季度销售业绩受疫情冲击较重的前提下,土地市场二季度是否回暖将主要取决于房企自身的资金面状况以及外界融资环境的改善。

从新开工进度来看,由于受传统春节假期影响,房地产行业一季度开工建设节奏在一年中相对偏慢,但从二季度起往往会加快施工进度。2010~2019年期间,全国一季度商品房新开工面积占全年商品房新开工面积的比重均值为18.22%;同一期间,一季度全国房地产投资金额占全年房地产投资额的比重均值为16.25%。过去十年期间,全国二季度商品房新开工面积占全年商品房新开工面积的比重均值为29.37%,上半年合计占比47.59%;同一期间,二季度房地产投资金额占全年房地产投资额的比重均值为28.07%,上半年合计占比44.32%。总体来看,一季度土地和建设支出在全年所占比重相对偏小。同时,由于内在现金流来源短期内降低,为维持企业整体现金流平衡,房地产企业在寻求外部现金流来源的同时,将从控制土地支出金额及合理筹划开工进度的方式来达到目标。

2020年一季度房地产企业公开市场债务到期并不集中,加之央行及相关监管机构释放流动性措施的实施,均有助于疫情期间房地产企业流动性压力的缓解。但随着2020年下半年进入公开市场债务偿还集中期,房地产企业面临的现金流压力将逐渐加大。

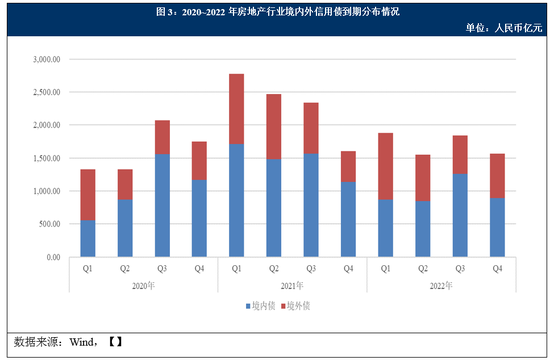

截至2019年末,房地产行业存量公开市场债务余额为3.49万亿元(人民币,下同),其中境内信用债与ABS(ABN)的余额合计2.08万亿元,境外美元债余额为1.41万亿元。未来三年内房地产企业公开市场债务到期(境内+境外)金额合计2.25万亿元,其中偿还高峰期集中在2020年3季度至2021年3季度期间。2020年前两季度到期规模分别为1,327亿元和1,329亿元,占当年到期债务规模的比重分别为20.50%和20.54%。整体来看,2020年一季度,房地产企业公开市场债务到期并不集中,2020年债务到期压力主要集中在下半年。

目前房地产企业融资渠道主要包括银行贷款、非银行金融机构贷款(信托贷款等)、信用债及ABS(ABN)等。由于2019年房地产政策仍维持“房住不炒”和“一城一策”的思路不变,当年融资端政策风向继续以“稳经济、稳楼市”为目标。2019年5月起,房地产行业融资政策有所收紧,当月银保监会下发《关于开展“巩固治乱象成果促进合规建设”工作的通知》严查资金违规流入房地产市场,其中针对房地产信托业务,明确提出将重点治理通过“股权投资+股东借款”“股权投资+债权认购劣后”、应收账款、特定资产收益权等方式变相提供融资等行为。

其后,发改委于7月发布《关于对房地产企业发行外债申请备案登记有关要求的通知》,要求房地产企业发行外债只能用于置换未来一年内到期的中长期境外债务,对尚未发行境外债的房企构成一定的融资压力。8月,银保监会向各银保监局信托监管处室(辽宁、广西、海南、宁夏除外)下发《中国银保监会信托部关于进一步做好下半年信托监管工作的通知》,指出要坚决遏制房地产信托过快增长、风险过度积累的势头。受此影响,房地产行业外部流动性来源自2019年以来持续收紧。

2020年疫情发生以来,为配合疫情防控,稳定市场信心,央行加大资金投放力度,共开展4期规模合计17,000亿元的逆回购操作,并将7天、14天期逆回购操作利率下调10bp,截至2月11日已通过逆回购向市场净投放8,400亿元资金。此外,为疏解疫情期间相关企业的流动性困难,防范违约风险,证监会及交易商协会加大对受疫情影响大的企业的风险排查力度,通过支持发新还旧及与发行人达成展期安排、调整还本付息周期等方式,帮助发行人度过难关。

2003年非典疫情发生后,政府出台了一系列刺激政策和救市措施,并在很大程度上帮助了当年房地产行业的恢复及增长。此次疫情发生以来,已有部分地方政府出台缓解房地产企业现金流压力的措施,但目前尚未突破限购、限售、限价等调控政策。

回顾“非典”疫情发生的2003年,自2月疫情从广东为源头向全国蔓延,在彼时国内经济高速发展、城市人口红利逐步释放的背景下,房地产市场短期内仍受到一定冲击。在非典疫情的全国爆发期,全国商品房销售金额同比增速从2月的75.67%大幅下降至4月的31.15%。直至6月WHO(世界卫生组织)宣布解除对北京的旅游警告,同时将其从疫区名单中删除,中央出台了一系列救市措施,欲借助房地产行业来托底经济。

2003年6月,人民银行发布《中国人民银行关于进一步加强房地产信贷业务管理的通知》(银发[2003]121号),对房地产信贷中的开发贷款、建筑业流动资金贷款和个人住房抵押贷款提出了一系列原则性要求。同年8月,国务院发布《国务院关于促进房地产市场持续健康发展的通知》(国发[2003]18号),首次提出“房地产业关联度高,带动力强,已经成为国民经济的支柱产业”,并提出“对符合条件的房地产开发企业和房地产项目,要继续加大信贷支持力度”。

18号文在121号文提出的防范房地产信贷风险的前提下,明确房地产在国民经济中的重要地位,促进房地产市场长期健康发展的必要性,二者互为补充,即起到风险警示的作用,又明确了房地产业务发展的政策倾向。从当年的市场表现看,2003年全年我国房地产开发投资完成额10,106.12亿元,同比增长29.7%,增速较上年提升7.7个百分点。当年全国商品房销售金额7,670.9亿元,同比增长34.1%,较上年提升10.4个百分点。在政府出台的救市措施和一系列宏观经济刺激下,当年房地产市场整体发展平稳。

此次疫情发生以来,为应对突发疫情导致的线下销售暂停问题,大型房地产企业纷纷启动了线上销售平台,同时亦有部分房企通过定金保价差额补偿促销、线上直播看房、售房一段时间内无理由退房等方式加大蓄客力度。上述应对措施或可在一定程度上缓解疫情带来的销售压力,但仍无法完全冲抵疫情造成的冲击。

与此同时,已有部分地方政府出台行业相关政策,帮助房地产企业渡过难关。2月11日上海市规划和自然资源局发布了《关于全力应对疫情支持服务企业发展的若干土地利用政策》的通知,提出因疫情影响未能按土地出让合同约定缴付土地价款和交付土地的,不作为违约行为,不计滞纳金和违约金,受让人可以向出让人申请延期缴付或分期缴付,疫情解除后签订补充出让合同调整土地价款缴付方式和期限,交地时间相应顺延。

2月12日,无锡市人民政府印发《关于应对新型冠状病毒感染的肺炎疫情保障城乡有序建设的政策意见》,从税收、金融、土地、预售、租金等各层面制定了17条相应的支持政策;与此同时,西安、南昌、深圳等地亦相继发文从允许延迟土地价款缴纳、税费缴纳延期、预售条件适度放宽、延长公积金贷款期限、信贷支持等方面帮助房地产开发企业应对疫情之下生产经营活动面临的困难。总的来看,已出台的支持政策多围绕活跃交易、土地出让和融资等层面,目前还没有突破限购、限贷、限售、限价等调控政策。

结论

此次新型冠状病毒肺炎疫情作为突发性事件已造成全国大面积停工和停售,尽管各大房企相继启动了各项应对措施,但预计仍无法冲抵短期内疫情对房企销售业绩造成的冲击,后续疫情的持续时间将直接影响全年房地产行业销售回款情况。考虑到一季度为行业销售淡季,且当期信用债到期偿付压力以及土地和建设支出在全年所占比重相对偏小,加之房企在土地及开工建设投入规模和节奏或将更趋审慎,其一季度受疫情的影响之于全年整体可控。不过,房地产行业亦面临2020年下半年较重的债务到期压力,疫情持续时间越长,房地产行业对外部政策环境改善的依赖程度也将越大。

责任编辑:李铁民

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)