原标题:一季度投资收益挺不住 多家中小银行营收露“负”

证券时报记者 杜晓彤 李颖超

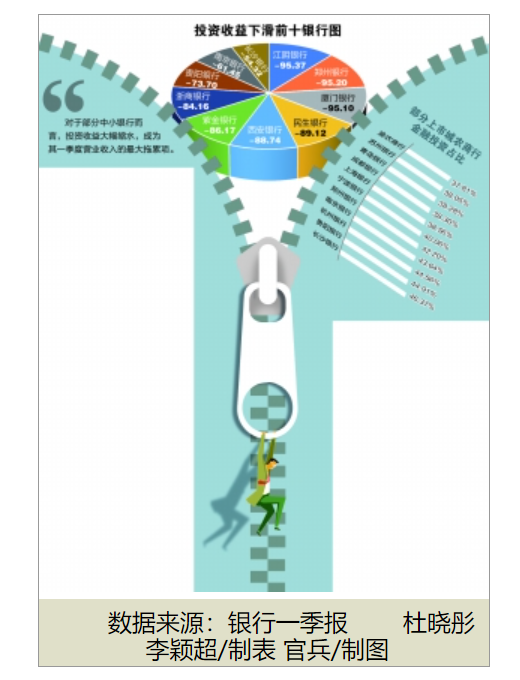

一季报数据显示,38家A股上市银行中,有28家出现了投资收益同比下滑的情况,占比超七成;10家银行投资收益相较于2020年一季度缩水过半。其中,江阴银行、郑州银行、厦门银行更是因投资收益同比大幅缩水超九成,导致当期营业收入同比负增长。

证券时报记者了解到,受到债券市场表现走弱叠加去年一季度投资收益高基数的影响,今年各家银行投资收益普遍同比下滑,而中小行又因其金融投资占比较高,导致投资收益波动对业绩影响较为显著。

超七成上市银行

投资收益下滑

通过梳理银行2021年一季报,证券时报记者发现,超七成A股上市银行出现投资收益同比下滑,并且大部分降幅较为显著,以致拖累当期业绩增速。

具体来看,降幅超50%的银行大部分为城农商行,其中江阴银行、郑州银行、厦门银行报告期内投资收益缩水最为严重,同比均减少95%以上,3家银行营业收入也均呈同比负增长。股份行中的民生银行、浙商银行投资收益下滑情况也较明显,分别较去年同期减少102.26亿元、22.31亿元,降幅分别为89.12%、84.16%。

整体来看,多家银行均出现了由于债券、其他债权投资品收益减少导致整体投资收益变化下降的情况。例如,今年一季度投资收益变化同比下降34.5%的中信银行,其下滑的主要原因就是债券及基金等证券投资收益减少;同期,投资收益同比下滑45.6%的杭州银行也在季报中称,其该项数据变化的主要原因是交易性金融资产、其他债权投资产生的投资收益减少。

证券时报记者了解到,债权类投资品收益走弱或是拖累各行投资收益下滑的最主要因素,一季度投资收益“逆势”高增的几家银行均在财报中表示,得益于基金或衍生金融工具的投资收益增加。

“从风险偏好来看,银行还是风险偏中性型,债券投资者占大头。”一位分析人士告诉证券时报记者。整体上看,A股上市城农商行一季报数据也显示,债权投资在金融投资中占比超七成。

另有行业人士表示,受整个市场环境的影响,一季度机构投资收益表现普遍不佳,“基本都是同比下降不少,没有去年挣钱是真的。”

国元证券研报中指出,在内外疫情冲击,货币超常规宽松的大背景下,去年1~4月十年期国债收益率快速下滑,债市走牛。随后,伴随经济持续向好,政策回归常态,债市开启一波熊市行情。

今年一季度债市则一直处于窄幅震荡格局,表现明显弱于去年同期。中国债券网数据显示,截至3月末,十年期中国国债利率自上年同期的2.26%上升至3.19%。也因此,今年一季度银行投资债市收益相比于去年的“牛市”自然减色不少。

投资收益波动

最伤的是中小行

今年一季度,银行净利润增速普遍转正。38家A股上市银行中,仅民生银行、西安银行两家出现归母净利润同比负增长,但仍有12家银行营业收入增速为负。

平安证券分析师袁喆奇指出,从一季度银行营收的情况来看,最主要的负贡献因素主要有息差和投资收益两项。“今年一季度息差和其他非息分别对盈利负贡献3.4、4.3个百分点,主要受2020年以来资产端定价持续下行以及去年同期投资收益高基数影响。”他表示,由于整体利息收入增速放缓叠加去年一季度债券牛市所形成的投资收益高基数,今年一季度营收的增速较去年同期收窄了1.4个百分点至3.6%。

证券时报记者梳理发现,尤其是对于部分中小银行而言,投资收益大幅缩水成为其一季度营业收入的最大拖累项。例如,厦门银行一季度实现营业收入11.56亿元,同比下降16.68%,这是近两年来该行首个季度出现营业收入同比负增长。该行对此解释称,主要原因是资产投资收益减少。数据显示,厦门银行今年一季度实现投资收益2315.7万元,较上年同期的4.73亿元大幅缩水95.10%。

光大银行金融市场分析师周茂华表示,投资收益波动之所以对中小行业绩影响显著,主要是部分中小银行资产中金融资产投资占比相对较高。

“一般来说,金融投资资产占银行资产过高,这类中小银行整体上面临的市场风险相对大一些,相应业绩波动也相对较大,这就对银行投资、风控的专业能力提出更高要求;同时,如果一家银行金融投资资产占比过高,也可能削弱其对实体经济的信贷能力。”周茂华指出。

根据A股上市银行一季报数据,城农商行金融投资占比普遍较高,其中紫金银行和常熟银行金融投资在总资产中占比最低,均不超过三成,分别为28.60%、29.61%;长沙银行金融资产占比最高,达46.37%。根据兴业证券数据,6家国有行金融投资占比平均水平在26.39%,上市股份行则为29.10%。

“银行金融资产投资收益不像信贷业务息差收入稳定,受很多因素影响,比如市场行情、团队投资能力、金融资产投资策略与资产组合等,不同银行会出现一定分化。”周茂华表示,考虑债市和基金整体形势,银行金融资产投资收益率可能会弱于去年,对于金融资产投资占比高的银行影响相对大一些。

他建议,要降低投资收益对银行业绩的扰动,一般从优化金融资产投资结构着手,包括适度压缩投资规模、加强金融资产投资团队能力建设等,同时应适度增加实体信贷投放。

责任编辑:范迪

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)