【金融315,我们帮你维权】近来,ETC纠纷、信用卡盗刷、银行征信、保险理赔难等问题困扰着金融消费者,投诉多石沉大海、维权更举步维艰,新浪金融曝光台将履行媒体监督职责,帮助消费者解决金融纠纷。【黑猫投诉】

投诉对象:玖富、人保财险佛山分公司

投诉内容:捆绑搭售保险,增加借款人还款压力

投诉入口:【黑猫投诉平台】

相关专题:【金融维权 我们帮你】

近年来,在监管部分的大力整顿下,现金贷平台违规乱象得到了有效改善。然而强监管之下,仍有部分平台顶风作案。在黑猫投诉搜索“借款捆绑保险”关键字,相关投诉多达270条,许多平台仍旧以搭售保险的名义,向用户收取超额利息。

近日,江苏刘先生(化名)向新浪金融曝光台投诉称,2019年7月29日,其在玖富万卡借款4.42万元,立刻便被中国人民财产保险股份有限公司佛山市分公司(下称人保财险佛山分公司)以履约险保费名义划扣走1.62万元。而在此后的还款过程中,这1.62万元“保费”,仍旧被算在刘先生的借款本金中,且按期收取利息。

既然被划走1.62万元款项的名目为保费,那么为何会被玖富万卡归纳到借款本金中,按期收取利息?玖富万卡是否存在借搭售保险名义,收取砍头息的行为?在这其中,人保财险又扮演了什么角色?保险公司从贷款本金中直接扣除保费的行为,又是否符合相关规定?

线上借款4万多 到账三秒被划走1万6保费

据刘先生表示,2019年7月,其为购买工地短缺材料,通过玖富万卡即玖富集团旗下借款APP平台申请线上贷款。

7月29日,刘先生顺利收到玖富万卡发放的4.42万元借款。本以为购买材料的问题可以顺利解决,但令他没有想到的是,短短三秒钟,账户内的1.62万元借款便被划走了,实际到账金额变成2.8万元。

1.62万元究竟去哪儿了?起初,刘先生甚至以为自己遭遇了电信诈骗,但在仔细翻看玖富万卡APP的借款详情后,刘先生发现,原来这1.62万元是被人保财险佛山分公司划走的。

根据这份人保财险佛山分公司开具的个人贷款保证保险(多年期)保险单来看,刘先生应缴纳1.62万元的保险费。人保财险收取该笔费用后,若刘先生不能按期偿还贷款时,则由人保财险方面承担偿还责任。

刘先生对新浪金融曝光台表示,自己从未在该保险公司投保,签订借款协议期间也没有见过任何保险合同,更没有亲自签名授权,他认为这种行为是强行搭售保险。

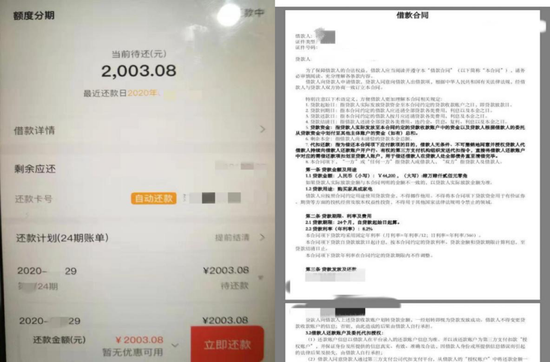

除了保费,刘先生对于该笔贷款的利率存在质疑。刘先生表示,其每月29日前需要向玖富万卡偿还2003.08元本息,借款期限24个月,还款方式为等额本息,也就是说,刘先生需要在两年内偿还该平台超过4.8万元的本息,以实际到账金额2.8万元计算,年化贷款利率达到为35.84%。

刘先生质疑称,自己实际到账只有2.8万元,但却需要按照借款合同上的4.42万元本金偿还本息。既然此前被一次性划转的1.62万元为保险费,玖富方面又为何将保险费纳入借款本金计算,同时按期收取利息?

为此,刘先生多次向玖富万卡和人保财险客服投诉,但两方皆没有给出相应的解决措施,也没有明确答复。

强制搭售?玖富:购买有保费产品必须购买保险 不能退保

针对刘先生提出“为何借款需要投保“这一质疑,玖富万卡客服人员称,人保财险是其合作公司,合作保险项目包括借款合同履约保证保险和个人贷款保证保险。如果用户申请的产品,是有保费的借款产品,就必须购买保险,不买不能发放贷款,而且,公司的借款产品带有保费的账单,所以确实需要购买保险。此外,保费也是为了出借人的利益考虑,当借款人出现逾期等问题时,保险公司会给予赔偿。

人保财险佛山分公司给出的理由是:该保险是可以帮助借款人快速通过借款审批、获取出借人借款的增信措施。此外,因为在贷款时已在页面展示保费及借款金额,需借款人线上勾选确认后才出具保单,整个投保及贷款环节均有人脸识别及身份认证。

然而,刘先生却认为,在整个贷款过程中,他既没有见过任何保险合同或者协议,也没有亲自签字确认,如果当初知道借款产品有保费,自己一定不会申请贷款。玖富万卡和人保财险是在用户不知情的情况下,为用户自动投保。

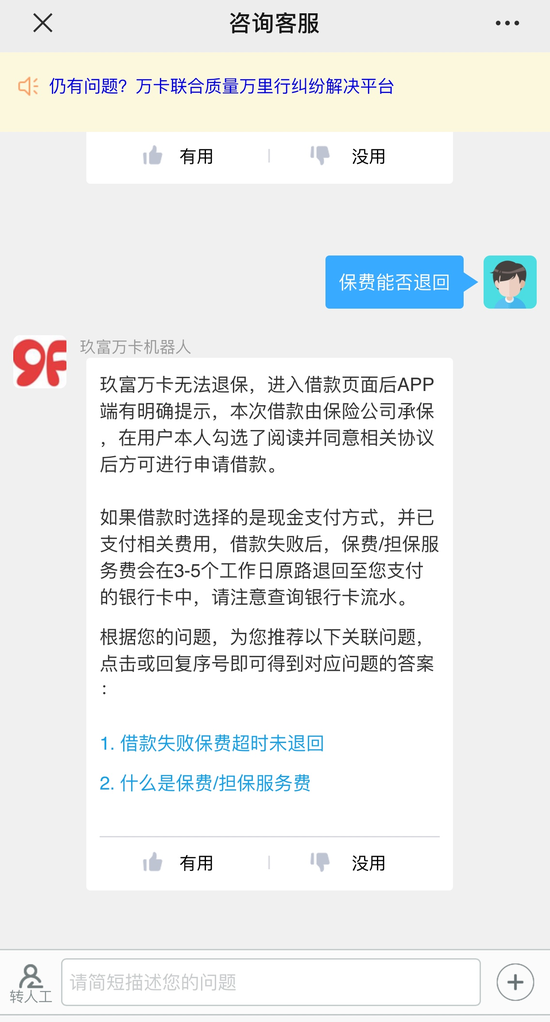

那么,借款人是否可以申请退回被人保财险佛山分公司扣除的保费?玖富万卡智能客服表示,无法退保,借款由保险公司承保。

砍头息or保费?玖富方面回应并不清晰

而对于刘先生提出的“保费为何被计入本金”这一质疑,玖富万卡客服人员解释,假如在借款时选择保费分期支付,还款时需要支付该部分利息。

但从实际情况看,刘先生的1.62万元保费在放款后不久便被一次性划转,明显不属于玖富方面提到的“保费分期支付”,且该笔费用为何被计入本金,玖富方面也未能直接回应。

人保财险佛山分公司方面则表示,不方便回应,需要借款人直接与公司咨询,并拒绝与非借款人沟通。

纵观本次事件,刘先生借款本金只有4.42万,而保费一项就扣除了1.62万,占借款金额36.6%,导致其实际到账只有2.8万。根据测算,刘先生该笔贷款的年化贷款利率达到为35.84%。央行微信公众号此前发文披露贷款利率陷阱,并运用“内部收益率(IRR)”概念计算实际利率,如果以IRR计算,那么刘先生实际贷款利率则更高。

保险公司与现金贷平台是否有保费分成,暂不得而知,但个人贷款保证保险产品开发的初衷,应当是保障出借人的利益,而非通过高额的保费变相增加借款人的还款压力。银保监会此前曾下发通知明确禁止保险公司与现金贷平台合作搭售意外险,但没有对禁止个人贷款保证保险,这一问题值得高度重视。

新浪金融曝光台在此也提醒金融消费者,在现金贷平台申请贷款前,请仔细阅读合同条款。

责任编辑:潘翘楚

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)