原标题:招行市值6300多亿,浦发市值只有2800多亿,差距是什么?

来源:财经锐眼V

说到银行,目前一般认为国内银行有三个梯队:第一梯队国有商业银行,包括工、农、中、建、交五大国有银行;第二梯队是股份制银行,包括平安、招商、兴业、浦发、民生等全国性股份制银行;第三梯队是城商行和农商行,包括各地方商业银行和农村商业银行。

作为第二梯队的股份制银行,平安银行隶属于平安集团旗下,招商银行隶属于招商局,兴业银行隶属于福建财政厅,浦发银行隶属于上海国资委,民生银行目前大股东是香港中央结算公司。

也许就是这样的隶属关系,决定了这几家银行现在的差距吧!一般来说,衡量一家银行实力得话主要看两个因素,一是规模,二是管理。

下面笔者就主要从规模和管理来看一下,招商、浦发、兴业、民生四家股份制银行的差别,本文主要讨论近三年的情况。

先看规模

谈银行规模就要从总资产、总市值、营收几个指标来看。

1、总资产

从近3年这几家银行总资产来看,可以说这四家股份制银行的规模是差不多的。不同之处在于,其中招商、浦发、兴业的资产规模呈持续增长趋势,而民生在2018年出现了负增长。

2、总市值

从近3年总市值来看,招商银行毫无疑问要远远领先于其他三家银行,特别是近两年招商银行的总市值超过其他各家的1倍以上。

3、营收

论营收规模,近3年招商银行又是遥遥领先于其他几家银行,每年保持在2000亿规模以上,且保持了近10%的增速,其次是浦发好于兴业,兴业好于民生。

看到这里,我想一般人都会问一个问题,为什么这几家银行所拥有的资产规模相当,但唯独招商银行具有更高的市值和更大的营收规模?

要回答这个问题,我想差别就出在了各个银行的管理水平上。

再看管理

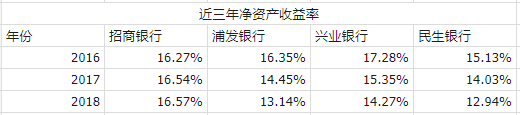

谈论一家公司的管理水平,其实是一个定性的分析过程,很难量化分析。但对于一家公司来讲,可从公司通过公司管理层利用公司拥有的资产的赚钱能力来看,也就是通过净资产收益率来看管理水平。

通过近三年这四家股份制银行的净资产收益率对比,很容发现,招商银行的净资产收益率相对稳定,且一直维持在一个相对较高的水平,其中兴业银行虽然在2016年达到了17.28%的高水平,但以后两年都呈下降趋势。

而浦发、民生的净资产收益率不仅比招商银行低,且呈持续下降趋势。这也就能解释,为什么招商银行拥有其他三家银行相当的资产规模,但却有更高的市值和更大的营收规模。

所以,可以基本得出一个结论:在这四家股份制银行中,招商银行的管理能力应该是最强的。而管理层的突出表现自然也就反应到了公司市值上去了。

另外,由于评价一家公司的管理水平确实是一个定性的分析过程,而绝不是一个定量的过程。因此,笔者想,可以再通过比较这几家银行最近一年财报中,关于公司战略定位的描述来判断管理水平。

招商银行

2018年,本集团始终坚持“轻型银行”的战略方向和“一体两翼”的战略定位,积极稳健开展各项业务,总体经营情况持续向好,“质量、效益、规模”实现动态均衡发展。

浦发银行

面对错综复杂的形势,本集团聚焦一流数字生态银行战略目标,攻坚克难、砥砺前行,实现了“稳中有进、进中有质”的发展态势。

兴业银行

报告期内,公司按照稳中求进的基调,积极落实国家宏观调控政策和金融监管要求,服务实体经济,防范化解风险,有效推进资产负债结构进一步优化,各项业务保持良好发展,经营业绩和经营质量稳步提升。

民生银行

报告期内,本公司积极应对内外部经营环境的调整变化,紧密围绕“民营企业的银行、科技金融的银行、综合服务的银行”的战略定位,坚持以客户为中心,切实服务实体经济,加快推进改革转型落地实施,并取得明显成效。

本公司及时把握市场机遇,持续优化经营结构,强化不良资产清收力度,资产质量保持基本稳定,盈利能力稳步提升,各项业务经营实现稳健发展。

作为一个名投资者,当看到这几家银行管理层对公司战略的定位的时候,很自然的会觉得,招商、浦发的战略定位更加清晰,而兴业、民生的战略定位看上去更加模糊。

综合来看,这几家股份制银行具有大致相当的资产管理,但其管理的结果确实不一样的,且这个结果的差距也是非常明显的,特别是在赚钱能力以及市值表现上。

最后,再给大家一个数据来评判这几家银行的管理能力:

通过银保监会官网查询,招商银行的行政处罚信息有190条,浦发银行的行政处罚信息有82条,兴业银行的行政处罚信息有234条,民生银行的行政处罚信息有259条。

以上这个数据就留给大家自己去判断,谁好谁坏吧。

最后,如果您认同笔者的观点,请加关注并点赞。谢谢您的支持!

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:潘翘楚

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)